نرخ بهره اروپا به بالاترین سطح از ۲۰۰۸ رسید

بهره آمریکا در سقف ۲۲ ساله

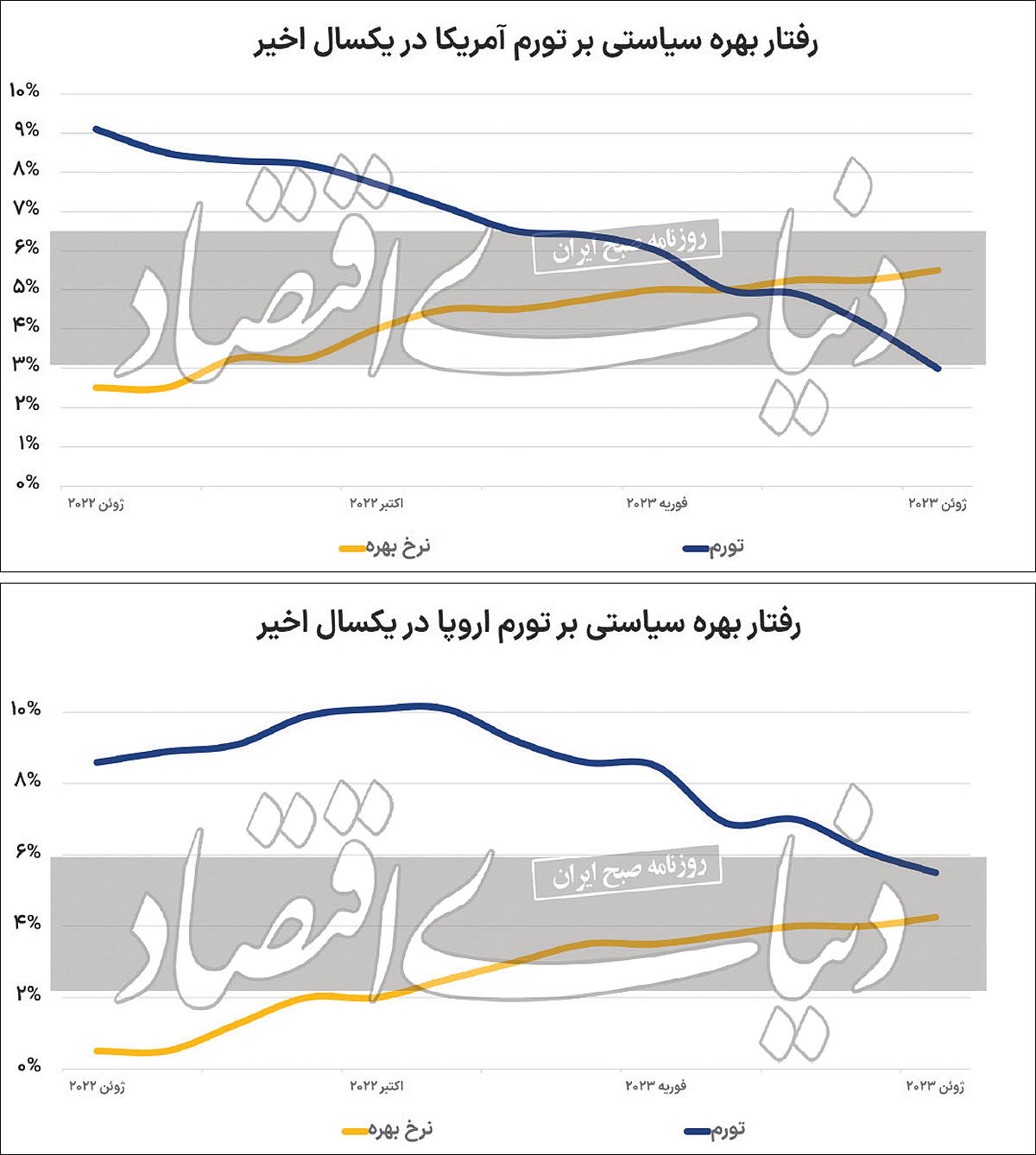

با این تصمیم، عملکرد بانک مرکزی در معرض انتقاد قرار گرفت و برآوردها را تا پایان سال جاری دستخوش تغییر کرد. در بحبوحه اختلافات میان کارشناسان و اقتصاددانان، دلار جهانی با صعود بهره و تقویت خود، به بازارهای جهانی از جمله طلا و رمزارزها ضربه زد و آنها در مسیر نزولی قرار داد. شواهد گویای آن است که علاوه بر بانک مرکزی آمریکا، سیاستگذاران بانک مرکزی در اروپا نیز بهره سیاستی را با افزایش 25/ 0 واحد درصدی به سطح 25/ 4 درصدی رساندند. عملکرد این نهاد موجب شد تا نرخ بهره به بالاترین میزان خود از اکتبر 2008 برسد.

عملیات ضد تورمی فدرال رزرو به پایان رسید؟

در حالی که مقامات آمریکایی در تلاش هستند تا در راستای بهبود تورم از رکود اجتناب کنند، بانک مرکزی آمریکا بار دیگر در نشست خود در روزهای اخیر، 25/ 0 واحد درصد دیگر بهره سیاستی را افزایش داد. اما مسالهای که اختلاف نظر میان اقتصاددانان را به دنبال داشته، این است که آیا این آخرین اقدام فدرال رزرو در جهت مهار تورم است؟ در پاسخ به این سوال باید به دو سناریو از سوی کارشناسان اشاره کرد. برخی از آنها متصورند که با توجه به بحرانهای پیش آمده در حوزه بانکداری آمریکا، افزایش 25/ 0 واحد درصدی بهره آخرین سیاست انقباضی اتخاذ شده از سوی این نهاد است و پس از آن سیاستگذاران تا اوایل سال 2024 به سیاستهای انبساطی روی آورده و بهره را کاهش خواهند داد. برای درک بهتر این سخن باید به استدلال آنها در راستای این بحث اشاره کرد.

بررسیهای به عمل آمده نشان میدهد که بازار کار آمریکا در تنگنا قرار دارد. نرخ بیکاری در سطح 6/ 3 درصدی قرار دارد و تعداد فرصتهای شغلی ایجاد شده در ماه اخیر به 209هزار نفر رسید که بسیار کمتر از برآوردهاست. آنها گزارش اخیر وزارت کار در خصوص کاهش تعداد درخواستهای مزایای بیکاری در ماه اخیر را اغراقآمیز دانستند و افزودند که برای اطمینان بیشتر از این موضوع باید تا انتشار گزارش بعدی مزایای بیکاری منتظر ماند. آنها همچنین اعلام کردند یکی از دلایل توقف بهره در ماه ژوئن آشفتگیهای حوزه بانکداری بوده است؛ زیرا عامل مهمی که سبب ورشکستگی بانکهای تجاری مهم در اوایل سال 2023 شد، عدم مدیریت درست و عدم هماهنگی بهره اتخاذ شده از سوی فدرال رزرو و بهره اعمال شده از سوی بانکها است. بنابراین نتیجه گرفتند که اتخاذ دوباره سیاستهای انقباضی تا پایان سال جاری، وقوع رکود در اوایل سال 2024 را افزایش خواهد داد. در مقابل عدهای از آنها بر این باورند که همانطور که پیشبینیها در ماه گذشته از 2 افزایش 25/ 0 واحد درصدی بهره حکایت داشت، اکنون نیز باید در انتظار اتخاذ سیاستهای انقباضی در ماههای آتی بود. همچنین آنها تاکید کردند که گرچه تورم نقطهبهنقطه در ایالاتمتحده در سطح 3 درصدی قرار دارد و فاصله آن با تورم هدفگذاری شده به میزان یک واحد درصد است، اما تورم هسته در این کشور همچنان در سطح 4 درصدی درحال نوسان است و نیاز به محرکهای بیشتری برای تداوم روند کاهشی خود دارد. این دسته از افراد با استناد به سخنان جرمی پاول مبنی بر پذیرش رکودهای کوتاهمدت برای دستیابی به تورم هدفگذاری شده، معتقدند که بهره باید تا سطح 5/ 5 تا 75/ 5 درصدی افزایش یابد. اما این جدال کی به پایان میرسد؟ باید گفت که برای درک بهتر این موضوع باید تا واکنش مقامات آمریکایی در هفتههای آتی و نشست بعدی فدرال رزرو منتظر ماند. اما علاوه بر گفتوگوی اقتصاددانان، شوک بهره بر بازارهای جهانی مورد بررسی قرار گرفت.

دلار جهانی در مدار صعودی

با توجه به عوامل مذکور باید گفت که دلار جهانی نیز که با روند صعودی بهره در حال تقویت شدن است، در آغاز روز گذشته در سقف کانال 101واحدی در حال نوسان بود. در پی این امر بازارهای جهانی از جمله طلا و بیتکوین واکنش منفی خود را اعلام کردند و به ترتیب با افت 6/ 1 و 5/ 1 واحد درصدی روبهرو شدند. از اینرو طلا در ساعت 14 به وقت تهران قیمت 1948 دلار را به ثبت رساند و بیتکوین نیز به کف کانال 29 هزار دلاری رسید.علاوه بر بررسی حوزه اقتصادی آمریکا اکنون باید به اثرات بهره در قاره سبز نیز نگاهی انداخت.

توقف اقدامات بانک مرکزی در ماه سپتامبر

بانک مرکزی اروپا روز پنجشنبه، در نهمین افزایش متوالی نرخ بهره، نرخ بهره را 25/ 0 واحد درصد افزایش داد و تاکید کرد که با وجود روند نزولی تورم در ماههای اخیر، اما احتمال افزایش آن در ماههای آتی وجود دارد. در حالی که لاگارد، رئیس این نهاد عملیات ضد تورمی خود را از یکسال گذشته آغاز کرده، اما همچنان انتظارات برای افزایش تورم در ماههای آتی افزایش یافته است. گفتنی است که تورم نقطه به نقطه این منطقه در ماه ژوئن در سطح 5/ 5 درصدی متوقف شد و در مقابل تورم هسته(بدون احتساب مواد خوراکی و انرژی) در مسیر نزولی قرار گرفت و از 3/ 5 درصد در ماه گذشته به 5/ 5 درصد در ماه اخیر رسید. در پیرامون این بحث تحلیلگران افزودند که بانک مرکزی اروپا برای بهبود وضعیت تورم باید نرخ بهره را بیش از پیش افزایش دهد. اما این امر امکانپذیر خواهد بود؟ این سوال را باید با استناد به سخنان لاگارد پاسخ داد. او در نشست خود در روز 27 ژوئیه گفت: «ما در حال بررسی وضعیت هستیم تا ببینیم چه میزان و چه مدت سیاستهای انقباضی را تمدید کنیم و احتمال اینکه سیاستهای پولی انقباضی خود را در ماه سپتامبر متوقف کنیم، بسیار است. اما در حال حاضر هرکاری که برای ثبت تورم 2 درصدی لازم باشد انجام میدهیم؛ زیرا برآوردها حاکی از آن است که تورم برای مدت طولانی بالا خواهد ماند.» با توجه به عوامل مذکور اقتصاددانان بیان کردند که در انتظار روند صعودی بهره در ماههای آتی هستند. اما در این میان از ذکر این نکته نباید غافل شد که اقدام بعدی لاگارد در خصوص بهبود تورم وابسته به گزارش بعدی شاخص قیمت مصرفکننده در هفته آینده است. در راستای این بحث سوالات فراوانی در خصوص سیاست پولی بانک مرکزی وجود دارد که لاگارد در نشست خود پاسخ واضحی به آن نداد و باید تا انتشار دادههای تورمی ماه ژوئیه و واکنش بانک مرکزی در هفتههای آتی منتظر ماند.