تحلیل تکنیکال غشهداب

اولین عرضه سهام در بورس اوراق بهادار تهران در اوایل سال ۱۳۹۵ با نماد "غشهداب" در بازار دوم فرابورس صورت گرفت.

طی معاملات امروز این سهم تعداد ۴۷.۹ میلیون برگ سهم به ارزش ۳۵۶ میلیارد ریال با قیمت پایانی ۷۴۴۴ ریال بین خریداران و فروشندگان داد و ستد شد که باتوجه به میانگین حجم ماهانه ۱۵ میلیون سهمی، اختلاف ۱۴ واحدی P/E (ttm) این سهم نسبت به گروه خود و همچنین بیشتر بودن قدرت خریداران به فروشندگان نشان از تحرکات مثبت در این سهم می دهد.

بررسی تکنیکالی این سهم نشان می دهد که در صورت عبور قیمت از ناحیه ۷۶۲ تومان و تثبیت روی آن، می تواند با اهداف ۸۳۴ تومان، ۱۰۰۰ تومان، ۱۲۹۰ تومان و درنهایت ۱۵۷۷ تومان قابل بررسی باشد.

از طرف دیگر اگر سهم با اصلاح قیمتی روبرو شود می توان انتظار حمایت از محدوده های 657 تومان، 602 تومان و 558 تومان توسط خریداران را داشت. البته با افشای قصد شرکت مبنی بر افزایش سرمایه از مازاد تجدید ارزیابی، احتمال اصلاح عمیق برای سهم متصور نیست.

بررسی وضعیت تولید و فروش شرکت کشت و صنعت شهداب ناب خراسان (غشهداب)

شرکت کشت و صنعت شهداب ناب خراسان با نماد غشهداب در روزهای اخیر در بازار مورد توجه سرمایه گذاران قرار گرفته است و چند روزی است که با صف خرید به کار خود ادامه می دهد. آخرین اطلاعیه ای که این شرکت در روز 30 دی ماه منشتر کرد نشان دهنده قصد این شرکت برای افزایش سرمایه از مازاد تجدید ارزیابی است. لذا این موضوع می تواند توجه بازار و سرمایه گذاران را به سمت این شرکت جلب کند. سوای این موضوع در این نوشته قصد داریم تا نگاهی به وضعیت عملیاتی شرکت داشته باشیم.

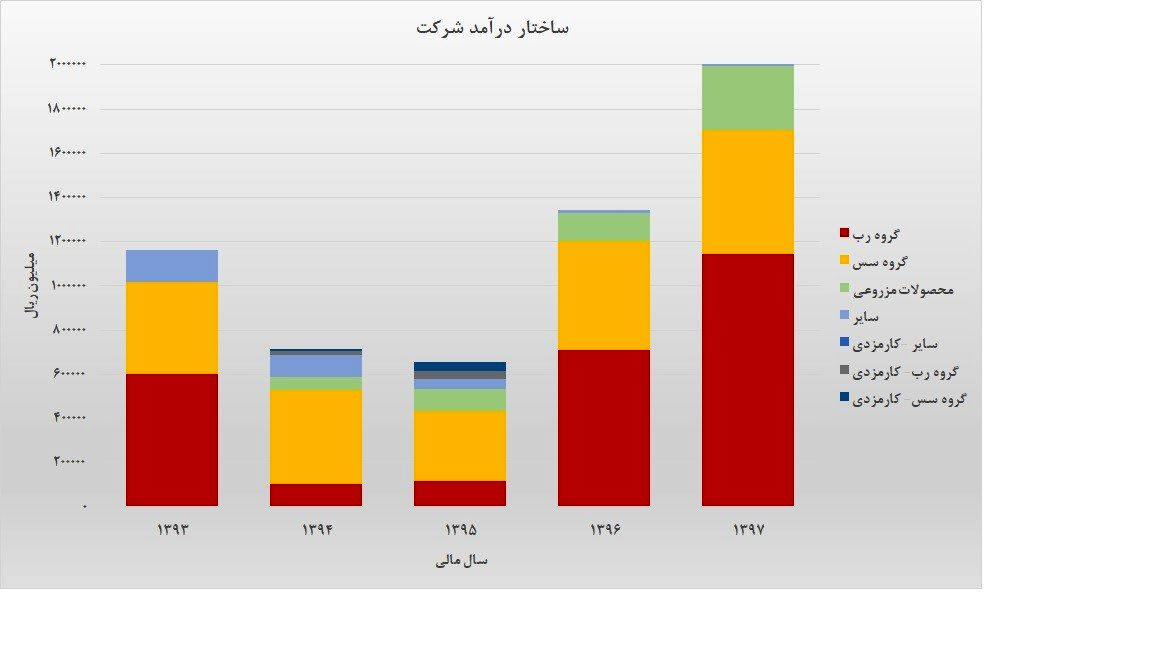

رب و سس گوجه فرنگی اصلی ترین محصولات نماد غشهداب می باشند. نمودار زیر ساختار درآمد شرکت را طی سال های 93 تا 97 نمایش می دهد. هر ستون نشان دهنده میزان درآمد شرکت در سال مالی مورد نظر می باشد. همانطور که مشاهده می شود بخش عمده فروش شرکت مربوط به رب (بخش قرمز هر ستون) و پس از آن متعلق به سس گوجه فرنگی(بخش زرد نمودار) است. در سال های 94 و 95 بخش بزرگتر فروش شرکت متعلق به سس گوجه فرنگی بوده است. همچنین مشاهده می شود که در 96 و 97 درآمدی از محل کارمزد تولید رب و فروش نداشته است و همه ظرفیت تولید برای خود شرکت به کار گرفته شده است که منجر به سودآوری بیشتر برای شرکت می شود. همچنین این موضوع می تواند نشان دهنده بهبود توان تامین گوجه فرنگی به عنوان ماده اولیه اصلی کارخانه باشد.

در نمودار زیر وضعیت مقدار تولید و فروش شرکت طی سه سال گذشته مورد بررسی قرار گرفته است. قابل مشاهده است که عملیات این شرکت در سال 97 نامناسب بوده است. اما در سال 98 به طور کلی وضعیت متفاوت بوده است. مشاهده می شود که در سال جاری با وجود اینکه هنوز 3ماه از سال باقی مانده است، حدود 21 هزار تن رب تولید شده است که بیشتر از دو سال گذشته می باشد. اما در بخش فروش شرکت، تنها 9300 تن از رب تولیدی را به فروش رسانده است که نشان از موجودی خوب شرکت می باشد. لذا با توجه به انتظارات تورمی در ماه های آتی و بهای تمام شده پایین تر موجودی کالای شرکت، این احتمال وجود دارد که در صورت پیشرفت در فروش، شاهد رشد سود آوری شرکت باشیم.

نکته دیگری که در نمودار زیر قابل مشاهده است، افزایش مقدار تولید و فروش محصولات مزروعی است که این نیز می تواند به رشد سود شرکت کمک کند.

نمودار بعدی مربوط به فروش ماهانه شرکت از ابتدای سال 96 تا آذر ماه 98 می باشد. مشاهده می شود فروش شرکت در سال 98 ماه به ماه بهبود پیدا کرده است و همچنین نسبت به در مقایسه با دوره قبل نیز از پیشرفت بسیار خوبی برخوردار بوده است. لذا می توان انتظار داشت با توجه به موجودی کالای خوب شرکت، فروش بیشتری را شاهد باشیم.

باید افزود که نرخ فروش محصولات اصلی شرکت همواره روند رو به بالایی را داشته و قیمت رب از حدود 3 میلیون تومان در سال 96 به 10 میلیون پانصد هزار تومان به ازای هر تن در آذر ماه سال 98 رسیده است.

نرخ فروش سس نیز از حدود 5 میلیون تومان به ازای هر تن در ابتدای سال 96 به بیش از 5/8 میلیون تومان در آذر 98 رسیده است. همچنین نرخ فروش سس در کل نوسانات کمتری را تجربه کرده است که می تواند نشان دهنده وجود مشتری پایدار برای این محصول شرکت باشد.

در نهایت و با توجه به داده های موجود و همچنین انتظارات تورمی برای سال 99 می توان وضعیت تولید و فروش شرکت را مناسب ارزیابی نمود و حداقل از بعد عملیاتی احتمال کاهش مقداری فروش برای سه ماه پیش روی سال 98 بسیار پایین می باشد. لذا علاوه بر افزایش سرمایه از مازاد تجدید ارزیابی می توان نگاه ویژه ای هم به پتانسیل های بنیادی و عملیاتی شرکت جهت سرمایه گذاری داشت.

تولید محتوای بخش «وب گردی» توسط این مجموعه صورت نگرفته و انتشار این مطلب به معنی تایید محتوای آن نیست.