تغییرات بازار سهام، مسکن و ارز بررسی شد

بازار برتر کورس ۹ ساله

با توجه به تورمهای بالایی که در سالیان اخیر در اقتصاد کشور بهثبت رسیده است، لزوم توجه و اهمیتدادن به امر سرمایهگذاری برای ایرانیان بهوضوح نمایان و عیان شدهاست. با توجه به اینکه هرسال از ارزشریال کاسته میشود، طبیعتا هرکس که پول را بهصورت نقدی نگهداری کند، پس از چند صباحی، با افت قابلتوجه ارزش نقدینگی تحت تملک خود مواجه خواهد شد، از اینرو مردم برای ممانعت از کاهش ارزش پول خود، اقدام به خرید داراییهای مختلفی میکنند تا دربرابر تندباد شوکهای تورمی حادثشده در بطن و متن اقتصاد کشور، از افت ارزش پول خود مصون بمانند. در همین راستا، اشخاص با توجه به استراتژی سرمایهگذاری خود و میزان آشنایی با بازارهای مختلف، نقدینگی سیال تحت تملک خود را به بازارهای دارایی گوناگون منتقل میکنند تا داراییهای خریداریشده در این بازارها، وظیفه خطیر محافظت از ارزش سرمایه این افراد را از گزند تورم عهدهدار باشد.

چرایی سرمایهگذاری

شایان ذکر است که تنها دلیل سرمایهگذاری، حفظ ارزش پول نیست. در برخی از کتب مالی در توصیف مفهوم سرمایهگذاری، چنین اشعار داشته شدهاست: سرمایهگذاری، بهتعویق انداختن مصرف کنونی، برای بهدست آوردن امکان مصرف بیشتر در آینده است؛ در واقع اگر افراد بازار و کلاس دارایی مناسبی را برای سرمایهگذاری انتخاب کنند که بازدهی بیش از تورم داشتهباشد، مطمئنا با پرتاب یک تیر، دو هدف را نشانهگیری خواهند کرد. اول اینکه با بازدهی کسبشده در بازار موردنظر، بر اژدهای سرکش تورم که مهمان ناخوانده سنوات اخیر اقتصاد ایران است، غالب خواهند شد و هم به هدفی که در تشریح مفهوم سرمایهگذاری بیان شد - بهدستآوردن امکان مصرف بیشتر در آینده- خواهند رسید.

بازارهای مختلف سرمایهگذاری در ایران

روشهای مختلفی برای افزایش سرمایهای که بهطرق گوناگون (ارث، پسانداز درآمدهای گذشته) در اختیار افراد قرارگرفتهاست، وجود دارد. بهعنوان مثال برخی نقدینگی در اختیار خود را صرف مواردی میکنند که موجبات افزایش درآمد آتی آنها را در شغل فعلی یا موردنظر آنها فراهم آورد. برای مثال مغازهداری را درنظر بگیرید که پسانداز درآمدهای گذشته خود را صرف خرید یا اجازه مغازه بزرگتری میکند تا در آینده، درآمد بیشتری داشتهباشد. در مثالی دیگر میتوان به آرایشگری اشاره کرد که با نقدینگی حاصله از کار خود، آرایشگاهی را در محل دیگری از شهر با دسترسی مناسب اجاره میکند که طبیعتا این امر منجر به افزایش تعداد مشتریان وی و افزایش درآمد آتی او خواهد شد. اگر از فعالیتهای تولیدی و خدماتی گذر کرده و به خرید داراییها به امید افزایش قیمت آن در آینده برسیم، خواهیم دید که گزینههای مختلفی فراروی افراد صفآرایی میکنند. برخی از افراد خرید سهام در بازار سرمایه را ترجیح میدهند. گروهی جزو طرفداران پروپاقرص بازار طلا و سکه هستند، جماعتی دلار را به قصد سرمایهگذاری خریداری میکنند. برخی از مردم نیز خودرو و مسکن را بهعنوان گزینه سرمایهگذاری خود انتخاب میکنند. بعضی نیز سپردههای بانکی، صندوقهای با درآمد ثابت و اوراق دولتی را برای سرمایهگذاری برمیگزینند.

کدام بازار؟

در شرح و وصف اینکه افراد کدام بازار را برای سرمایهگذاری انتخاب میکنند، میتوان گفت که هر شخصی، با توجه به ذائقه سرمایهگذاری خود (درجه ریسکپذیری و ریسکگریزی) بازار موردنظر خود را انتخاب میکند. طبیعتا کسی که روحیه و جسارت پذیرش ریسک بالاتری را دارد، داراییها و بازارهای ریسکی را انتخاب خواهد کرد و متقابلا افرادی که ریسکگریز هستند و قدرت تحمل ریسک آنها کم است نیز داراییهای کمریسک یا بدونریسک را انتخاب و خریداری خواهند کرد. جمله معروف ریسک و بازده خواهر و برادرند، گویای این نکته است که در دل ریسک، پتانسیل و ظرفیت رشد نهفته است. طبیعتا افرادی که در داراییهای ریسکی اقدام به سرمایهگذاری میکنند، با توجه به پذیرش ریسک بیشتر، نرخ بازدهی بالایی را نیز مطالبه خواهند کرد.

دلیل این موضوع نیز به مفهومی بهنام صرف ریسک بازمیگردد. صرف ریسک، بازدهی مازاد بر نرخ بدونریسک است که سرمایهگذاران از فعالیت سرمایهگذاری خود طلب میکنند، بنابراین در بلندمدت، باید بازدهی سرمایهگذاری که در یک دارایی ریسکی مانند سهام سرمایهگذاری کرده از کسی که اقدام به خرید مسکن کرده است، بیشتر باشد. در مقام جمعبندی میتوان گفت که اگر بخواهیم بازارهای سرمایهگذاری داخلی را براساس ریسک موجود در آنها طبقهبندی کنیم، بازار سهام، دلار، طلا و سکه، خودرو، مسکن و اوراقبهادار بادرآمد ثابت از پرریسکترین به کمریسکترین قرار خواهند گرفت. البته گفتنی است که ماهیت بازار خودرو و مسکن بیشتر مصرفی است، اما در سنوات اخیر به دلیل اینکه در گذرگاههای تورمی بهعنوان پناهگاههایی که توان حفاظت از سرمایه افراد در مقابل تورم را دارند، موردتوجه و اقبال عمومی جامعه قرارگرفتهاند.

بازار سهام و بازار مسکن

در متن حاضر، به بیان ویژگیها و مقایسه بازار مسکن و بازار سهام خواهیم پرداخت. همانطور که در بخش قبل گفته شد، بازار سهام یکی از پرریسکترین بازارهای دارایی در اقتصاد ایران است که همواره از ناحیه ریسکهای سیستماتیک و غیرسیستماتیک محصور شدهاست؛ این در حالی است که بعد از اوراق با درآمد ثابت، بازار مسکن کمریسکترین بازار دارایی حالحاضر در دسترس مردم است که توانسته بخش عظیمی از سرمایههای سیال و سرگردان جامعه را به خود اختصاص دهد. طبیعتا با توجه به ریسک بالای موجود در بازار سهام، فعالان این بازار در افق زمانی بلندمدت، صرف ریسک یا بازدهی مازاد بیشتری نسبت به سایر بازارها مطالبه خواهند کرد و در بلندمدت باید این بازار بازدهی بیشتری نسبت به بازاری مثل مسکن ثبت کند. بهعلاوه در بازاری مثل مسکن، علاوهبر تقاضای مصرفی که عمدتا به شکل خانهاولیها و تبدیل بهاحسن در بازار حضور دارد، یک نوع تقاضای سوداگرانه و سفتهبازانه حضور دارد که ضلع دوم تقاضا را در این بازار تشکیل میدهد.

نوع واکنش مسکن و بورس با دلار

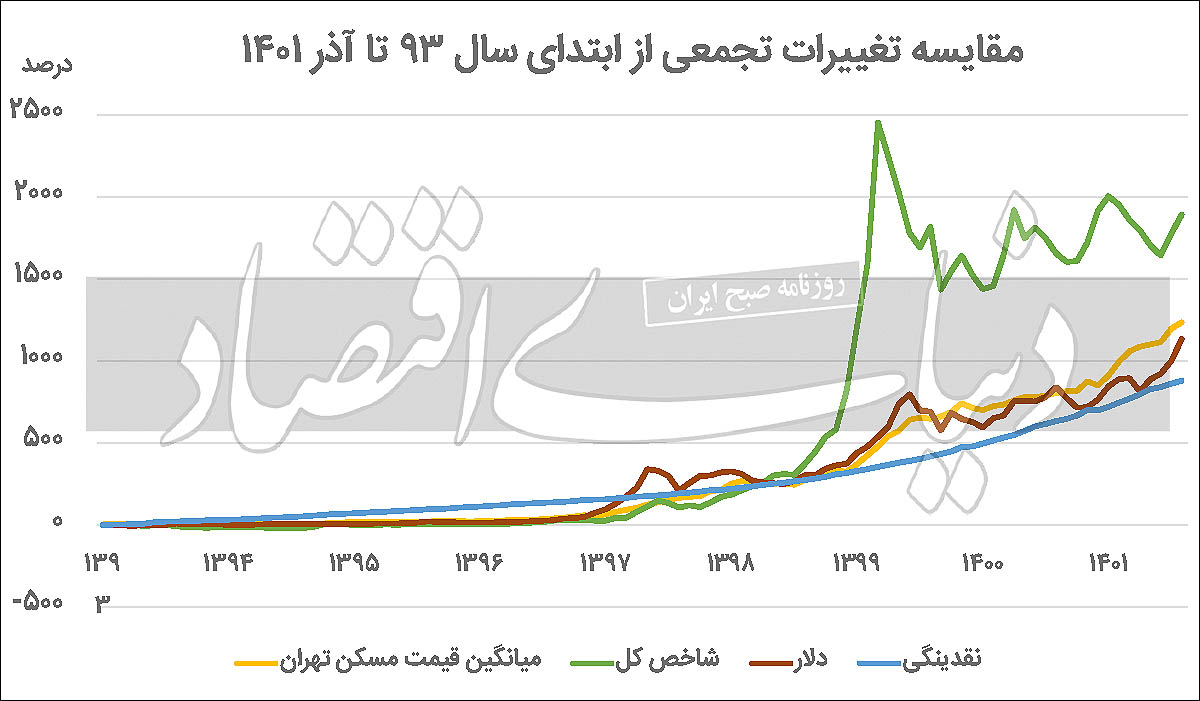

بررسی آمار و ارقام تاریخی بورس و میانگین قیمت مسکن تهران از ابتدای سال93 تا آذر سالگذشته، بیانگر این موضوع است که فعالان بازار مسکن، بهسرعت اثر افزایش نرخ ارز و تورم عمومی جامعه را در قیمت فایلهای پیشنهادی فروش ملک لحاظ میکنند و بازار مسکن بهسرعت خود را دربرابر تکانهها و جهشهای ارزی مطابقت میدهد، اما حرکت قیمتها در بازار سهام همواره با یک تاخیر زمانی همراه است. بهعنوان مثال بعد از تجربه بحران ارزی اسفناک سال97، بازار سهام در تطابق خود با شرایط قیمت ارز ناکام ماندهبود که این امر با رشد قیمتهای بورس تهران در سال98 و 99 جبران شد. در مثالی دیگر میتوان به وضعیت بورس تهران در سالگذشته اشاره کرد که بعد از افزایش بهای اسکناس آمریکایی در نیمه دوم سالگذشته، با تاخیر اندکی، پرواز قیمتها در بازار سهام نیز شروع شد و تا نیمه اول بهار سالجاری نیز ادامه داشت، پس هردو بازار با تغییرات نرخ ارز همگرا هستند، اما بازار سهام در مقایسه با بازار مسکن دیرتر به نوسانات نرخ ارز عکسالعمل نشان میدهد.

مقایسه بازدهی دو بازار

بررسی بازدهی میانگین قیمت مسکن تهران در یک بازه 105 ماهه گویای این نکته است که در انتهای فروردین سال93، میانگین قیمت مسکن تهران، 3میلیون و 597هزارتومان بودهاست که این رقم بعد از گذشت 8 سالو 9 ماه و در انتهای آذر سالگذشته به 48میلیون و 73هزارتومان رسیده است که بیانگر رشد 1236درصدی در میانگین قیمت مسکن تهران در این برش زمانی است. دلیل انتخاب این برش زمانی این است که اطلاعات قیمت مسکن تهران در سایت بانک مرکزی تا انتهای آذر سالگذشته منتشر شدهاست و بعد از آن فعالان بازار مسکن، از داشتن یک چراغ راهنمای آماری در این بازار محروم هستند. بررسی وضعیت شاخصکل بورس تهران در همین بازه زمانی، راوی این موضوع است که شاخصکل بورس تهران از رقم 75هزارواحدی در انتهای فروردین سال1393 به یکمیلیون و 496هزار واحد در انتهای پاییز سالگذشته رسیده است که رشد 1894درصدی در نماگر اصلی بازار سهام را شاهد هستیم. همانطور که بالاتر عنوان شد، دلیل بازدهی بیشتر بازار سهام در این بازه زمانی، ریسک بالای موجود در این بازار است و فعالان این بازار، ریسک بیشتری را تحمل کردهاند و طبیعتا بازدهی بیشتری نیز باید نصیب آنها شود.

رشد نقدینگی، عامل رشد قیمتها

به کرات در سالیان اخیر شنیدهایم که نقدینگی یکی از عوامل اصلی رشد نرخ ارز در سالهای اخیر بوده و به تورم نیز دامن زده است. در بررسی بازار مسکن نیز به عامل رشد نقدینگی توجه ویژهای میشود. برخی از تحلیلگران بازار مسکن معتقدند که هر زمان که رشد نقدینگی از رشد قیمتها در بازار مسکن بیشتر باشد، این جاماندگی قیمتها در بازار مسکن با صعود قیمتها در این بازار جبران خواهد شد. نگاهی بهعملکرد نقدینگی در این مدت نیز نشانگر این موضوع است که تحتتاثیر افزایش نقدینگی، دلار در بازار آزاد نیز برآیند صعودی داشته و این موضوع اثر خود را در افزایش قیمتهای بازار مسکن نمایان کردهاست.

در انتهای فروردین سال93، نقدینگی 603همت (هزارمیلیاردتومان) بودهاست و با رشد 880درصدی در این مدت به 5هزار و 905همت در انتهای آذر سالگذشته رسیده است. در این مدت دلار در بازار آزاد نیز از قیمت 3209تومان پایان فروردین 93 به قیمت 39هزار و 620تومان در انتهای پاییز سالگذشته رسیده و افزایش 1135درصدی را تجربه کردهاست. با مقایسه رقم بازدهی بازار مسکن و بازار سهام با رشد دلار در این بازه زمانی به این نتیجه میرسیم که در این 9 سال، بازدهی هردو بازار مسکن و بورس از رشد نقدینگی و رشد قیمت دلار بیشتر بودهاست و اگر قیمت دلار بهعنوان معیار ارزیابی عملکرد سرمایهگذار باشد، هردوی این بازارها عملکرد مطلوبی را ثبت کردهاند. بازدهی بازار سهام نسبت به ابتدای سال93 در مقطعی در مرداد سال99 که بورس تهران در حبابیترین حالت خود قرار داشت، به 2454درصد نیز رسیدکه عملکرد شگرفی در بازه 6ساله محسوب میشود، پس در مقام جمعبندی این بخش میتوان گفت که رشد نقدینگی در این 9 سال، موتور محرک رشد قیمت دلار بوده و همراستا با این موضوع بازار مسکن و سهام نیز با افزایش قیمتها همراه بودهاند.

اما با وجود عملکرد بهتر بازار سهام نسبت به بازار مسکن، چرا برخی هنوز بازار مسکن را بهعنوان بازار سرمایهگذاری انتخاب میکنند؟ پاسخ به این سوال را میتوان در پردههای مختلفی بررسی کرد. اولین موضوع به دخالتهای دولتی در بازار سهام بازمیگردد. در چند سالاخیر، بازار سهام بهشدت از ناحیه تصمیمات خلقالساعه سیاستگذار در تنگنا قرارگرفتهاست؛ این در حالی است که بازار مسکن، جزو خصوصیترین بازارها در اقتصاد ایران است و عرضهکنندگان این بازار، بخشخصوصی و مردم عادی هستند، طبیعتا عامه مردم، هیچگاه ملک خریداریشده را به زیر ارزش ذاتی و پایینتر از بهای تمامشده ملک بهفروش نخواهند رساند، اما در بازار سهام قضیه متفاوت است، سرمایهگذاران بزرگ بازار سهام که سهام بیشتری تحت مالکیت خود دارند، عمدتا به دولت یا نهادهای دولتی وابسته هستند و فرآیند عرضه در بازار سهام بهشدت میتواند از این ناحیه تحتالشعاع قرار بگیرد، درصورتیکه در بازار مسکن چنین نیست و بهراحتی نمیتوان در فرآیند عرضه و تقاضا در این بازار خللی ایجاد کرد.

دومین عامل به دخالت نهادهای دولتی در حاشیه سود شرکتهای بورسی باز میگردد، در سه سالاخیر و بعد از ریزش تاریخی بورس تهران در سال99، انواع و اقسام تصمیماتی که سود شرکتهای بورسی را نشانه رفته، در بدنه اقتصادی کشور مطرح و بعضا اجرایی شده که اثرات منفی بر روند بازار سهام گذاشته است؛ این در حالی است که فاکتورهای اثرگذار بر قیمت بازار مسکن محدودتر از بازار سهام است و قیمتها در این بازار وابسته به قیمتهای جهانی در بازارهای جهانی و امثالهم نیست، عمده نوسانات این بازار از انتظارات تورمی و افزایش نرخ ارز نشات میگیرد که این موضوع خود را در تحریک بخش عرضه و تقاضا در بازار مسکن نمایان میکند. پس در جمعبندی این بخش نیز اینچنین میتوان استنباط کرد که به دلیل تعدد پارامترهای اثرگذار بر بازار سهام در مقطع فعلی این بازار در رقابت با بازار مسکن ناکام بودهاست.

فقدان آماری در بازار مسکن

اطلاعات دقیق و موثقی از میانگین قیمت مسکن تهران در هشتماه اخیر وجود ندارد، اما برخی بررسیهای آماری گویای این نکته است که میانگین قیمت مسکن تهران به حوالی 70میلیونتومان رسیده است و در این میان، بانک مرکزی و مرکز آمار بهعنوان متولی انتشار آمارهای اقتصادی کشور، از انتشار این آمار سر باز زدهاند تا فعالان بازار مسکن از یکچراغ راهنمای آماری و سیگنال هشداردهنده حباب قیمتی محروم بمانند. برخی معتقدند که این آمار به بهانههای واهی مانند تاثیر تورم ملکی بر تورم عمومی جامعه و قیمتهای نسبی منتشر نمیشود که چنین موضعی، طبیعتا اشتباه مفرط تلقی میشود. در انتقاد به این نظریه میتوان گفت که شعلهورترشدن انتظارات تورمی است که سبب میشود تقاضای سفتهبازانه در بازار مسکن به نهایت خود برسد، نه اینکه تورم ملکی بر قیمت دیگر بازارها اثرگذار باشد.