نشانههای وجود حباب در بازارهای سهام بررسی شد

حباب در بورس آمریکا؟

قیمت سهام در بورس آمریکا بالاست و این بازار در زمان بسیار کوتاهی رشد زیادی داشته است. درنتیجه، چندان عجیب نیست که شک افراد درخصوص وجود حباب در بازار بیشتر شود. در واقع درک اینکه بازار پرحباب (Frothy) است، چندان سخت نیست. شاخص نزدک پنجشنبه گذشته رکورد جدیدی را ثبت کرد و توانست رشد ۵۴درصدی از زمان شروع سال جدید میلادی داشته باشد. شاخص S&P۵۰۰ نیز در همین مدت ۳۲درصد رشد داشت. همچنین، سهام انویدیا صعود ۴۴۱درصدی داشته و ارزش بازار این شرکت رشد ۱.۵هزار میلیارد دلاری را تجربه کرده است. ارزش بازار انویدیا تنها در یک روز از ماه گذشته ۲۷۶میلیارد دلار افزایش یافت. برای درک بهتر این عدد، باید توجه شود که کل ارزش بازار شرکت چاورن (Chevron) که بیست و ششمین شرکت بزرگ در شاخص S&P۵۰۰ است، ۲۷۶میلیارد دلار است. این رفتارها در بازار سهام نشان از روند غیرطبیعی آن دارد.

اما آیا این اتفاقات نشان از حباب در بازار است؟ در علوم اقتصادی تعریف یکتا و منحصربهفردی درخصوص حباب بازار (market bubble) وجود ندارد. با این حال برای بررسی وجود حباب در بازار، میتوان به بررسی رفتار بازار در شرایط حبابی و مقایسه آن با شرایط کنونی پرداخت. حباب در بازار را میتوان به جنون سوداگرانه (speculative mania) شبیه دانست؛ به این معناکه همه خریداران از ارزیابی سود بالقوه به سمت خرید چیزی که میدانند بهطور غیرمعقولی گران است میروند یا اصلا به قیمتها اهمیتی نمیدهند؛ چراکه فکر میکنند فرد احمقتری پیدا خواهد شد تا سهام را حتی با قیمت بالاتری از آنان بخرد. این رفتار در حال حاضر در بازار سهام آمریکا وجود ندارد.

نشانههای مثبت وجود حباب

طبق بررسیهای والاستریتژورنال، نشانههایی جزئی از جنون در معاملهگران وجود دارد. برای مثال قیمت شرکت هوش مصنوعی سوندهوند (SoundHound AI) در جمعه گذشته و تنها به این دلیل که سرمایهگذاران متوجه شدند شرکت انویدیا مالک بخش کوچکی از سهام آن است، حدود سهبرابر شد. یکی دیگر از نشانههای تایید وجود حباب در بورس آمریکا این است که در حال حاضر سهام کوچک بازار به طرز خارقالعادهای خوب عمل میکنند که پدیدهای است که معمولا در زمان وجود حباب در بازار رخ میدهد. برای مثال شاخص راسل برای سهام کوچک (Russell Microcap) طی چهارماه حدود ۳۰درصد رشد داشت که یکی از بهترین عملکردهای این شاخص محسوب میشود. با این حال، مقایسه این مشاهدات با رفتارهای احمقانه در معاملات سهام پروژهای (meme stocks)، سهام شرکتهای بدون سود حوزه تکنولوژی، سهام شرکتهای چک سفید (SPACs) و کریپتو در زمان پس از همهگیری کرونا یا حباب داتکام در اواخر دهه ۱۹۹۰ نشان میدهد در حال حاضر رفتارها چندان هم خارج از چارچوب نیست. معیارهای سنجش احساسات سرمایهگذاران با وجود مثبت بودن، هیچ شباهتی به حبابهای گذشته ندارند. برای مثال، آخرین نظرسنجی هفتگی انجمن سرمایهگذاران خرد آمریکا نشان میدهد تنها ۴۷درصد از افراد به وضعیت بازار خوشبین هستند، در حالی که این آمار در حباب سال ۲۰۰۰ حدود ۷۵درصد یا اوایل سال ۲۰۱۸ حدود ۶۰درصد بود.

نشانههای منفی وجود حباب

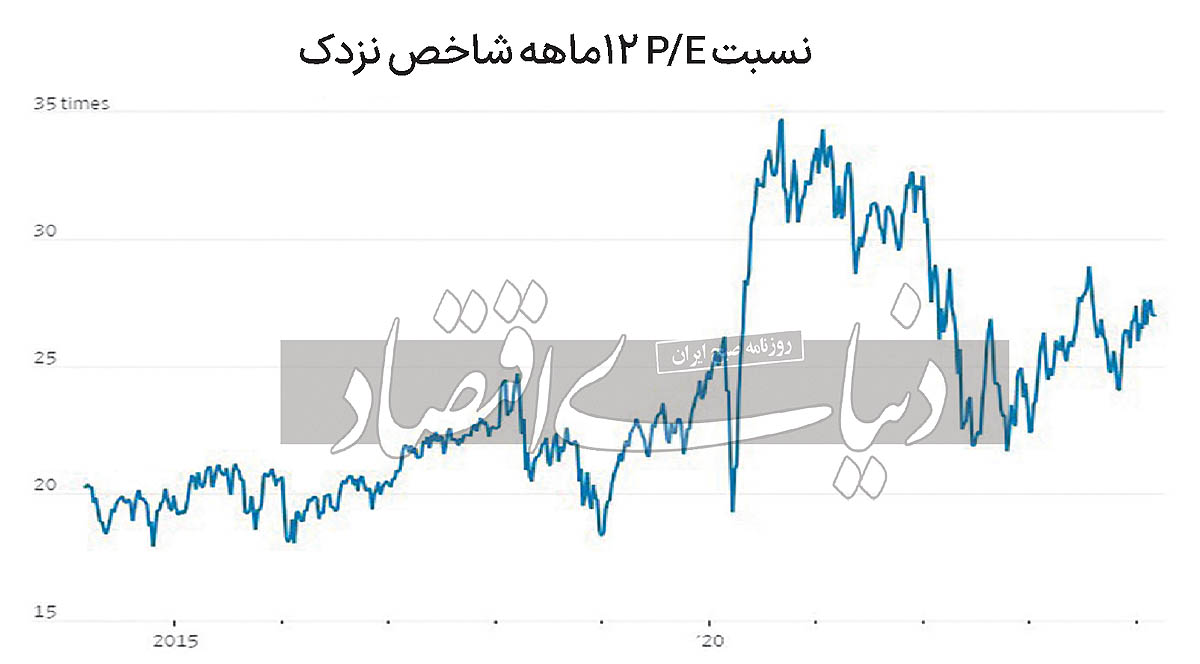

از دیگر نشانههای وجود حباب در بازار میتوان به سرازیر شدن حجم زیادی سرمایه به بورس، استفاده از اهرمها برای تقویت سرمایهگذاری و سوداگری شرکتها برای کسب نقدینگی بیشتر نام برد که در حال حاضر هیچکدام از آنها در بورس آمریکا مشاهده نمیشود. همانطور که در نمودار مشهود است، شاخص نزدک در سال 2022 ریزش شدیدی داشته و افزایش قیمت اخیر سهام این شاخص را میتوان در راستای همان ریزش بازار دانست. درواقع، خبر ثبت رکورد جدید نزدک به این معناست که این شاخص توانسته است از نقطهای که در سال 2021 و پیش از افت 36درصدی قرار داشت، عبور کند؛ اتفاقی که در دورههای پس از ریزش بازار در سالهای میانه 1970، اوایل 1980، 1990، 2001 و 2009 نیز رخ داد با این تفاوت که این بار رشد بیشتری داشته است. این بازگشتها به مدار رشد تمایز واضحی با حباب سال 1999 دارند.

برای مثال، رشد نزدک در حباب سال 1999 حدود 154درصد و در سال 2021 حدود 100درصد بود؛ درصورتی که این شاخص اخیرا و در بازه زمانی یکسانی با دو دوره گذشته، تنها 54درصد رشد داشته است. این درحالی است که در هر دوی این سالها بازار ریزش کمتری را نسبت به سالجاری تجربه کرده بود. یکی دیگر از ویژگیهای حبابهای بزرگ، همراه شدن افزایش قیمت سهام با افزایش شدید عرضه اولیه است. آخرین مثال این پدیده، رشد سهام شرکتهای SPAC در سال 2021 است. در حال حاضر چنین اتفاق در بازار رخ نداده و عرضه اولیههای بازار به مشکل مواجهاند.

رفتار سهام کوچک نیز چندان نشانی از حباب ندارد. این سهمها همچنان پایینتر از نقطهای هستند که در فوریه سال گذشته بودند و صعودی کمتر از نصف رشدی را که در حباب 2021 داشتند تجربه میکنند. مشاهده قیمتگذاریها نیز نشانی از حجم بالای خریدهای سوداگرانه ندارد. سهام شاخص نزدک در حباب 1990 با نسبت قیمت به درآمد آیندهنگر 100 معامله میشد و خریداران اهمیتی به قیمتگذاریها نمیدادند. در حال حاضر این نسبت 27 است که حتی بسیار پایینتر از میزان آن در اواخر سال 2020 است.

رشد خیرهکننده سهام انویدیا نیز با افزایش نسبت قیمت به درآمد آن همراه نبوده و سود (و سود پیشبینیشده) این شرکت حتی رشد سریعتری نسبت به قیمت آن داشته است. درنتیجه، در حال حاضر نسبت قیمت به درآمد آیندهنگر این سهام کمتر از زمان آغاز شکوفایی هوش مصنوعی و معرفی چتجیبیتی است. بررسی شرایط بازارهای سهام در کشورهای مختلف نیز بر نبود شباهت میان شرایط کنونی بازار سهام آمریکا و حبابهای بزرگ این بازارها تاکید دارد. برای مثال، نسبت قیمت به درآمد کل بازار ژاپن در حباب 1989، 50 بود. خوشبینی بیشاز حد سرمایهگذاران بورس ژاپن در آن سال، در نهایت به سوداگری مطلق بدل شد و سهام چیزی جز ابزار قمار در یک طرح پونزی برای فروش به خریدار جدید نبود. همچنین رقابت سنگینی برای ایجاد شرکتهای جدید ایجاد شد تا جوابگوی تقاضای بالای خریداران باشد.

چرا رشد بورس آمریکا حبابی نیست؟

یکی دیگر از تمایزهای رفتاری وجود حباب در بازار با شرایط کنونی بورس آمریکا در این است که در شرایط غیرحبابی و درصورت رخداد اتفاقی مثبت، بخشی از بازار صعود میکند، اما اگر انتظارات محقق نشود، بازار اصلاح شده و به مدار طبیعی بازمیگردد. برای مثال، تمام شرکتهای مرتبط با حوزه هوش مصنوعی در سال گذشته و پس از انتشار چت جیبیتی رشد داشتند و دچار حباب خرد (mini-bubble) شدند؛ اما بلافاصله و پس از اینکه مشاهدات درخصوص سوددهی آنها با واقعیت تطبیق نداشت، اصلاح شدند. در نهایت میتوان گفت با وجود اینکه ممکن است خوشبینی الان سرمایهگذاران نسبت به پتانسیل رشد بلندمدت هوش مصنوعی بالا باشد و آنها درخصوص پتانسیل سوددهی شرکتهای این حوزه اشتباه کرده باشند، این اشتباه با توجه به سوددهی بسیار بالای شرکتهایی همچون انویدیا رخ میدهد و رفتار حبابی تلقی نمیشود.