واکاوی رشد اقتصادی با تاکید بر سرمایهگذاری در دهه ۱۳۹۰ نشان داد

مقصر پنهان افت تولید

حسن ولیبیگی، مشاور رئیس موسسه مطالعات و پژوهشهای بازرگانی در مطالعهای به واکاوی رشد اقتصادی با تاکید بر سرمایهگذاری در دهه ۱۳۹۰ پرداخته و راهکارهایی را در جهت بهبود وضع موجود ارائه داده است. این مطالعه نشان میدهد که هزینه بالای تامین مالی، بازدهی اجتماعی پایین فعالیتهای اقتصادی و زیرساختهای ضعیف از اصلیترین دلایل افت سرمایهگذاری در این سالها بوده است. این در حالی است که کاهش سرمایهگذاری بهویژه در تحقیق و توسعه و گسترش فعالیتهای اقتصادی (بزرگشدن مقیاس تولید)، رشد بهرهوری کل عوامل تولید را تحتالشعاع قرار میدهد. همچنین دسترسی دشوار به منابع مالی درجهت تامین مالی، بهویژه در گروه بنگاههای کوچک و متوسط و نظام واسطهگری مالی ضعیف از محدودیتهای سطح پایین سرمایهگذاری در کشور است.

سرمایهگذاری؛ محرک اصلی و تامینکننده رشد اقتصادی

در این گزارش آمده است: بعد از پیروزی انقلاب اسلامی و درگیری کشور در جنگ تحمیلی، متوسط رشد اقتصادی نسبت به دهه قبل افزایش یافت و نسبت به دهه 40 با افت مواجه شد که طبیعی بود. بعد از پایان جنگ و شروع بازسازی اقتصاد، ثبات نسبی در بازارها و آزادسازیهای انجامشده در اقتصاد ایران و همچنین سرمایهگذاری روی زیرساختهای تخریبشده در دوران جنگ، دهه 70 با رشد متوسط اقتصادی 4/ 3درصد سپری شد و دهه 80 نیز با سرمایهگذاری در توسعه بلوکهای تولیدی و صادراتی پتروشیمی کشور و تحرک در صادرات، رشد اقتصادی به 6/ 4درصد در این دهه افزایش یافت که بالاتر از سهدهه گذشته بود. اما در دهه 1390 با شروع تحریمهای اقتصادی و تداوم آن در اواسط این دهه به بعد، موجب شد که کشور مسیر رشد پایین و متوسط 6/ 0درصدی را طی کند که کمترین میزان در طول 60سال گذشته است. سوال جدی این است که چه بر سر اقتصاد ایران در این دهه آمد که این نرخ رشد برای کشور رقم خورد.

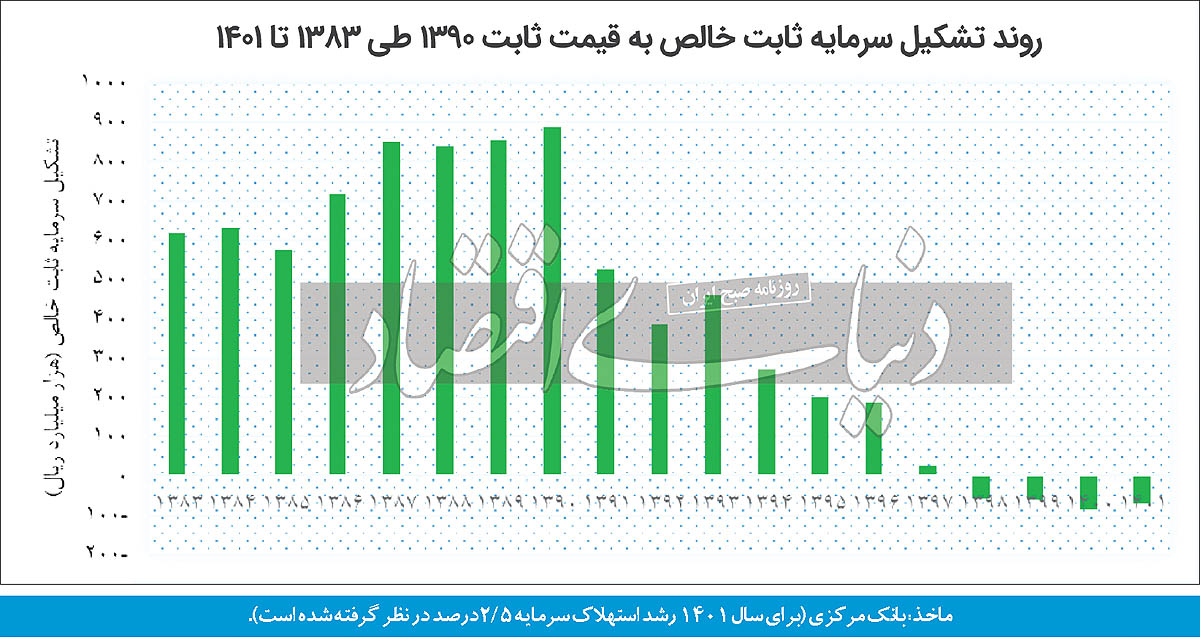

براساس ادبیات کلاسیک اقتصادی، سرمایهگذاری بهعنوان یکی از اجزای GDP از مهمترین محرکهای تامینکننده رشد اقتصادی است. روند سرمایهگذاری خالص در دهه 1390 با افت مواجه شده و حتی در چهار سال آخر منفی (سرمایهگذاری حتی کفاف استهلاک را نیز نداده) شده است. بنابراین یکی از علل افت رشد اقتصادی در این دهه، سرمایهگذاری است.

این واکاوی محدودیتهای رشد را براساس چارچوبی که توسط اقتصاددانان ریکاردو هاسمن، دنی رودریک و آندرس ولاسکو ارائه شده، بررسی کرده است. بر این اساس آنها چارچوبی تحلیلی ارائه میکنند که طیفی از مسائلی را که رشد اقتصادی را محدود میکنند شناسایی میکند. این چارچوب به سیاستگذاران، برنامهریزان و متخصصان توسعه اجازه میدهد سرمایه سیاسی محدود، ظرفیت نهادی و منابع مالی خود را به سمت برداشتن یا کاهش شدیدترین محدودیتها متمرکز کنند و در نتیجه در سطوح بالاتری از رشد اقتصادی قرار گیرند.

براساس این چارچوب، سطوح پایین سرمایهگذاری به سه دلیل هزینه بالای تامین مالی، بازدهی اجتماعی پایین فعالیتهای اقتصادی و زیرساختهای ضعیف شکل میگیرد.

این تحلیل عنوان میکند: براساس شواهد آماری ارائهشده در این گزارش، تشکیل سرمایه ثابت خالص که در دهه 80 روندی صعودی داشت، در دومین سال (1391) دهه 90 با افت شدید مواجه شد و این روند در طول سالهای بعد نیز ادامه یافت تا اینکه در سال 1397 به کمترین مقدار مثبت خود رسید و در سهسال بعد (1400-1398) با رشد منفی مواجه شده است. این امر به آن مفهوم است که تشکیل سرمایه ثابت ناخالص در این سالها جبران استهلاک سرمایه را نکرده و موجودی سرمایه بهعنوان یکی از موتورهای رشد، خاموش شده است و به عنوان عامل بازدارنده رشد اقتصادی بلندمدت ایفای نقش میکند. همچنین بررسی تشکیل سرمایه ثابت ناخالص به تفکیک ماشینآلات و ساختمان نشان میدهد که سهم ماشینآلات از کل از 7/ 35درصد در سال 1390 به 3/ 27درصد در سال 1399 کاهش و در مقابل سهم ساختمان از 3/ 64درصد به 7/ 72درصد افزایش یافته است که حاکی از گرایش سرمایهگذاری به سمت ساختمان است و بخش ماشینآلات که محرک تولید است با افت سهم مواجه شده است.

این واکاوی بیانگر آن است که سهم تشکیل سرمایه ثابت ناخالص از GDP به قیمت ثابت 1390 که در سال 1390 بالغ بر 8/ 26درصد بود به 1/ 19درصد در سال 1399 و سپس به 7/ 16درصد در سال 1400 کاهش یافت (متوسط دوره 23درصد است). در سال 2021 متوسط جهانی این نسبت 27درصد بوده است. با توجه به اینکه سرمایهگذاری محرکی برای توسعه اقتصادی کشورهاست و نرخ سرمایهگذاری نشاندهنده تزریق سرمایه لازم برای حمایت از فرآیند توسعه است، این روند نشان میدهد که فرآیند توسعه در کشور از این جنبه حمایت نمیشود.

بررسیها حاکی از این است که طی دوره 1400-1391 بهطور متوسط حدود 25درصد از سرمایهگذاریها توسط بخش دولتی و 75درصد نیز توسط بخش خصوصی صورت گرفته است. البته این روند همواره یکنواخت نبوده، بلکه سهم بخش دولتی از 22درصد در ابتدای دوره به 19درصد در انتهای دوره رسیده است. در واقع سهم بخش دولتی به عنوان بسترساز و سرمایهگذاری در زیرساختها طی دوره با کاهش مواجه شده است.

روند موجودی سرمایه حاکی از نزول آن در سالهای پایانی دهه 1390 است. از سال 1398 به این سو رشد منفی موجودی سرمایه بر اقتصاد کشور سایه افکنده است که این امر نشان میدهد سرمایهگذاری صورتگرفته نهتنها برای رسیدن به سطح مطلوب انباشت سرمایه نبوده، بلکه کفاف سرمایه مستهلکشده را نیز نداده است. پیامد این روند کاهش پتانسیل رشد GDP، رشد درآمد سرانه، رفاه و ظرفیت اشتغال در کشور است. از سوی دیگر کاهش سرمایهگذاری بهویژه در تحقیق و توسعه و گسترش فعالیتهای اقتصادی (بزرگ شدن مقیاس تولید)، رشد بهرهوری کل عوامل تولید را تحتالشعاع قرار میدهد و به این ترتیب هر دو عامل تحریک رشد اقتصادی، با چالش رشد مواجه خواهند شد.

محدودیتهای رشد سرمایهگذاری

شاخص خودتامینی (نسبت پسانداز به سرمایهگذاری) بالای یک نشان میدهد که کمبود پساندازها محدودیت نیست. همچنین نرخ سود تسهیلات بسیار پایینتر از تورم کشور که باعث نرخ سود تسهیلات حقیقی منفی شود، محدودیت رشد سرمایهگذاری به حساب میآید و دسترسی دشوار به منابع مالی بهمنظور تامین مالی بهویژه در گروه بنگاههای کوچک و متوسط و نظام واسطهگری مالی ضعیف از محدودیتهای سطح پایین سرمایهگذاری در کشور است.

از طرفی تورم بالا و نوسانات ناگهانی نرخ ارز بدون برگشتپذیری توام با تحریمهای بینالمللی فضای اقتصاد کلان کشور را برای سرمایهگذاری خارجی پرریسک کرده است و سرمایهگذاران خارجی ترجیح میدهند در کشورهایی سرمایهگذاری کنند که ریسک پایینی دارند. همچنین وجود ریسکهای کلان در اقتصاد کشور بازدهی فعالیتهای اقتصادی کشور را پایین نگه داشته است. تورم بالا، رشد اقتصادی نزدیک به صفر، نوسانات شدید نرخ ارز، هزینه بالای تامین مواد اولیه ناشی از تحریمها و وجود انتظارات تورمی در بیشتر سالها، موجب شد ضمن نامناسب شدن فضای کسبوکار و کاهش امنیت سرمایهگذاری، اقتصاد کشور در دهه 90 پیشبینیپذیر نباشد و فعالیتهای تولیدی سطح بازدهی پایینی داشته باشند. به این ترتیب سرمایهها (مازاد پسانداز ملی نسبت به سرمایهگذاری) بخشی روانه بازارهای موازی (سوداگری مسکن، خودرو و ...) با ریسک یکسان و بازدهی بالاتر شوند و بخش دیگر در قالب فرار سرمایه از کشور خارج شوند.

در سطح خرد نیز مداخله دولت در بازار با کاهش سودآوری بنگاهها، نظام مالیاتی و تامین اجتماعی، بهرهوری پایین، رواج فساد، هزینههای بالای مرتبط با تجارت و عوامل نهادی ضعیف، فضای فعالیتهای تولید کالاها و خدمات را با چالش ریسک بالا مواجه کرده و با ایجاد هزینههای بالا در بنگاهها، بازدهی آنها را کاهش داده است.

در نهایت زیرساختهای فیزیکی ضعیف در کشور، کاهش سرمایهگذاری دولتی بهعنوان بسترسازی حضور بخش خصوصی در اقتصاد و بیثباتی و شفافیت پایین قوانین و مقررات و تفسیرپذیری آنها، موجب تضعیف فعالیتهای اقتصادی شده و انگیزه سرمایهگذاری در کشور را کاهش داده است.

اهم راهکارهای بهبود وضع موجود

کنترل تورم به عنوان مهمترین معضل اقتصاد کشور از اصلیترین راهکارهای این مطالعه برای بهبود وضع موجود است. بخشی از چالشهای اقتصادی کشور بدون تردید به تحریمهای بینالمللی مرتبط است، بنابراین به سرانجام رسیدن مذاکرات برجامی با در نظر گرفتن منافع ملی و پیوستن به گروه ویژه اقدام مالی مبارزه با پولشویی (FATF) باید در اولویت قرار گیرد. همچنین تثبیت نرخ ارز حقیقی بسیار اهمیت دارد و در این زمینه این مطالعه پیشنهاد کرده است که ضمن اجرایی شدن بند «ت» ماده 20 قانون احکام دائمی برنامههای توسعه، متوسط نرخ ارز حقیقی در انتهای برنامه هفتم به میزان 10درصد از مقدار متوسط سال 1401 اختلاف داشته باشد.

در این راستا بهمنظور توسعه، تعمیر و نگهداشت زیرساختها، پیشنهاد شده است با استفاده از ظرفیتهای قانونی زمینه سرمایهگذاری صندوق توسعه ملی در توسعه زیرساختها با مشارکت بخش خصوصی مهیا شود. همچنین در این مطالعه تاکید شده است که بهبود شاخص فضای کسبوکار، شاخص حکمرانی خوب و شاخص رقابتپذیری جهانی در برنامه هفتم توسعه درج و نسبت به کاهش سالانه 10رتبهای هر کدام اقدام شود. بهبود بهرهوری کل عوامل تولید، بهرهوری کار و سرمایه نیز از دیگر راهکارهای ارائهشده در این واکاوی برای بهبود وضع موجود است.