شکاف سود اعلامی و موثر تسهیلات بررسی شد

زیر پوست وام ۴ درصدی

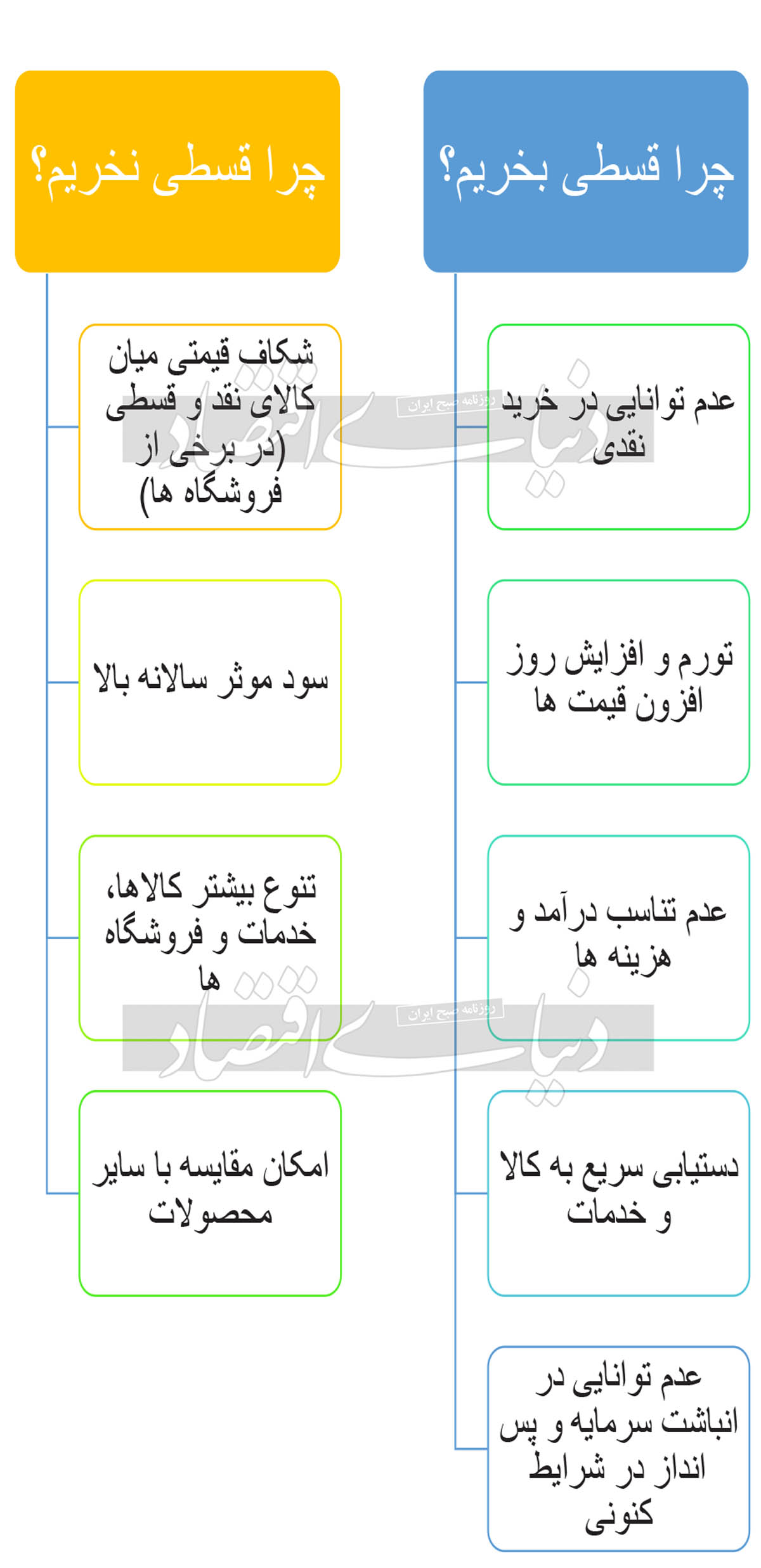

آغاز تحریمها، افزایش تورم و کاهش قدرت خرید درجامعه موجب شد تا نظام بانکی ایران برای بهبود حال مشتریان خود تسهیلات اعتباری را با شرایطی آسانتر از تسهیلات نقدی برای آنها فراهم کند. از سوی دیگر توسعه در حوزه لندتک و فینتک نیز نقش مهمی در زندگی شهروندان ایفا کرده است. آمارها نشان میدهد که اکثر بانکهای فعال در کشور این گزینه را با شرایط متنوع، سودهای متغیر، مدت زمان بازپرداخت متفاوت و... در اختیار شهروندان قرار داده است.

در این میان مهمترین عاملی که تسهیلات اعتباری را در معرض مقایسه قرار میدهد، سود موثر سالانه آنهاست که گاهی به دلیل پیچیده بودن آن برخی از شهروندان قادر به محاسبه دقیق آن نخواهند بود و با فرض در نظر گرفتن سود اعلامی از سوی بانکها، مراحل اخذ تسهیلات خرد را طی کرده بدون آنکه از سود آن مطلع باشند. دنیای اقتصاد سعی دارد تا در گزارش امروز صفحه بانک و بیمه عملکرد یکی از بانکهای عامل را در راستای تسهیلاتدهی بررسی کند.

بانک عامل چه تسهیلاتی ارائه میدهد؟

لازم به یادآوری است که نظام بانکی اخذ تسهیلات نقدی از طریق ماندهگیری را برای مشتریان خود فراهم کرده است، اما به دلایل متعددی این گزینه برای همه خانوارها فعال نیست. از این رو آنها برای رفع نیازهای خود دست به دامان تسهیلات اعتباری و پلتفرمهای آنلاین خواهند شد. گفتنی است که در سالهای اخیر این پلتفرمها جایگاه محبوبی میان شهروندان پیدا کرده و تعداد آنها رو به افزایش است. برای مثال باید به تسهیلات اعتباری بانک عامل مورد بررسی در این گزارش اشاره کرد. این تسهیلات اعتباری با سقف ۱۵۰ میلیون تومانی در اختیار متقاضیان قرار گرفته است. علاوه بر این موضوع شرکت مانیسا با پشتیبانی این بانک در حال ارائه خدمات به مشتریان است که سود موثر سالانه آنها با یکدیگر متفاوت است.

سودی بالاتر از ۴ درصد؟

در وهله اول با ثبت درخواست وام کالا از طریق پیشخوان مجازی بانک عامل مورد اشاره، کاربران در وضعیت اعتبارسنجی قرار گرفته و پس از گذشت ۲۴ ساعت نتیجه اعتبارسنجی به آنها اعلام خواهد شد. ناگفته نماند که اعتبارسنجی افراد برای اخذ تسهیلات اعتباری نسبت به تسهیلات خرد نقدی با ملاطفت بیشتری انجام خواهد شد و افرادزیادی در این اعتبارسنجی قادر به دریافت وام خواهند شد. لیکن اما و اگرهایی در این مسیر وجود دارد که بسته به شرایط متقاضیان قابل تغییر است. برای مثال افرادی که چند قسط فعال دارند کارشناسان با توجه به فیش حقوقی، جواز کسب و... از مبلغ ۱۵۰ میلیونی تسهیلات اعتباری کاسته و با در نظر گرفتن توانایی پرداخت آنها رقم پایین تری را تایید خواهند کرد.

البته موقعیت مالی افراد در شرایط ضامنین نیز اثر گذار خواهد بود. این امر به آن معناست که افراد با ریسک نکول بیشتر باید ضامن رسمی داشته باشند و افرادی که رتبه اعتباری بالا یا خوش حساب بودهاند تنها با بارگذاری سفتههای الکترونیکی قادر به اخذ وام خواهند بود. پس از این مراحل افراد به دو دسته تقسیم میشوند. دسته اول، آنان که با محاسبه سود موثر سالانه همچنان برای رفع نیازهای خود حاضرند سود بالاتری را به جای سود ۴ درصدی بپذیرند و دسته دوم که از گرفتن این تسهیلات خودداری میکنند. اما سوال این است که این سود بالاتر چگونه محاسبه شده و چطور میتوان به این ارقام اعتماد کرد؟

پس چطور تسهیلات 4درصدی بگیریم؟

همانطور که گفته شد اخذ تسهیلات 4درصدی منوط به داشتن حساب در بانک عامل مورد اشاره است و همچنین میانگین حساب متناسب با مبلغ درخواستی وام است. لازم به ذکر است که سود این بانک در روش وامدهی از طریق ماندهگیری حساب از سایر بانکها کمتر است. شواهد گویای آن است که سود تسهیلات از این طریق در سایر بانکها 23 درصد است

اما اکنون سوالی که ذهن را به خود مشغول میکند این است که چگونه سود 4درصدی به ارقام بالاتر صعود میکند؟ آیا واقعا بانک عامل مورد اشاره چنین سودی را دریافت می کند یا افزایش سود بیشتر ناشی از سودی است که فروشندگان بر روی کالای خود اضافه می کنند؟

نحوه محاسبه سود بالاتر

فروشگاههای تحت پوشش این طرح هر کدام طبق شرایط خاصی قادر به ارائه خدمات هستندکه بسیاری از متقاضیان پیش از دریافت تسهیلات اعتباری باید از روند یادشده مطلع شوند و شاید به اندازه کافی اطلاعات لازم را ندارند. برای درک بهتر این موضوع باید به گزارش میدانی دنیای اقتصاد در این زمینه توجه کرد. پس از گفتوگو با برخی از فروشندگان نتایجی مطابق نمودارهای یک و دو حاصل شد.

سود بیشتر چگونه؟

همانطورکه گفته شد متقاضیان تسهیلات اعتباری بانک مورد اشاره، بخاطر سودی که فروشندگان از متقاضیان دریافت می کنند، سود بیشتر پرداخت میکنند. به این صورت که شهروندان برای خرید کالای خود ابتدا باید در سایت این بانک فروشگاههای تحت پوشش را جستوجو کنند. سپس با توافق با فروشندگان بر سر کالا و سود، درخواست وام دهند. پس از شارژ حساب، این پول به حساب فروشنده واریز شده و گیرندگان باید اصل و سود پول را با سود 4درصد به بانک بازگردانند. به عنوان مثال برای خرید لپتاپ ابتدا باید لیست فروشندگان کالای دیجیتال را جست وجو کنید. سپس با تماس با فروشگاه و توافق بر سر قیمت، مبلغ مورد نیاز خود را تسهیلات بگیرید که این رقم حدود 50 تا 55درصد مبلغ اصلی کالاست. سپس از ماه آینده این مبلغ را با سود 4درصد به بانک بازگردانید. در این میان ممکن است فروشندگان سودی را هم از متقاضیان دریافت کنند که اگر چه متقاضیان این سود را پرداخت می کنند، اما بعنوان سود بانکی به بانک عامل مورد اشاره لحاظ نمیشود.

لذا در پاسخ به این سوال که بانک عامل تا چه میزان از این سود نفع میبرد؟

باید گفت: بانک عامل مورد اشاره صرفا واسطهگری میان شرکت تامین مالی را به عهده گرفته است. البته این پلتفرم نیز تنها برای خرید کالا در دسترس کاربران قرار میگیرد. اما تفاوت آن با تسهیلات اعتباری بانک عامل مورد اشاره در این گزارش چیست؟

مانیسا یا اعتبار بانکی؟

اما سوالی که به وجود میآید این است که تفاوت مانیسا با تسهیلات این بانک بر سر چیست؟ این فینتک نیز مانند کالا کارت بانکی با برخی از فروشگاهها در سراسر ایران در حال همکاری است. اما سوالاتی که در این راستا ذهن مخاطبان را به خود جلب میکند شامل موارد زیر است:

سود موثر در این روش نیز مانند تسهیلات اعتباری بانکی است؟ اندکی کمتر

این واسطهگری چگونه انجام میشود؟ افراد با ثبت درخواست وام خود در مرحله اعتبارسنجی قرار خواهند گرفت و متقاضیان پس از آن میتوانند با تماس با فروشگاه مورد نظر خود، ثبت کالا انجام دهند اما ناگفته نماند که استفاده از این پلتفرم آنلاین هزینه عملیاتی دارد که متغیر است. البته این هزینه عملیاتی روی اقساط بانکی تقسیم خواهد شد.

فرمول:

واسطهگری مانیسا

گفتنی است که یکی از فروشگاههای تحت پوشش این پلتفرم، سایت کارنامه است که تا 108 میلیون تومان تسهیلات برای خرید قسطی خودرو در نظر گرفته است که با واسطهگری شرکت تامین مالی خرد مانیسا دریافت میشود که البته سودی بالاتر از 4 درصد را هم شامل می شود لیکن

با در نظر گرفتن مطالب فوق شاید باز این سوال در ذهن مخاطبان ایجاد شود که جز 4درصد سود اعلامی، چند درصد دیگر از سود دریافتی پلتفرمهای گفته شده متعلق به بانک عامل مورد اشاره با سود اعلامی 4درصد است؟

چون بانک عامل صرفا یک واسطه است و قاعدتا سود محاسبه شده نیز به شرکتهای واسطه ای تعلق می گیرد و به نظر می رسد بانک عامل سهم خاصی در این سود ندارد لذا در نهایت سود بیشتر از 4 درصد برای شرکتهای واسطه ای و فروشندگان کالاست که با توجه به وضعیت تورم در کشور بسیاری از متقاضیان را مایل می کند به چنین خریدهایی روآورند