چه عواملی باعث خروج از دومین اقتصاد دنیا شد؟

فرار سرمایهگذاران از چین

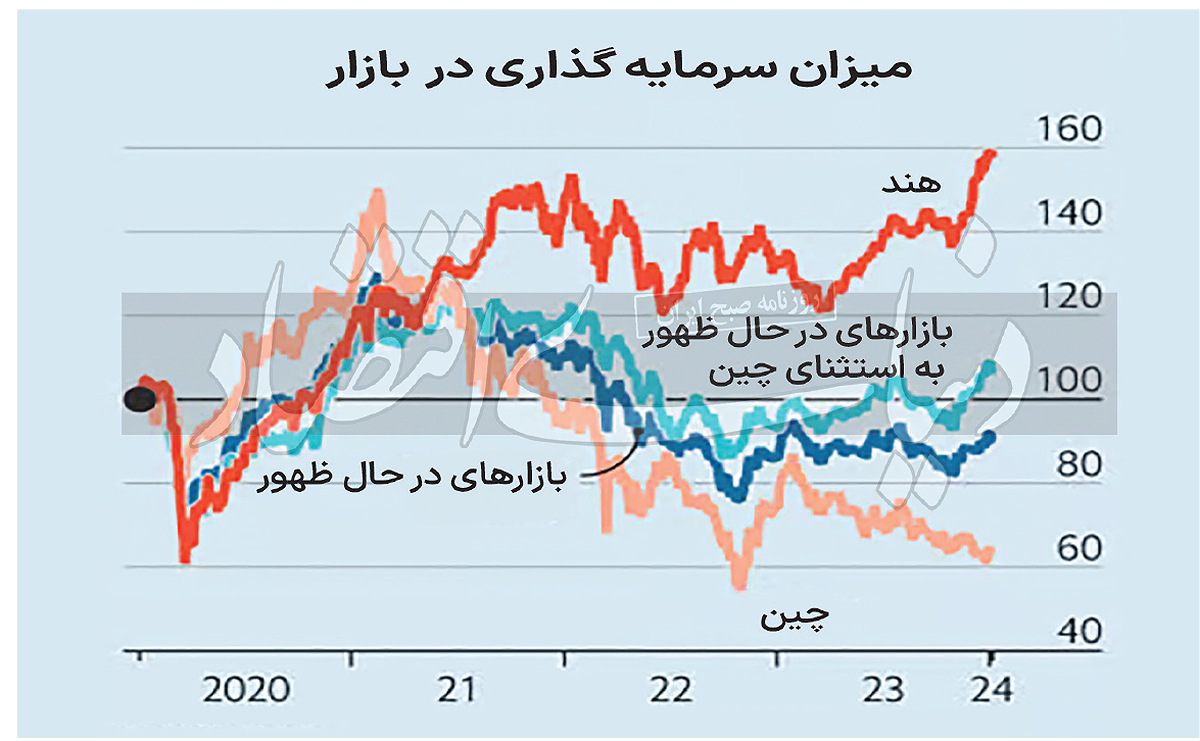

تحولات ژئوپلیتیک جهانی از جمله تنشهای فزاینده در روابط چین و آمریکا و تیرگی روابط این دو کشور، موجب افزایش نگرانی سرمایهگذاران خارجی و تجدید نظر آنها در برنامههای خود برای ادامه سرمایهگذاری در چین شده است. دستهای از سرمایهگذاران خارجی نسبت به رکود بیسابقه در بازار املاک و مستغلات چین نگران هستند و بسیاری دیگر خیلی ساده نسبت به از دست رفتن سرمایه و پول خود خسته شدهاند. براساس مقالهای از اکونومیست، شاخص CSI 300 بورس چین در روز دوشنبه 1.6درصد کاهش یافته و حدود یکچهارم پایینتر از سطح خود در یک سال پیش قرار گرفته است.

شاخص هنگسنگ نیز در آن روز 2.3درصد کاهش یافت و بیش از یک سوم پایینتر از سطح خود در ابتدای سال2023 قرار گرفت. احساس خوشبینی بیحد و حصر در مورد شرکتهای چینی، بانکهای دولتی و آژانسهای دولتی این کشور که هماهنگی کامل با یکدیگر کار میکنند، به خاطرهای دور تبدیل شده است. تنها پنج سال پیش، سرمایهگذاران با اشتیاق به دنبال سرمایهگذاری در معجزه رشد اقتصادی چین بودند و با متنوعسازی سرمایهگذاریهای خود از بازارهای کشورهای ثروتمند که اغلب در یک راستا حرکت میکنند، سود میبردند. ارائهدهندگان شاخصهای سهام مهم جهان، یعنی FTSE و MSCI، تغییراتی را در شاخصهای خود اعمال کردند. در فاصله سالهای ۲۰۱۸ تا ۲۰۲۰، سهام چینی که در بازار داخلی این کشور معامله میشدند، با نام سهام A شناخته میشوند، به شاخص مرجع بازارهای نوظهور اضافه شدند. در سال۲۰۲۰، شرکتهای چینی بیش از ۴۰درصد از ارزش شاخص بازارهای نوظهور MSCI را تشکیل میدادند.

در سال۲۰۲۲، ارزش سهام خارجیها در چین و هنگکنگ معادل 1.2تریلیون دلار بود که ۵ تا ۱۰درصد کل ارزش سهام در این دو کشور را تشکیل میداد. در سال2022، خارجیها دارای سهامی به ارزش 1.2تریلیون دلار یا 5 تا 10درصد کل سهام در سرزمین اصلی چین و هنگکنگ بودند. مدیر یک شرکت سرمایهگذاری، سرمایهگذاری در بازارهای نوظهور بدون چین را چالشی مشابه سرمایهگذاری در بازارهای توسعهیافته بدون ایالات متحده میداند. پس سرمایهگذاری چگونه انجام میشود؟ و سرمایهها کجا میرود؟ برخی از شرکتهای سرمایهگذاری برای کمک به سرمایهگذاران مشتاق هستند. این شرکتها در سال۲۰۲۳ صندوقهای سرمایهگذاری فعال «غیر چینی» را راهاندازی کردند صندوق معاملاتی مبادلهای (ETF) بازارهای نوظهور بدون بلکراک چین اکنون پنجمین صندوق بزرگ بازارهای نوظهور در جهان است. داراییهای تحت مدیریت آن از 5.7 میلیارد دلار در ماه ژوئیه به 8.7میلیارد دلار افزایش یافته است.

سرمایهگذاری در بازارهای بورس نوظهور غیرچینی، بهویژه در هند، کرهجنوبی و تایوان، در حال افزایش است. سهام این سه کشور بهطور مشترک بیش از 60درصد از سهام بازارهای نوظهور غیرچینی را تشکیل میدهند. سرمایهگذاری در بازارهای نوظهور غیرچینی در سهماه آخر سال۲۰۲۳ به حدود ۱۶میلیارد دلار رسید. این بازارها از نظر اقتصادی پویا هستند و پتانسیل رشد بالایی دارند. هند یک کشور متوسطدرآمد با رشد سریع و پتانسیل رشد مصرف بسیار زیاد است. تایوان و کرهجنوبی میزبان صنایع پیشرفته آسیا هستند.

سرمایهگذاران غربی که به دنبال سرمایهگذاری در سهام صنعتی چین هستند، به ژاپن نیز روی آوردهاند؛ زیرا از اصلاحات حاکمیت شرکتی این کشور استقبال میکنند. سال گذشته، سرمایهگذاران خارجی حدود ۳تریلیون ین (۲۱میلیارد دلار) را به صندوقهای سهام ژاپنی وارد کردند. این بیشترین مقدار در یک دهه اخیر است. برای سرمایهگذارانی که اختیارات گستردهتری دارند، کلاسهای دارایی مختلف نیز یک گزینه هستند. صندوقهای متمرکز بر آسیا که در داراییهای واقعی مانند زیرساختها سرمایهگذاری میکنند، محبوبیت بیشتری پیدا کردهاند. با این حال، هر یک از این گزینهها معایب خاص خود را دارند. برخلاف سهام چین که ارزان است، سهام هند گران است. سهام ژاپن نسبت به سایر بازارهای نوظهور بزرگ، نسبت قیمت به درآمد بالاتری دارند. با این حال، با توجه به رشد درآمد پایین این سهام، سرمایهگذاری در آنها برای سرمایهگذارانی که به دنبال رشد سریع درآمد هستند، انتخابی عجیب است.

سهام تایوان و کرهجنوبی نیز مانند سایر بازارهای نوظهور، بهدلیل نقدینگی و دسترسپذیری بالای بورسهای خود، در این گروه قرار میگیرند. اما هر دو اقتصاد این کشورها بالغ و با درآمد بالا هستند. «اندازه» نیز یک مشکل جدی است. بسیاری از مکانهایی که از تغییر زنجیرههای تامین چین سود میبرند، بازارهای عمومی کوچکی دارند. حتی با رشد سریع، ارزش کل بازار هند تنها ۴تریلیون دلار است که حتی یکسوم مجموع هنگکنگ، شانگهای و شنژن نیست. در سال۱۹۸۸، زمانی که شاخص بازارهای نوظهور MSCI منتشر شد، مالزی یکسوم از ارزش آن را تشکیل میداد. اکنون این کشور کمتر از ۲درصد را تشکیل میدهد. برزیل، شیلی و مکزیک نیز بهطور مشترک یک سوم دیگر را تشکیل میدادند؛ اما امروزه ارزش آنها کمتر از ۱۰ درصد است.

بازدهی سرمایهگذاریهای چینی معمولا منطق خاص خود را دنبال میکند؛ اما اقتصادهای کوچکتر بیشتر تحت تاثیر نوسانات دلار و نرخهای بهره آمریکا هستند. تحقیقات بانک یوبیاس نشان میدهد که سهام چینی بین سالهای 2008 تا 2023 با سهام بازارهای توسعه یافته همبستگی 0.56 داشتهاند. این به آن معناست که این دو گروه از سهام بهطور متوسط در 56درصد مواقع به صورت همزمان بالا و پایین رفتهاند. در مقابل، سهام بازارهای نوظهور به جز چین با همبستگی 0.84 با سهام بازارهای توسعهیافته همبستگی داشتهاند. این به آن معناست که این دو گروه از سهام بهطور متوسط در 84درصد مواقع بهصورت همزمان بالا و پایین رفتهاند.

ظهور و رشد صندوقهای سرمایهگذاری غیرچینی، زندگی سرمایهگذارانی را که قصد دارند از سرمایهگذاری مستقیم در بازار سهام چین اجتناب کنند، آسانتر خواهد کرد. بدون بهبود چشمگیر وضعیت اقتصادی چین یا کاهش تنشهای بین چین و ایالات متحده، علاقه به چنین استراتژیهایی افزایش خواهد یافت.