بازوی پژوهشی مجلس در یک گزارش بررسی کرد

پنج مزیت مالیات بر عایدی سرمایه

تاثیر بر رفتار مالیاتی و سرمایهگذاری

بر اساس گزارش مرکز پژوهشهای مجلس، مالیات بر عایدی سرمایه، مالیاتی است که بر عایدی حاصل از نقلوانتقال داراییهای سرمایهای منقول یا غیرمنقول، مشهود یا نامشهود وضع میشود. این مالیات با اهداف مختلفی مانند تنظیم فعالیت بخشهای مختلف اقتصادی، محدود نمودن سوداگری از بازار کالاهای سرمایهای، افزایش منابع عمومی، ایجاد عدالت اجتماعی و کاهش فاصله طبقاتی به کار گرفته میشود. اخذ این مالیات علاوه بر افزایش منابع عمومی، میتواند با کاهش جذابیت فعالیتهای غیرمولد و کاهش انگیزههای سوداگرانه، نقش موثری در تنظیم بازارهای مختلف از جمله مسکن، خودرو، طلا و ارز ایفا کند. تعیین نرخ مالیات بر عایدی سرمایه میتواند تاثیر مهمی بر رفتار مالیاتی و سرمایهگذاری افراد بگذارد؛ برای مثال اگر نرخ مالیات بر عایدی سرمایه بالاتر یا کمتر از نرخ مالیات بر بهره بانکی یا سود توزیعی سهام باشد، فعالان اقتصادی به منظور اجتناب مالیاتی، سبد دارایی خود را تغییر میدهند.

محدود کردن سوداگری در بازارها

از نظر کارشناسان این پژوهش یکی از دلایل جذابیت سوداگری در کشور آن است که در نظام مالیاتی ایران، مالیات نسبتا بالایی بر تولید و سود شرکتها و مشاغل وضع میشود، ولی سوداگران در بازارهایی مانند بازارهای مالی ارز، سکه، زمین و مسکن مالیات نمیدهند. این گزارش بیان میکند که این واقعیت موجب شده است برخی افراد صاحب سرمایه که میخواهند اقدام به سرمایهگذاری کنند، به جای تولید واقعی، راه سوداگری و فعالیتهای غیرمولد را انتخاب کنند. با توجه به آنکه در اغلب اوقات، عواید سفتهبازی در ایران، از میانگین سود بسیاری از فعالیتهای تولیدی بیشتر است، این مساله باعث شده سرمایههای زیادی به سوی فعالیتهای غیرمولد منحرف و از بخشهای مولد و تولیدی خارج شود. وضع مالیات بر عایدی سرمایه برای جلوگیری از فعالیتهای سوداگرانه و ابزار مناسبی جهت کاهش کسب سودهای این دسته از فعالیتهاست. در بسیاری از کشورها وضع مالیات بر عایدی سرمایه موجب شده است فعالیتهای سوداگری با بنبست مواجه شود. به همین دلیل بسیاری از کشورها مانند کلمبیا، غنا و کره با هدف کاهش سوداگری، مبادرت به وضع مالیات بر عایدی سرمایه کردهاند.

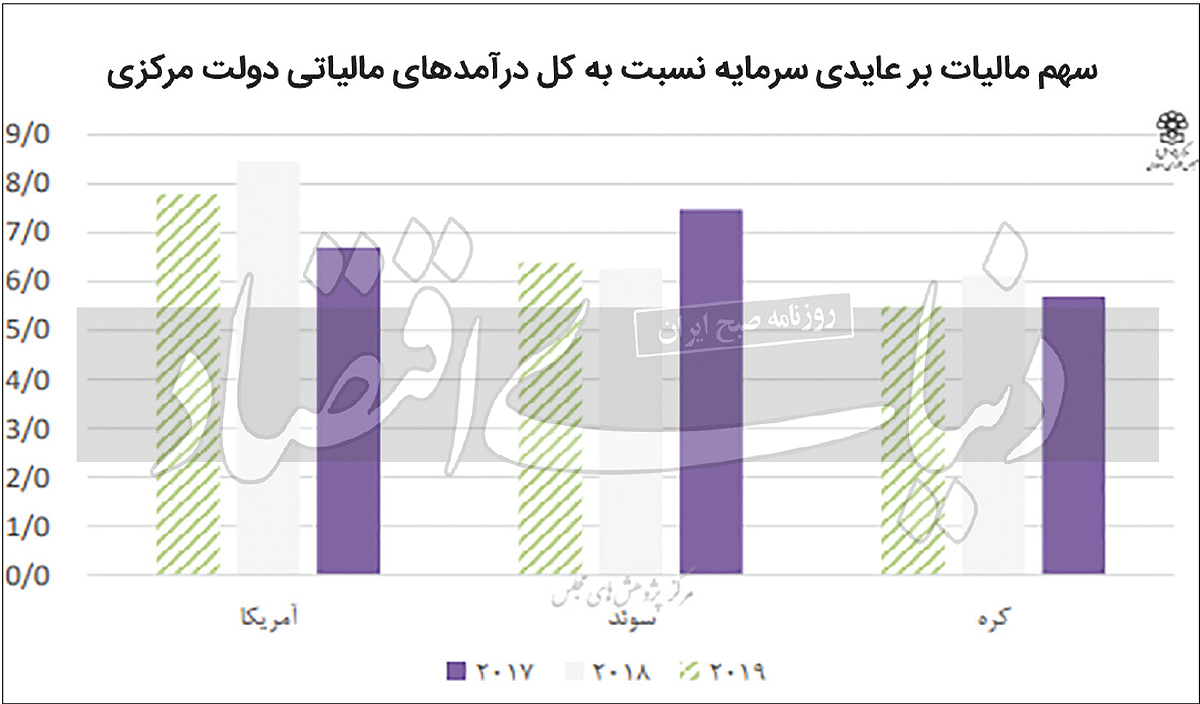

تامین درآمدهای دولت

از نظر نویسندگان این گزارش، یکی از مهمترین آثار مالیات بر عایدی سرمایه، تامین درآمدهای دولت است. تجارب بسیاری از کشورها نشان میدهد که وضع مالیات بر عایدی سرمایه موجب افزایش درآمدهای مالیاتی میشود. از آنجا که در بسیاری از کشورها مالیات بر عایدی سرمایه متصل به الگوی مالیات بر مجموع درآمد اشخاص حقیقی است، بنابراین آمار دقیقی از سهم درآمدهای مربوط به مالیات بر عایدی سرمایه در گزارش سازمانهای بینالمللی وجود ندارد. نکته قابلتوجه در این زمینه آن است که هدف تامین درآمد دولت با هدف کنترل سوداگری در تعارض است. برای مثال اگر نرخ مالیات بر عایدی سرمایه پایین باشد یا عایدی تمام داراییها نسبت به تورم تعدیل شود، دیگر این مالیات بازدارنده نخواهد بود. در نتیجه سوداگران به فعالیتهای سفتهبازانه خود ادامه میدهند و دولت از این محل درآمد مالیاتی خواهد داشت. ولی چنانچه نرخ مالیات بر عایدی سرمایه به شدت بالا باشد و عایدی نسبت به تورم تعدیل نشود، کمتر کسی اقدام به سوداگری و سفتهبازی میکند؛ دولت هم به دلیل کاهش فعالیتهای سفتهبازی نمیتواند درآمد قابلتوجهی از این محل کسب کند.

تغییر رفتار بنگاه

یکی دیگر از نکات قابلتوجه گزارش مرکز پژوهشهای مجلس، تاثیرگذاری مالیات بر عایدی سرمایه، بر تصمیمات بنگاه است. مالیات بر عایدی سرمایه در خصوص دارایی سهام میتواند تصمیمات بنگاههای اقتصادی بهخصوص در مورد توزیع سود و تامین مالی داخلی را تحتتاثیر قرار دهد. اگر نرخ مالیات بر عایدی سرمایه نسبت به نرخ مالیات بر سود تقسیمی سهام پایینتر باشد، شرکتها انگیزه کمتری برای توزیع سود خواهند داشت و به جای آن اقدام به بازخرید سهام خود از بازار میکنند. مالیات بر عایدی سرمایه میتواند با تغییر دادن هزینه نسبی منابع مختلف تامین مالی شرکتها، از قبیل بدهی انتشار سهام جدید، منجر به تغییر رفتار بنگاه شود.

تحقق عدالت عمودی

در طراحی و ارزیابی پایههای مالیاتی دو نوع عدالت افقی و عدالت عمودی مدنظر است. بر اساس تعاریف این گزارش، عدالت افقی به این معناست که از افرادی که درآمد مشابه دارند به طور یکسان مالیات اخذ شود و عدالت عمودی اشاره به درجه تصاعدی بودن نظام مالیاتی دارد. اخذ مالیات بیشتر از کسانی است که توان پرداخت بیشتری دارند. از جمله نکات قابلتوجه درباره وضع مالیات بر عایدی سرمایه بهبود عدالت افقی و عمودی است. بر همین اساس یکی از مهمترین مولفهها در بررسی نظام مالیاتی، اثرات آن بر نحوه توزیع درآمد و سطح رفاهی در اقشار مختلف جامعه است. صاحبان سرمایه و افرادی که از سطوح درآمدی بالاتری برخوردارند، قدرت بالاتری برای کسب سود از محل عایدات سرمایهای خود دارند. در صورتی که اقشار کمدرآمد از فرصت کسب سود از سرمایه بینصیب هستند؛ زیرا فقرا پساندازی برای سرمایهگذاری در داراییهای سرمایهای ندارند و تمام درآمد خود را مصرف میکنند. در نتیجه عمده عواید سرمایهای متعلق به دهکهای بالای درآمدی است.

ارتقای کارآیی

در بخشی از این گزارش به این نکته اشاره شده است که اگر مالیات بر عایدی سرمایه به صورت دقیق طراحی شده باشد، یکی از کارکردهای این مالیات ارتقای کارآیی در اقتصاد کشور است، زیرا موجب محدودیت سوداگری در فعالیتهای غیرمولد و اختلالزا میشود. البته در خصوص مالیات بر عایدی سرمایه دو نگرانی برای کارآیی اقتصادی وجود دارد. اگر عایدی سرمایه کاملا معاف از مالیات باشد، اصل خنثایی و عدالت مالیاتی نقض میشود و سرمایهگذاری بیش از حد بهینه در برخی داراییها انجام میشود. در نتیجه انحراف کارآیی رخ میدهد. از سوی دیگر اخذ مالیات بر عایدی سرمایه با مبنای مالیات هنگام فروش، موجب اثر قفلشدگی و انحراف کارآیی میشود. به این معنا که سرمایهگذاران، برای به تعویق انداختن، کاهش یا معافیت مالیات داراییهایشان را بیش از حد نزد خود نگه میدارند و نمیفروشند و این فرآیند تخصیص و توزیع کارآ و بهینه را به خطر میاندازد. حتی ممکن است قفلشدگی موجب اجتناب مالیاتی از طریق نفروختن دارایی و استفاده از معافیتهای مالیاتی پس از مرگ شود. البته اگر مالیات بر عایدی سرمایه با مبنای درآمد بالقوه و واقعی به طور سالیانه اخذ شود، اثر قفلشدگی، خنثی میشود و فواید اقتصادی بسیاری دارد. در این مبنای مالیاتستانی، افزایش ارزش بازاری داراییها در پایان هر سال به عنوان درآمد بالقوه محاسبه و مشمول مالیات میشود، اگرچه شخص آن دارایی را نفروخته و افزایش ارزش اسمی آن را نقد نکرده است. اما این شیوه دارای پیچیدگیهای اجرایی فراوانی برای مجریان مالیاتی است. یکی از مشکلات این روش چالش نقدینگی برای مالیاتدهندگان داراییهاست، زیرا ممکن است هر سال نقدینگی لازم را نداشته باشند و مجبور به وام گرفتن یا فروش دارایی خود شوند.