متغیرهای بنیادین شرکت ذوبآهن اصفهان کاهشی شد

از صعود تا افول

نقشی که ذوبآهن در شکلگیری و رشد دیگر صنایع فولادی ایران ایفا کرده، آنچنان برجسته است که بحق لقب «مادر صنعت فولاد کشور» را به خود اختصاص داده است. این شرکت نهتنها با ایجاد اشتغال گسترده و توسعه زیرساختها، به تقویت اقتصاد ملی کمک کرده است بلکه با تولید محصولات استراتژیک، بهعنوان یکی از پایههای اصلی صنعت فولاد ایران شناخته میشود. اصلیترین شرکتهای تولیدکننده فولاد در ایران، شامل فولاد مبارکه اصفهان، فولاد خوزستان، ذوبآهن اصفهان و صنایع فولاد آلیاژی یزد، به همراه چند شرکت دیگر هستند. شرکت سهامی ذوبآهن اصفهان به عنوان نخستین و بزرگترین تولیدکننده فولاد ساختمانی و ریل در ایران، جایگاه ویژهای در صنعت فولاد کشور دارد. این شرکت عظیم فولادی، با تنوع گسترده محصولات خود، شامل تیرآهن، میلگرد، نبشی، ناودانی و ریلهای راهآهن، نیازهای متنوعی را در حوزه ساختوساز، خودروسازی، راهآهن و پروژههای زیرساختی کشور تامین میکند. محصولات تولیدی این کارخانه به بیش از ۳۳ کشور اروپایی، آسیایی و آفریقایی صادر میشوند و در بازار داخلی نیز در پروژههای ملی بزرگی همچون برج میلاد تهران، نیروگاه هستهای بوشهر، سدهای بزرگ و مترو و ریل ملی مورد استفاده قرار میگیرند.

تعیین قیمت توسط بورس کالا

ذوبآهن اصفهان، محصولات ساختمانی خود را از طریق بورس کالای ایران به فروش میرساند و قیمت این محصولات نیز بر اساس سازوکار عرضه و تقاضا در بورس تعیین میشود. با این حال، در مواقعی که تقاضا در بازار داخلی افزایش مییابد، صادرات این شرکت تحتتاثیر قرار میگیرد و این مساله نشاندهنده چالشهای موجود در هماهنگی میان بازارهای داخلی و خارجی است.

این شرکت برای تولید محصولات خود از مواد خام اصلی مانند گندله، سنگآهن، زغالسنگ و کک بهره میبرد. سنگآهن به عنوان ماده اولیه اصلی از معادن داخلی تامین میشود و پس از فرآوری به کورههای بلند منتقل میشود. زغالسنگ نیز در تولید کک نقش مهمی ایفا میکند که برای احیای سنگآهن ضروری است. این مواد خام پس از طی فرآیندهای پیچیده در کورههای بلند، به آهن خام (چدن) تبدیل شده و سپس به فولاد نهایی تبدیل میشوند. فرآیند تولید فولاد در شرکت ذوبآهن اصفهان از دو روش کوره بلند و کوره قوس الکتریکی انجام میشود. در حالی که روش احیای مستقیم یا کوره قوس الکتریکی در ایران و کشورهای منطقه به دلیل وفور منابع گاز و برق بیشتر مورد استفاده قرار میگیرد و حدود 90درصد تولید فولاد ایران از این روش انجام میشود، شرکت ذوبآهن اصفهان از تکنولوژی کوره بلند بهره میبرد.

در این روش، سنگآهن و کک زغالسنگ به عنوان انرژی شارژ و مورد ذوب و احیا قرار میگیرند و چدن تولیدی با دمش اکسیژن و افزودن آلیاژها در فولادسازیها به فولاد نهایی تبدیل میشود؛ روشی که در ۸۵درصد از تولید فولاد دنیا مورد استفاده قرار میگیرد؛ البته در ایران با توجه به وجود ذخایر بسیار زیاد نفت و گاز اقبال زیادی برای استفاده از این روش وجود ندارد و عمده شرکتها از روش احیای مستقیم استفاده میکنند.

چالشهای دستوپاگیر ذوبآهن

شرکت ذوبآهن اصفهان با چالشهای متعددی مواجه است. وابستگی به منابع اولیه داخلی مانند سنگآهن و زغالسنگ که با نوسانات قیمتی و کمبود عرضه مواجه هستند، از جمله مشکلات این شرکت است. این نوسانات قیمتی و مشکلات تامین مستمر و کافی مواد اولیه، تولید را دچار نوسان کرده و در نهایت سودآوری شرکت را کاهش میدهد. هزینههای مصرفی انرژی به طرز قابلتوجهی افزایش یافته است که نشاندهنده نیاز به بازنگری در استراتژیهای تامین و مصرف انرژی است.

یکی دیگر از چالشهای شرکت ذوبآهن اصفهان، فرسودگی تجهیزات و استفاده از فناوریهای قدیمی در فرآیندهای تولید است. تجهیزات قدیمی باعث کاهش بهرهوری، افزایش هزینههای تعمیر و نگهداری و افت کیفیت محصولات نهایی شده است. این مساله توان رقابتی شرکت را در برابر تولیدکنندگان داخلی و خارجی که از فناوریهای پیشرفتهتری بهره میبرند، کاهش داده است. علاوه بر این، تولید فولاد در این شرکت با استفاده از فناوری کوره بلند انجام میشود که وابستگی زیادی به زغالسنگ دارد و این امر باعث میشود شرکت تحتتاثیر قیمت زغالسنگ قرار گیرد. از سوی دیگر، استفاده از زغالسنگ به دلیل میزان آلایندگی بالا، مخاطرات محیطزیستی را نیز به همراه دارد. در نهایت، نوسازی تجهیزات، بهروزرسانی فناوریها و بازنگری در استراتژیهای مدیریتی از جمله اقدامات مفیدی است که میتواند شرکت را در مسیر توسعه پایدار و حفظ جایگاه رقابتی خود یاری دهد.

بررسی عملکرد شرکت ذوبآهن اصفهان

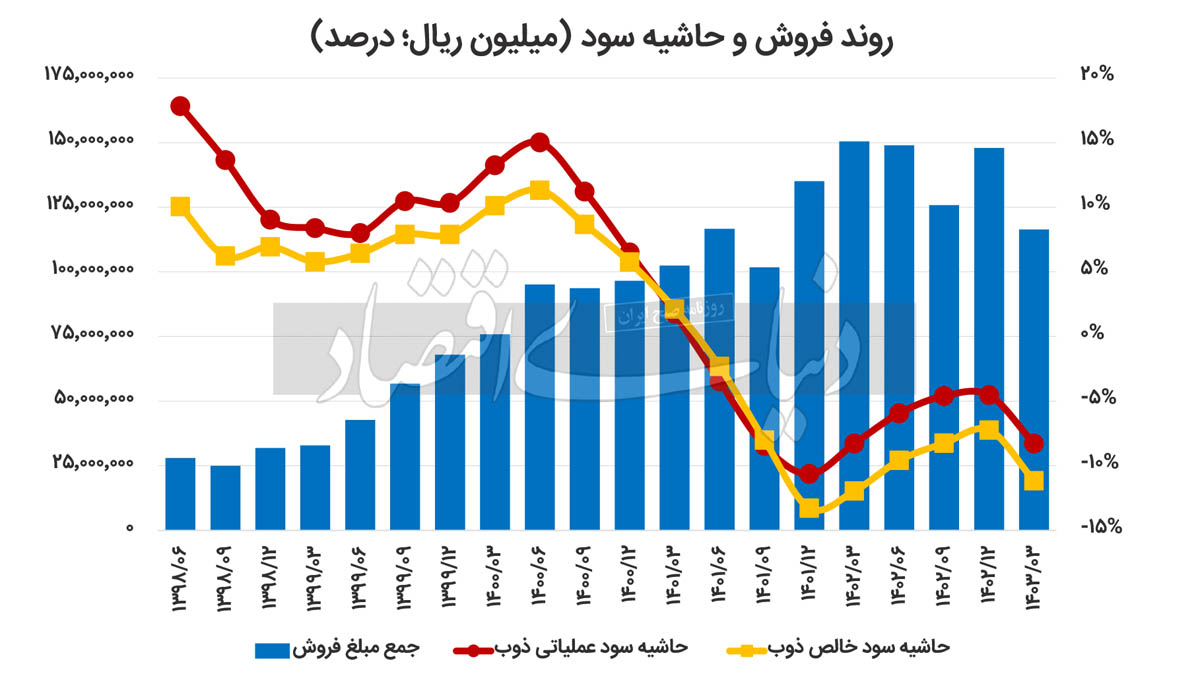

بررسیها نشان میدهد اگر چه جمع مبالغ فروش ذوبآهن اصفهان نسبت به سال 1398 افزایش داشته، اما در پنج فصل گذشته با افت مواجه شده است. آهنگ کاهشی در درآمدهای حاصل از فروش زمانی مشهود میشود که تورم در طول این دوره مورد توجه قرار گیرد. در سالهای اخیر، کاهش حاشیه سود عملیاتی و حاشیه سود خالص به وضوح به ارمغان رسیده که نشان از افزایش هزینههای عملیاتی و کاهش بازدهی شرکت دارد. هرچند مجموع مبلغ فروش در بیشتر دورهها افزایشی بوده، اما این افزایش جوابگوی رشد هزینههای شرکت نبوده است.

بررسی وضعیت مالی و عملیاتی شرکت

در بررسی وضعیت مالی و عملیاتی شرکتها، نسبتهای فعالیت نقشی حیاتی در ارزیابی کارآیی و عملکرد مدیریت دارند. دو نسبت کلیدی که برای تحلیل عملکرد شرکتها به کار میروند، دوره گردش موجودی کالا و دوره وصول مطالبات هستند. این دو شاخص نهتنها میزان بهرهوری شرکت در مدیریت موجودیها و مطالبات را نشان میدهند، بلکه بهطور غیرمستقیم بر وضعیت نقدینگی و توان مالی شرکت نیز اثرگذارند.

بهرهوری پایین در فرآیند تولید و فروش

دوره گردش موجودی کالا به فاصله زمانی بین دریافت مواد اولیه، تبدیل آن به کالا و فروش آن به مشتری اطلاق میشود. این شاخص یکی از معیارهای مهم در ارزیابی فعالیتهای عملیاتی یک شرکت است. بهطور کلی، کوتاه بودن این بازه زمانی، نشانهای از سرعت بالا و کارآیی شرکت در فرآیند تولید و فروش محصولات است. با این حال، افزایش طول دوره گردش موجودی کالا میتواند به معنای کاهش فروش، افزایش موجودی کالا و در نتیجه افزایش هزینههای نگهداری باشد. بررسی دوره گردش موجودی کالا در شرکت ذوبآهن اصفهان نشان میدهد که این شرکت در مدیریت این شاخص با چالشهایی دست و پنجه نرم میکند. روند صعودی این شاخص در سالهای اخیر در شرکت ذوب اصفهان حاکی از آن است که مدت زمان تبدیل مواد اولیه به محصول نهایی و فروش آن به مشتری افزایش یافته است. این روند افزایشی، بهویژه با رسیدن به رقم ۱۳۰ در خرداد ماه ۱۴۰۳، نشاندهنده کاهش سرعت فرآیند تولید و فروش است. این رقم، بالاترین مقدار ثبتشده در طول پنج سال اخیر بوده است.

افزایش دوره وصول مطالبات

دوره وصول مطالبات، معیاری است که مدت زمان میانگین لازم برای وصول مطالبات شرکت از مشتریان را نشان میدهد. طولانی شدن این دوره، معمولا بهعنوان یک علامت منفی تلقی میشود، زیرا میتواند منجر به مشکلات نقدینگی و افزایش ریسک اعتباری شرکت شود. به بیان دیگر، اگر یک شرکت نتواند به سرعت مطالبات خود را دریافت کند، ممکن است در تامین نقدینگی موردنیاز برای عملیات جاری خود دچار مشکل شود.

در شرکت ذوبآهن اصفهان، ارزیابی دوره وصول مطالبات نشان میدهد که این شاخص از نیمه دوم سال ۱۳۹۹ تا اواخر سال ۱۴۰۰ روند نزولی داشته است. با این حال از ابتدای سال ۱۴۰۱ این شاخص روند صعودی به خود گرفته است. افزایش مجدد این شاخص به عدد ۵۰ در خرداد ماه ۱۴۰۳ نشان میدهد که ذوبآهن اصفهان در وصول مطالبات با چالش مواجه است و این عامل موجب شده تا موجودی نقد شرکت با کاهش همراه شود.

نیاز به بازنگری در استراتژیها

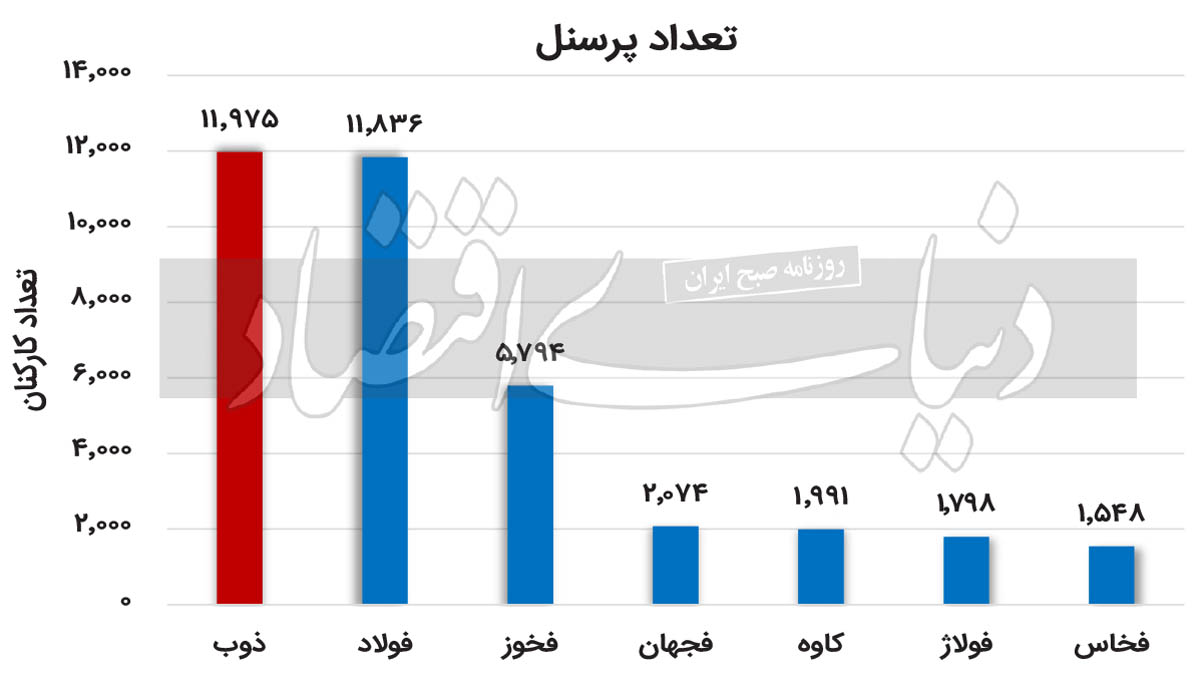

با توجه به بررسی دو شاخص مهم دوره گردش موجودی کالا و دوره وصول مطالبات، میتوان نتیجه گرفت که شرکت ذوبآهن اصفهان در مدیریت موجودیها و وصول مطالبات خود با مشکلاتی روبهرو است. بهنظر میرسد برای بهبود وضعیت، ذوبآهن اصفهان نیاز است که در استراتژیهای مدیریتی و عملیاتی خود تغییراتی را اعمال کند. یکی از چالشهای ذوبآهن اصفهان ساختار پرهزینه سازمانی است. تعداد پرسنل مشغول در این شرکت 11هزار و 975 نفر است. تعداد بالای پرسنل، اگرچه میتواند به معنای اشتغالزایی بیشتر باشد، اما در صورت عدممدیریت موثر، به افزایش هزینههای عملیاتی و کاهش بهرهوری منجر میشود. شرکت ذوبآهن اصفهان بیشترین نیروی کار را در شرکتهای همگروه خود در اختیار دارد. با وجود این ارزش بازار ذوبآهن اصفهان که در حدود 28همت است، از بزرگان فولادی کشور کمتر است. این در حالی است که بزرگان فولادی با نیروی کار کمتر به ارزش بازار بیشتری دست یافتهاند.

سبقت رشد هزینه بر درآمد

روند رشد قیمت پنجساله مواد اولیه همچون سنگآهن و زغالسنگ وارداتی نشان میدهد که سرعت رشد مواداولیه از جهش نرخ فروش این شرکت پیشی گرفته است. بر این اساس رشد پنجساله قیمت سنگآهن و زغالسنگ به ترتیب 629 و 446درصد بوده است. این در حالی است که رشد قیمت محصولات نهایی نظیر تیرآهن و شمش کالایی طی پنجسال گذشته به ترتیب 468 و 398درصد بوده است. این وضعیت نهتنها حاشیه سود شرکت را تهدید میکند، بلکه میتواند فشارهای مالی را نیز به آن تحمیل کند.

مقایسه نسبتهای مالی ذوب

بازده داراییها (ROA) یکی از مهمترین نسبتهای سودآوری است که نشاندهنده توانایی یک شرکت در استفاده از داراییهای خود برای تولید سود است. این نسبت با تقسیم سود خالص بر کل داراییها به دست میآید و بهصورت درصدی بیان میشود. در حالی که بسیاری از شرکتهای فولادی موفق به حفظ یا افزایش بازده داراییهای خود شدهاند، ذوبآهن اصفهان با کاهش این شاخص مواجه بوده و نهایتا وارد زیاندهی شده است. از دلایل این افت میتوان به افزایش هزینههای تولید اشاره کرد. ROA شرکت ذوبآهن نزدیک به منفی 7.9درصد است. این نسبت منفی نشان میدهد که داراییهای شرکت به سوددهی منجر نشدهاند و برای ذوبآهن زیان بهدنبال داشتهاند. چنین وضعیتی میتواند ناشی از مشکلاتی نظیر هزینههای بالای عملیاتی یا فرسودگی تجهیزات و فناوریهای مورد استفاده باشد.

نزول متغیرهای سودآوری

حاشیه سود عملیاتی یکی از مهمترین شاخصهای سودآوری است که سود شرکت را پس از کسر هزینههای تولید و قبل از پرداخت مالیات اندازهگیری میکند. این نسبت نشاندهنده کارآیی شرکت در مدیریت هزینههای عملیاتی و تولید است. روند نزولی حاشیه سود عملیاتی شرکت ذوبآهن از سال 1400 شروع شده و این افت تا سال 1401 ادامه یافته است، به طوری که در اسفند 1401 به منفی 11درصد رسیده است. این کاهش بیانگر افزایش فشار هزینههاست. هزینههای بالای مواد اولیه، انرژی و نیروی کار بدون آنکه بهبود معناداری در بهرهوری یا فروش حاصل شود، به حاشیه سود عملیاتی ضربه زده است. با این حال شرکت در سال 1402 موفق به کاهش زیان خود شده است که این موضوع در صورت تداوم میتواند نشانه مثبتی برای ذوبآهن اصفهان باشد.

بازده منفی در حقوق صاحبان سهام

بازده حقوق صاحبان سهام (ROE) معیاری است که نشان میدهد شرکت چه میزان سود برای سهامداران خود ایجاد کرده است. این شاخص از تقسیم سود خالص بر مجموع حقوق صاحبان سهام به دست میآید و بازده سرمایهگذاری سهامداران را نشان میدهد. بررسی این نسبت در بسیاری از شرکتهای گروه فولاد در سالهای اخیر نشان میدهد که بازده حقوق صاحبان سهام عمده این شرکتها بیش از 55درصد است. از فصل دوم 1398 تا فصل اول 1403، بازده حقوق صاحبان سهام ذوبآهن اصفهان مثبت نبوده و بهطور متوسط منفی 14درصد را تجربه کرده است. این موضوع نشاندهنده عدمایجاد ارزش افزوده برای سهامداران است.

نزول نقدینگی

نسبت جاری یکی از مهمترین شاخصهای نقدینگی است که توانایی شرکت را در پرداخت بدهیهای کوتاهمدت ارزیابی میکند. این نسبت از تقسیم داراییهای جاری بر بدهیهای جاری به دست میآید. نسبت جاری کمتر از یک نشاندهنده مشکلات نقدینگی و ناتوانی احتمالی شرکت در بازپرداخت بدهیهای کوتاهمدت است. مقایسه نسبت جاری در شرکت ذوبآهن اصفهان نشان میدهد که این نسبت در شرکت مذکور کمتر از یک است. با این حال بسیاری از همگروهیهای ذوبآهن اصفهان دارای نسبت نقدینگی بیش از یک واحد هستند. این مساله نشاندهنده کمبود نقدینگی و چالش برای وصول بدهیهای کوتاهمدتی است.

نیاز به سرمایهگذاری بیشتر ذوبآهن

بررسی نسبت مخارج سرمایهای به درآمد نشان میدهد که شرکت ذوبآهن اصفهان در طول سالهای اخیر توجه کمتری به سرمایهگذاریهای ضروری برای بهروزرسانی و توسعه زیرساختهای تولیدی خود داشته است. در حالی که برخی شرکتهای فولادی همگروه ذوبآهن اصفهان، با تخصیص بخش قابلتوجهی از درآمد خود به این مخارج، نهتنها توانستهاند خود را در بازارهای جهانی رقابتی نگه دارند، بلکه به بهبود کیفیت محصولات و کاهش هزینههای تولید نیز دست یافتهاند.

شرکتهای فولادی همگروه ذوب، با توجه به اهمیت مخارج سرمایهای در رشد و توسعه پایدار، سهم بیشتری از درآمد خود را به این حوزه اختصاص دادهاند. این شرکتها با بهکارگیری تکنولوژیهای جدید و سرمایهگذاری در خطوط تولید نوین، توانستهاند تولیدات خود را مطابق با استانداردهای جهانی به بازار عرضه کنند و در نتیجه سهم بیشتری از بازارهای جهانی کسب کنند. این در حالی است که ذوبآهن اصفهان به نظر میرسد در این زمینه کمکاری کرده بنابراین بهرهوری کمتری را به ثبت رسانده است. کاهش مخارج سرمایهای باعث افزایش هزینههای نگهداری و تعمیرات داراییهای ثابت شده و این موضوع میتواند به افزایش زیان شرکت منجر شود.

ذوبآهن اصفهان بهتر است در زمینه افزایش سرمایهگذاریها در حوزه مخارج سرمایهای توجه کند تا بتواند بهرهوری خود را افزایش دهد و از رقابتپذیری خود در بازارهای داخلی و خارجی محافظت کند. این شرکت با توجه به ظرفیتهای بالقوهای که دارد، میتواند از طریق سرمایهگذاریهای هدفمند در بهروزرسانی تجهیزات و خطوط تولید، بهرهوری و کیفیت محصولات خود را بهبود بخشد. همچنین، سرمایهگذاری در فناوریهای نوین و کاهش هزینههای تولید از طریق نوآوری، میتواند به این شرکت کمک کند تا با سایر شرکتهای بزرگ فولادی رقابت کرده و سهم بیشتری از بازارهای جهانی به دست آورد.

اصلاحات موردنیاز برای حفظ رقابت

شرکت ذوبآهن اصفهان، اگرچه یکی از شرکتهای بزرگ صنعت فولاد کشور است، اما برای حفظ رقابت در بازارهای داخلی و بینالمللی باید به سرعت تغییراتی را در استراتژیهای مدیریتی و عملیاتی خود ایجاد کند. اصلاحات در مدیریت هزینهها، افزایش بهرهوری و بهبود نقدینگی از اولویتهای کلیدی برای بازگرداندن شرکت به مسیر سودآوری است. همچنین جذب سرمایههای جدید و توجه به پروژههای نوآورانه در این حوزه میتواند به بهبود وضعیت شرکت کمک کند.

شرکتهای فولادی همواره نیازمند سرمایهگذاریهای مداوم برای حفظ رقابتپذیری خود در بازارهای جهانی هستند. مخارج سرمایهای (Capital Expenditure) که شامل هزینههایی برای بهروزرسانی و نگهداری تجهیزات و داراییهای فیزیکی شرکت است، یکی از معیارهای کلیدی برای سنجش توانایی یک بنگاه در توسعه و رشد بلندمدت محسوب میشود. این مخارج معمولا شامل تعمیرات داراییهای ثابت، خرید تجهیزات جدید، راهاندازی خطوط تولید مدرن و سایر اقدامات مرتبط با بهبود زیرساختها و فناوری تولید میشود. نسبت مخارج سرمایهای به درآمد، بهعنوان یکی از شاخصهای مهم، نشاندهنده میزان سرمایهگذاری یک شرکت در این حوزه نسبت به درآمد کل آن است و بهخوبی امکان مقایسه بین شرکتهای مختلف با اندازههای متفاوت را فراهم میکند.

این نسبت در طول زمان برای گروه فولادی بهویژه در شرکتهای بزرگ این گروه که سهم بیشتری از درآمد خود را به مخارج سرمایهای اختصاص دادهاند در حال افزایش بوده است. این اقدام، به نوبه خود، باعث افزایش بهرهوری، بهبود کیفیت محصولات و همراستا شدن با استانداردهای جهانی شده است. با این حال، در شرکت ذوبآهن اصفهان نزول یا ثبات در نسبت مخارج سرمایهای به درآمد رقم خورده است که میتواند یک هشدار برای ذوبآهن باشد.

مقایسه ذوب با شرکتهای برتر

شاید سادهترین و در عین حال مهمترین معیاری که میتواند برای بررسی ارزندگی یک شرکت مورد استفاده قرار گیرد، میزان سود عملیاتی و سود خالص آن باشد. این دو شاخص بهطور مستقیم نشاندهنده توانایی شرکت در تولید سود و ارزشافزوده برای سهامداران است. در این خصوص شرکت ذوبآهن، در سال ۱۴۰۲ زیانی خالص معادل ۴هزار میلیارد تومان را به ثبت رسانده است. با شناسایی این زیان بهتر است مدیران شرکت ذوبآهن اصفهان تغییراتی را در استراتژی خود نسبت به مدیریت هزینهها اعمال کنند تا این زیان برای دورههای آتی تداوم نیابد.

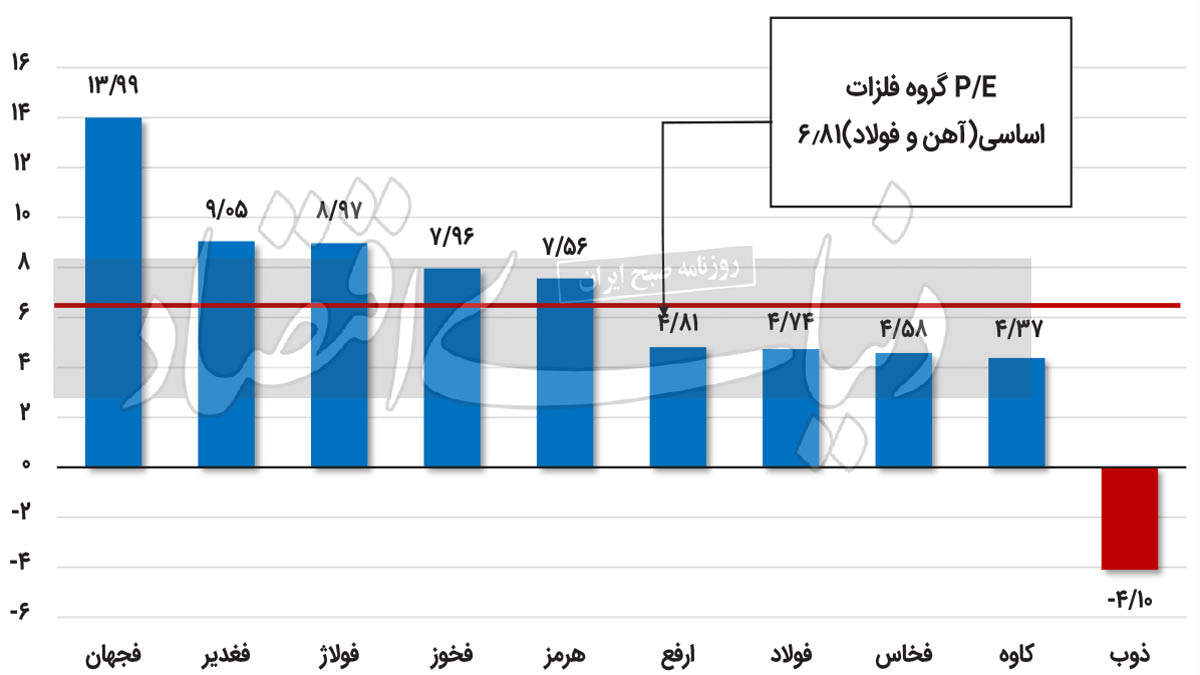

ارزشگذاری با نسبت P/E

برای بررسی وضعیت ارزشگذاری بازار سهام شرکتها، یکی از شاخصهای مهم، نسبت قیمت به سود یا P/E است. این نسبت بیانگر مبلغی است که سرمایهگذاران حاضرند به ازای هر یک ریال سود محقق شده توسط شرکت بپردازند. میانگین نسبت P/E در صنعت فولاد حدود 6.8واحد است. با وجود این شرکت ذوبآهن اصفهان بهدنبال شناسایی زیان طی سال 1402، با نسبت P/E منفی 4.1واحدی در بازار معامله میشود.

از سود به زیان

حاشیه سود ناخالص و حاشیه سود عملیاتی، دو شاخص مهم دیگر برای ارزیابی عملکرد مالی یک شرکت هستند. حاشیه سود ناخالص نشاندهنده توانایی شرکت در مدیریت هزینههای مستقیم تولید است، در حالی که حاشیه سود عملیاتی نمایانگر کارآیی شرکت در مدیریت کل هزینهها و درآمدهای عملیاتی است. حاشیه سود ناخالص شرکت ذوب به منفی یک درصد و حاشیه سود عملیاتی آن طی سال گذشته به منفی 8درصد رسیده است.

چالش نقدینگی

نسبت وجه نقد یکی از محافظهکارانهترین شاخصهای نقدینگی است که موجودی نقدی و سرمایهگذاریهای کوتاهمدت را در مقابل بدهیهای جاری قرار میدهد. بالا بودن این نسبت نشاندهنده احتیاط بیش از حد و عدماستفاده بهینه از منابع نقدی است، در حالی که پایین بودن آن میتواند به مشکلاتی در بازپرداخت بدهیها منجر شود. در شرکت ذوبآهن، نسبت وجه نقد عدد پایینی است. این مساله میتواند مشکلاتی را در آینده برای ذوبآهن اصفهان بهدنبال داشته باشد.

امید به توسعه ذوبآهن اصفهان

ارزش بازار، نشاندهنده جایگاه یک شرکت در بازار سرمایه و اعتماد سرمایهگذاران به آینده آن است. با وجود تمام مشکلات مالی و عملکردی، شرکت ذوبآهن هنوز ارزش بازاری نسبتا بالایی دارد که حدود 28هزار میلیارد تومان (همت) تخمین زده میشود. این امر نشاندهنده آن است که بازار سرمایه هنوز به پتانسیلهای این شرکت امیدوار است. اما با توجه به وضعیت کنونی، این اعتماد ممکن است به سرعت از بین برود، مگر آنکه شرکت بتواند با انجام اصلاحات اساسی، وضعیت مالی خود را بهبود بخشد و به سودآوری بازگردد.

نیاز به بازنگری در رویکرد

پس از سال 1400 به عنوان آخرین سال سوددهی شرکت ذوبآهن اصفهان، جهش در هزینهها در کنار عدمتوانایی شرکت برای ایجاد رشد متناسب با هزینهها سبب شد تا این بنگاه دیرپای ایران به ورطه زیان بیفتد. اگرچه تورم بالای کشور و جهشهای متناوب ارزی تامین مواد اولیه برای این بنگاه را دشوار کرده، اما به نظر میرسد که عدممدیریت صحیح در این شرکت نقش مهمتری از عوامل بیرونی ایفا کرده است. در حالی که تولید فولاد در جهان پیشرفتهای قابلتوجه داشته، اما کاهش سهم مخارج سرمایهای از درآمدهای ذوبآهن اصفهان و کاهش سرمایهگذاری در روشهای نوین تولید، بهرهوری کلی را با کاهش مواجه کرده است. از طرفی ساختار پرهزینه سازمانی با تعداد پرسنل نامتناسب با ارزش بازار شرکت مزید بر علت شده که به نحوی که در سال گذشته هزینههای فروش، اداری و عمومی این شرکت بیش از 40درصد افزایش تجربه کند.

شرکت ذوبآهن اصفهان بر اساس نسبتهای مالی تحلیل شده، در وضعیت مالی نامطلوبی قرار دارد. زیانده شدن، نسبت P/E منفی، بازده دارایی منفی و مشکلات نقدینگی همگی نشاندهنده وجود ضعف در عملکرد مالی و مدیریتی این شرکت است. برای خروج از این وضعیت، نیاز به اصلاحات در تمامی سطوح مدیریتی و عملیاتی وجود دارد. مدیریت شرکت باید با بازنگری در استراتژیها، کاهش هزینهها و بهبود بهرهوری، تلاش کند تا شرکت را به مسیر سودآوری بازگرداند. در غیراین صورت، روبهرو شدن شرکت ذوبآهن با مشکلات جدیتری قریبالوقوع خواهد بود و ارزش بازار و اعتماد سرمایهگذاران میتواند کاهش یابد.