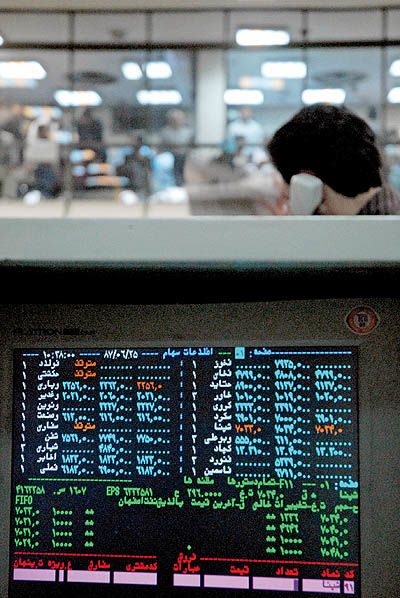

یک هفته با تپیکس

پرسه نماگر بورس حول ۷۸ هزار واحد

گروه بورس- شروین شهریاری: بازار سهام با فاصله گرفتن از روزهای اوج نیمه نخست تابستان، این هفته را نیز در فضایی از آرامش به سر برد و رشد محدود ۳/ ۰ درصدی را عمدتا به لطف برخی جابهجاییهای بلوکی در نمادهای شاخصساز تجربه کرد. روند بازار هر چند با افزایش جزئی حجم معاملات در روزهای نخستین معاملاتی هفته توام بود اما دوام چندانی نیافت و در دو روز اخیر، بار دیگر حجم دادوستدها افت کرد. این رفتار بازار از یک جهت طبیعی تلقی میشود زیرا در شرایط کنونی که محرکهای بنیادی و اقتصادی، انگیزهای برای تقویت تقاضای معنادار برای سهام فراهم نمیکنند نوسانات بازار تا حد زیادی به تصمیمات بازیگران برای ورود و خروج سرمایه در کوتاهمدت وابسته شده است.

گروه بورس- شروین شهریاری: بازار سهام با فاصله گرفتن از روزهای اوج نیمه نخست تابستان، این هفته را نیز در فضایی از آرامش به سر برد و رشد محدود ۳/ ۰ درصدی را عمدتا به لطف برخی جابهجاییهای بلوکی در نمادهای شاخصساز تجربه کرد. روند بازار هر چند با افزایش جزئی حجم معاملات در روزهای نخستین معاملاتی هفته توام بود اما دوام چندانی نیافت و در دو روز اخیر، بار دیگر حجم دادوستدها افت کرد. این رفتار بازار از یک جهت طبیعی تلقی میشود زیرا در شرایط کنونی که محرکهای بنیادی و اقتصادی، انگیزهای برای تقویت تقاضای معنادار برای سهام فراهم نمیکنند نوسانات بازار تا حد زیادی به تصمیمات بازیگران برای ورود و خروج سرمایه در کوتاهمدت وابسته شده است. در دو هفته اخیر، شدت ورود نقدینگی از سوی برخی بازیگران حقوقی مهم و تاثیرگذار نظیر صندوقهای سرمایهگذاری وابسته به بانکها کاهش یافته و همین مساله به تعمیق رکود انجامیده است. با توجه به محدودیت منابع سرمایهگذاران حقوقی به نظر میرسد بازار سهام برای قرارگیری در مسیر رشد پایدار و عمیق نیازمند همراهی متغیرهای اقتصادی موثر بر سودآوری شرکتها یا کاهش واقعی نرخ سود بانکی است؛ وضعیتی که هنوز نشانه متقنی از حصول آن به ویژه در کوتاهمدت به چشم نمیخورد.

تداوم عقبنشینی سودآوری شرکتها

در روزهای اخیر، اکثر شرکتهای با سال مالی منتهی به ۳۱ شهریور ماه نخستین پیشبینی درآمد خود برای سال مالی آتی را منتشر کردهاند. مطالعه محتوای اطلاعیهها عمدتا از سمت و سوی منفی پیشبینیها حکایت دارد. در بزرگترین صنعت بازار یعنی پتروشیمی، شاهد تعدیل منفی دو شرکت مطرح یعنی پتروشیمی پردیس و نفت و گاز پارسیان بودیم که پیشبینی سود خالص خود در نخستین بودجه را بیش از ۲۰ درصد نسبت به پیشبینی سودآوری سال مالی جاری کاهش دادند. پیشتر، دیگر غول شیمیایی بازار یعنی نفت و گاز تامین هم از کاهش ۶۱ درصدی سود خالص سال مالی منتهی به ۳۱ اردیبهشت ۹۵ نسبت به دوره مشابه قبلی خبر داده بود. به این ترتیب، تلفیق افت قیمتهای جهانی و تثبیت نرخ ارز، در حال انعکاس آثار نامساعد خود بر صورتهای مالی شرکتها است. شرکتهای ساختمانی هم پس از موج تعدیلات منفی سنگین اخیر، برای سال آینده هم بودجه محافظهکارانهای در سطح پیشبینیهای امسال ارائه دادند تا جای زیادی برای امیدواری سهامداران در مقطع فعلی نسبت به تحولات مثبت در بازار املاک نماند. گزارشهای ناامیدکننده اخیر را باید در ادامه روندی تحلیل کرد که از سال ۹۳ (زمانی که پیشبینی سود بنگاههای بورسی در محدوده ۶۰ هزار میلیارد تومان بود) آغاز شده و در مقاطع فصلی، منجر به فرسایش پلکانی سود شرکتها تا محدوده ۳۰ درصد کمتر از دو سال قبل شده است. تحلیل دلایل این کاهش سودآوری خود موضوع بحث دیگری است اما برونداد این روند چیزی جز انعکاس منفی در ارزش سهام و در نتیجه، ادامه روند فرسایشی تا زمان آشکار شدن محرکی جدید برای رشد سودآوری شرکتها است.

مقاومت نرخ سود در برابر بانک مرکزی

درخصوص بالا بودن نرخ سود بانکی و نقشآفرینی این عامل در رکود اقتصادی کشور در دو سال اخیر کمتر کارشناس و رسانه اقتصادی است که اتفاق نظر نداشته باشد. بحثها در محافل کارشناسی عموما درباره چگونگی مواجهه با این معضل و اصلاح آن است. بانک مرکزی از ابتدای بروز این مشکل کوشیده است تا با یکسری از اقدامات موقت اما منظم، نقشی فعال در کاهش نرخ سود بانکی ایفا کند. مهمترین اقدامات این نهاد شامل کاهش نرخ سپرده قانونی، تزریق نقدینگی به بازار بین بانکی و تعدیل نرخ سود بدهیهای قبلی بانکها به بانک مرکزی بوده است. این تصمیمات هر چند در یک بازه دو ساله موجب کاهش نرخ سود در دسترس در شبکه بانکی از بیش از ۲۵ درصد تا محدوده ۱۸ تا ۲۰ درصد در شرایط کنونی شدهاند اما مقاومت نرخهای سود به ویژه از زمان کاهش اخیر سود سپرده یکساله از ۱۸ به ۱۵ درصد زیاد بوده است. در همین راستا، نرخ سود ابزارهای با درآمد ثابت در بازار سرمایه، صندوقهای سرمایهگذاری بانکها و نیز برخی سپردههای ویژه بانکها بین ۱۸ تا ۲۰ درصد است که به معنای دسترسی مطلوب سپردهگذاران حرفهای به نرخهای ترجیحی است. در بازار بین بانکی نیز پس از کاهش موقت نرخها به زیر ۱۷ درصد، بار دیگر شاهد بازگشت هزینه استقراض پول به ۱۸ درصد هستیم. علت این مساله احتمالا به توقف سیاست جسورانه انبساطی بانک مرکزی مربوط میشود که ترمز کاهش نرخها را کشیده است. با عنایت به کماثر بودن تاکیدات مکرر نهاد سیاستگذار بر رعایت نرخ سود مصوب بانکی و عدم چارهساز بودن سیاست انبساط پولی موقت (نظیر آنچه در ۱۲ ماه اخیر اجرا شده) به نظر میرسد بانک مرکزی برای حل مشکل تنگنای اعتباری و بالاماندن نرخ سود باید به سراغ مشکل اصلی یعنی وضعیت بانکها برود؛ چراکه در فقدان چنین رویکردی، مقاومت نرخهای بالای سود بهرغم همه تاکیدات و بخشنامهها ادامهدار خواهد بود.

دلالت رشد ۴/ ۴ درصدی اقتصاد برای بورس

در هفته مورد گزارش، رئیس کل بانک مرکزی تلویحا آمار رشد اقتصادی ۴/ ۴ درصدی فصل بهار را که قبلا توسط مرکز آمار منتشر شده بود، تایید کرد. با وجودی که هنوز گزارش رسمی بانک مرکزی در این خصوص منتشر نشده است اما نگاهی به گزارش مرکز آمار هم از قابلیت حصول این رشد در فصل اول سال حکایت دارد. انتشار آمار رشد اقتصادی برای فعالان بورس حائز اهمیت زیادی است، زیرا با اندازهگیری حجم تولیدات ملی فارغ از نوسانات قیمتی، مقیاسی برای میزان واقعی رشد تولیدات شرکتها در یک مدت زمان مشخص فراهم میکند. آمار اخیر هر چند تحولات مثبت و امیدوارکننده اقتصاد ایران را منعکس میکند و احتمالا در سه فصل بعدی هم تکرارپذیر خواهد بود، اما به دلیل نقش پررنگ گشایشهای ناشی از برجام در بهبود فوری تولید برخی صنایع (نظیر نفت) نمیتواند مبنای نتیجهگیری درخصوص امکان پایداری رشد کنونی در افق سال ۹۶ قرار گیرد؛ ضمن آنکه اتکای رشد بر بخش نفتی، نشاندهنده عدم فراگیر بودن رونق در سطح کل اقتصاد و شرکتها است. به این ترتیب، میتوان گفت اقتصاد ایران و شرکتهای داخلی برای تکرار رشد بالای ۴ درصد در سال آینده، نیازمند تحولات جدید به ویژه در بخش جذب سرمایه خارجی و نیز افزایش هزینههای عمرانی دولت و سرمایهگذاری قابل توجه بخش خصوصی خواهند بود.

ارسال نظر