از سوی مجری قراردادهای آتی تشریح شد

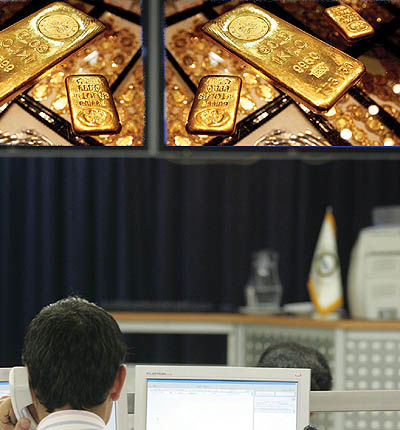

جزئیات طرح معاملات آتی

ایسنا- اقدامات اولیه جهت راهاندازی قراردادهای آتی از نظر محتوای علمیکار از پنج سال گذشته در کشور آغاز شد، ولی به صورت جدی از سال ۸۴ این کار شروع و با تشکیل کمیته آتی و معامله شمش یک اونسی طلا توانستیم در اول تیرماه ۸۷ کار را آغاز کنیم و ... کاملا با احتیاط پیش رویم تا بازار با مشکل روبهرو نشود، زیرا مهمترین مساله این است که اگر بورس و معاملهگران به دقت و درایت در معاملات آتی وارد نشوند، مشکلات بزرگی از جمله یاس و پس زدن بازار آغاز میشود که خوشبختانه تاکنون در معاملات آتی با این موضوع مواجه نشدیم و امیدواریم که این معاملات با کمک نهادهای ذیربط و مسوولان و وزارتخانههایی که میتوانند برای رونق این بازار نقش اساسی ایفا کنند (وزارت صنایع، وزارت بازرگانی، بانک مرکزی) رشد و رونق یافته و جایگاه خود را پیدا کند.

الگوی مورد استفاده ایران در طرح آتی

احمد رضایی، مجری معاملات آتی در مورد الگوی مورد استفاده ایران برای راهاندازی فیوچر اظهار کرد: بخشی از الگوگیری از بورسهایی مانند LME لندن و بورسهای آمریکا و بورسهای منطقهای مانند هندوستان و بخشی از مقررات و مطالعات تطبیقی از پاکستان و ترکیه گرفته شده است، ولی اغلب کشورها در معاملات آتی رویهها را طوری برنامهریزی کردند که تحویل کالا بسیار کمرنگ است، ولی ما در کشور بنا را بر تحویل کالا قرار دادیم در صورتیکه در بورسهای دنیا مدیریت ریسک را در معاملات انجام میدهند، زیرا بنیانهای بازار محکم بوده و ساختار بازار بر مبنای اقتصاد آزاد است، ولی چون در ایران هنوز به آن مرحله نرسیده و در حال حرکت به آن سمت هستیم بهتر است که در معاملات آتی، کالا در بورس معامله شده و تحویل کالا هم به دلخواه خریدار صورت گیرد.

نحوه تعیین قیمت معاملات آتی طلا در کشور و جهان

به عنوان مثال قیمت طلا در بازار جهانی ۵۰دلار کاهش مییابد، ولی قیمتی که در بازار ما وجود دارد به این میزان نیست و در واقع پیچیدگی زیادی دارد، ولی تجربه معاملات آتی تازه آغاز شده در کشور و نحوه تعیین قیمت در آتی این است که قیمتهای جهانی را براساس سایت بلومبرگ و مبنای نرخ بانک مرکزی در نظر گرفته و این قیمت پایه برای معامله میشود ولی در سایر کشورها برای قیمتهای فیوچر روشهای قیمتی متنوعی وجود دارد به طوری که قیمت فیوچر در LME لندن که مورد محاسبه قرار میگیرد یک قیمت نقدی وجود داشته و روش قیمتگذاری با در نظر گرفتن محدوده نقدی، نرخ بهره در دوره سه ماهه و سپس هزینههای انبارداری محاسبه میشود علاوه بر این عرضه و تقاضا هم روی این بخش موثر است؛ یعنی اگر حتی عرضه کالا و موجودی انبار LME در این سه ماهه کم باشد فیوچر سه ماهه با مقایسه قبل از آن که عرضه کالا مثلا مقداری بیشتر بوده است مشاهده میشود که روی قیمت فیوچر تاثیرگذار است.

حرکت به سمت معاملات آپشن زود است

رضایی در ادامه قراردادهای آتی و آپشن را مورد توجه قرار داد وعنوان کرد: در بند ۱۱ قانون بازار سرمایه مصوب مجلس شورای اسلامیبه طور مختصر بیان شده است که بازار مشتقه بازاری است که در آن قراردادهای آتی و اختیارمعامله مبتنی بر اوراق بهادار یا کالا داد و ستد میشود و همین جمله کلی در قانون بازار وجود دارد، در حالی که از نظر مقررات در این زمینه باید تلاش گسترده ای صورت گیرد، بنابراین ابتدا باید معاملات آتی را راهاندازی کرده تا افراد با نحوه و چگونگی معامله آشنا شده و این قرارداد به خوبی جا بیافتد، سپس به سمت معاملات آپشن یا اختیار معامله حرکت کنیم که حتی در دنیا نیز معاملات اختیاردر بورسهایی مانند فیوچر رونق چندانی ندارد در نتیجه با توجه به نوپا بودن آغاز معاملات آتی در کشور در حال حاضر بسیار زود است که به سمت این نوع معاملات حرکت کنیم.

معاملات فیوچر در محصولات لبنی، کشاورزی و پتروشیمی

رضایی در مورد معاملات آتی روی محصولات کشاورزی اظهار کرد: نکته مهم در محصولات کشاورزی این است که باید تولید انبوه و استاندارد در کالاها وجود داشته باشد تا این محصولات وارد بورس شود. مثلا آمریکای لاتین مرکز تولید موز و آرژانتین مرکز تولید سویا با استاندارد بسیار خوب و کیفیت بالا است، ولی این تولیدات در ایران متفاوت است. این در حالی است که به عنوان مثال برنج در ایران انواع مختلف دارد و اگر بخواهیم در بورس وارد کنیم با مشکل مواجه میشود؛ بنابراین بسیار علاقهمندیم که معاملات فیوچر در محصولات کشاورزی انجام شود ولی موانعی در این زمینه وجود دارد که باید رفع شود. وی خاطرنشان کرد: بعد از ورود مس ومفتول، معامله فیوچر روی محصولات پتروشیمیاز جمله پلی اتیلن در برنامه است که امسال سعی میشود که معاملات فیوچر روی آن انجام شود و چند کالا وجود دارد که اگر بتوانیم دو سه کالا را تا پایان سال به نتیجه برسانیم کار بسیار عظیمیانجام دادیم.

تفاهمنامه با بورسهای ترکیه و پاکستان و انجمن بازارهای اوراق مشتقه

وی از امضای تفاهمنامه با بورس ترکیه خبر داد و اضافه کرد: امسال سالی است که با بورسهای ترکیه تفاهم نامه مینویسیم همچنین در نظر داریم با بورس پاکستان نیز تفاهمنامه امضا کنیم و یک بورس دیگری به صورت انجمن SFOAو بازارهای اوراق مشتقه و فیوچروجود دارد که مرکز آن در سوئیس است و ایران هم قصد دارد به این انجمن بپیوندد که در نهایت این اقدامات به امر آموزش کمک میکند و دانش قدرت میآورد و تا زمانی که دانش را در بورس عمیقا نهادینه نکنیم در جا خواهیم زد، علاوه براین مذاکراتی با کشورهای ترکیه، سوئیس، پاکستان و هندوستان انجام شده و از بورسهای این کشورها سخنران دعوت شده است که بعد از نهایی شدن اعلام عمومیمیشود.

معاملات فیوچر مرجع رسمی در اقتصاد کشور شود

تا زمانی که معاملات فیوچر و بورس جایگاه خود را به عنوان یک میزان الحراره و مرجع رسمیو قطعی دراقتصاد کشور ایجاد نکند نباید توقع بالایی از بورس داشت و زمانی که بورس تنها مرجع قیمتگذاری در کشور شود، کارها به سرعت پیش میرود ولی در حال حاضر قیمتگذاری در کشور

بخشینگری بوده و بخشی از آن در دست وزارت بازرگانی و بخش در دست جهاد کشاورزی است که در اینصورت کار ناقص میشود و این عوامل کار را به کندی میکشاند و زمانی که بورس به عنوان محور اصلی معرفی شده و دیدگاهها از طریق بورس اعمال شود این موارد سریع برطرف میشود.

ارسال نظر