بررسی نظارت بر صنعت بیمه در سایر کشورها

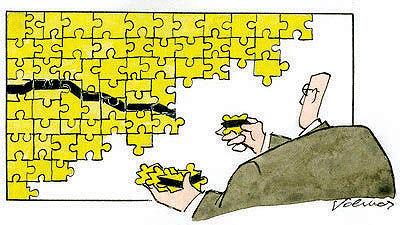

لیلا اکبرپور - طی سالهای اخیر مسوولان صنعت بیمه از تغییر نظام نظارتی فعلی یا تعرفهای بیمه مرکزی انتقاد دارند و خواستار نظارت مالی در این صنعت هستند. از این رو ضرورت تغییر نحوه نظارت تعرفه به نظارت مالی و ویژگیها، نقاط ضعف و قوت هر یک از آنها یکی از موضوعات اساسی صنعت بیمه شد.

اما یک نکته قابل تامل این که چرا میگویند این نظارت باید تغییر کند؟ آیا چون بقیه کشورها بیش از ۳ دهه است نظارت تعرفهای را کنار گذاشتهاند ما هم باید این کار را انجام دهیم یا این که مشکلاتی در نظام تعرفه وجود دارد؟

یک کار مفید کار گروه ساختار تشکیلات و آموزش در برنامه تحول صنعت بیمه که از ۵ ماه پیش کار خود را آغاز کرد مطالعه تطبیقی نظارت در صنعت بیمه سایر کشورها بود - این کار گروه با سرپرستی بیمه البرز و مشارکت بیمه کارآفرین - سامان و پاسارگاد تشکیل جلسه میداد که البته نمایندگانی از بیمه مرکزی، آسیا، دانا و اساتید دانشگاهی هم حضور داشتند.

در ادامه سابقه نظارت در صنعت بیمه ژاپن و انگلستان از گزارش نهایی کار گروه ساختار آموزش و تشکیلات آورده شده است:

نهاد نظارت در صنعت بیمه ژاپن

در ژاپن سازمان خدمات مالی که وابسته به وزارت امور مالیه است مسوول ساماندهی خدمات مالی در کشور است.

وظایف این سازمان شامل سیاستگذاری، ایجاد هماهنگی بین نظامهای مالی، امور بینالملل، بازرسی و نظارت بر نهادهایی همچون بانکها، موسسات اوراق بهادار و شرکتهای بیمه است.

البته وزارت امور مالیه عهدهدار وظایفی همچون تدوین برنامههای بیمه اتکایی برای بیمه زلزله منازل مسکونی، سیاستگذاری، تحقیق و پژوهش درباره مدیریت بحرانهای مالی است.

سازمان خدمات شامل چهار بخش دفتر برنامهریزی و هماهنگی، دفتر نظارت، دفتر بازرسی و کمیسیون نظارت بر اوراق بهادار و ارزها که هر یک از این بخشها به بخشهای فرعیتر است. بخش بیمه که از زیرمجموعههای دفتر نظارت است، مسوول نظارت بر شرکتهای بیمههای زندگی و غیر زندگی شرکتهای بیمه خارجی شرکتهای مادر تخصصی بیمهای موسسات حمایت از حقوق بیمهگذاران، نمایندگان بیمه کارگزاران بیمه و سازمانهای قیمتگذار محصولات بیمهای است.

یکی از زیرمجموعههای بخش بیمه اداره بررسیها است. این اداره مسوول بررسی اظهارنامههای شرکتهای بیمه زندگی و غیرزندگی روشهای عملیاتی آنها شرایط عمومی بیمهنامهها حق بیمههای تولیدی و ذخایر بیمهای است.

روشها و راهکارهای نظارت

براساس قانون جدید بیمه که در سال ۱۹۹۶ در ژاپن به تصویب رسید و هدف آن آزادسازی صنعت بیمه بود بازار بیمه این کشور و چگونگی نظارت بر آن دستخوش تغییرات زیادی شد.

نظارت بر صنعت بیمه ژاپن را میتوان در دو بخش بررسی کرد: نظارت دولت بر شرکتهای بیمه و حمایت دولت از حقوق بیمهگذاران.

نظارت دولت بر شرکتهای بیمه

پس از اصلاح قانون بیمه و آزادسازی این صنعت شرکتهای بیمه تلاشهای گستردهای برای تقویت توان مالی و گسترش فعالیتهای خود به عمل آوردند.

آزادسازی صنعت بیمه و گسترش رقابت در برخی موارد سبب ورشکستگی برخی از شرکتها شد. در واقع ورشکستگی شرکتهای بیمه یا ناتوانی آنها در ایفای تعهدات سبب بروز مشکلات گستردهای برای کسانی مانند سهامداران کارکنان بیمهگران اتکایی و از همه مهمتر برای بیمهگذاران میشود. بر همین اساس نظارت دولت بر شرکتهای بیمه اهمیت زیادی در جامعه پیدا میکند. نظارت دولت با این هدف انجام میشود که در عملیات بیمهای منافع عمومی همواره مورد توجه قرار گیرد و تامین شود. این وظیفه بنیادین دولت در تمامی شرایط اقتصادی بدون تغییر باقی خواهد ماند. اما چگونگی اجرای این وظیفه در دورههای مختلف و به ویژه پس از آزادسازی بیمه تغییر کرده است. در اینجا ابتدا نظام پیشین نظارتی را بررسی میکنیم سپس نظام جدید را توضیح خواهیم داد.

نظام کاروان

پیش از اصلاح قانون بیمه نهاد نظارتی قاعدهای کلی را به کار میبست که نشان دهنده دیدگاه آنها درباره نظارت بود.

این قاعده در ژاپن به تدریج به نظام کاروان معروف شد. کاروان به مجموعه کشتیهایی گفته میشود که با هم سفر میکنند و در بیشتر موارد دارای محافظ و اسکورت هستند.

به دلیل این که کاروان شامل کشتیهای مختلفی است و سرعت آنها با یکدیگر متفاوت است، بنابراین آنان باید سرعت خود را با کندترین عضو مجموعه تنظیم کنند تا کاروان تشکیل شود و در طول حرکت مفهوم کاروان حفظ شود.

این قاعده سنتی دریایی در نهاد نظارتی بیمه ژاپن نیز به کار گرفته شده و از دیدگاه آنان تمامی صنعت بیمه همانند یک کاروان فرض شده است. بهکارگیری این قاعده سبب میشد بازار انسجام درونی خود را حفظ کند و هیچ عضوی عقب نماند. این قاعده که مبتنی بر روح تعاون و همکاری بود با شرایط پیشین سازگاری داشت و در عمل توانست کارآیی خود را نشان دهد بهگونهای که هیچ شرکتی مجبور به خروج از بازار نشد، در عین حال این قاعده محدودیتهایی را برای شرکتهای بیمهای ایجاد میکرد و هم، به نوعی به عنوان مانع در مسیر نوآوری در صنعت بیمه و پیشتازی شرکتهایی میشد که میتوانستند با سرعت بیشتری حرکت کرده و سهم خود را در بازار رقابتی افزایش دهند.

نظام کنونی نظارت

پس از مقرراتزدایی و آزادسازی بیمه، نهاد نظارتی سعی کرده است حوزه عمل بیشتری برای شرکتهای بیمه در نظر گیرد و مداخله در عملیات بیمهای آنها را به حداقل رساند.

این بدان معنا است که نهاد نظارتی ایده تشکیل کاروان را کنار گذاشته و به کشتیها اجازه داده است براساس سرعت و توان و تشخیص خود دریانوردی کنند. در نظام جدید نظارتی، محدودیتهای کمتری برای فعالیتهای بیمهگران در نظر گرفته میشود و در عین حال مسوولیت سنگینتری درخصوص حسابرسی و نظارت برعهده آنان گذاشته شده است، مسوولیتهایی که قبلا نهاد نظارتی خود آنها را برعهده داشت. بر این اساس، بازرسی کامل دورهای یا موردی شرکتهای بیمه در خصوص تعهداتی که برعهده آنها گذاشته شده به عمل خواهد آمد.

استاندارد حاشیه توانگری مالی: نهاد نظارتی بیمه در عین پایبندی به سیاست مداخله کمتر ابزارها و راهکارهای جدیدی برای نظارت بر شرکتهای بیمه تدارک دیده است.

روش کنترلی جدید استاندارد حاشیه توانگری مالی نام دارد و تاکنون کارآیی و عملکرد مناسب خود را در بسیاری از کشورهای پیشرفته جهان نشان داده است.

نهاد نظارتی در اجرای استاندارد حاشیه توانگری مالی ابزار محاسباتی در اختیار دارد که ضریب حاشیه توانگری مالی نامیده میشود. این ضریب از تقسیم شدن مجموع مبلغ حاشیه توانگری بر کل مبلغ ریسکها به دست میآید.

این مازاد یا حاشیه توانگری شامل خالص داراییهای شرکت بیمه، منابع مختلف درآمدی، ارزش در نظر گرفته نشده دارایی و مواردی که در زیر برشمرده شده است، میشود.

۱ - مبالغ نقدی موجود در حسابهای بانکی که در ترازنامههای شرکت منعکس شده است.

۲ - ذخایر مالی موجود برای مقابله با نوسانات قیمت سهام،

۳ - ذخایر مالی موجود برای مقابله با بلایا،

۴ - ذخایر مربوط به طلبهای وصول نشده،

۵ - ۹۰درصد ارزش محقق نشده سهام و اوراق قرضه که از این طریق محاسبه میشود: تفاوت ارزش کنونی سهام و ارزش آن،

۶ - ۸۵درصد ارزش محقق نشده زمینهای شرکت بیمه که از طریق تفاوت ارزش کنونی زمین و ارزش دفتری آن محاسبات میشود.

براین اساس میتوان گفت حاشیه توانگری شرکت در واقع ارزش فرضی داراییهای شرکت بیمه در مورد ورشکستگی است.

سنجش عملکرد شرکتها از طریق استاندارد حاشیه توانگری مالی

نهاد نظارتی صنعت بیمه از ضریب حاشیه توانگری مالی برای بررسی عملیات شرکتهای بیمه و چگونگی عملکرد آنها استفاده میکند.

۱. اگر ضریب به دست آمده ۲۰۰درصد یا بالاتر باشد نهاد نظارتی عملکرد شرکت مورد نظر را تایید میکند و نیازی به اقدامات بعدی نیست.

۲. اگر ضریب به دست آمده کمتر از ۲۰۰درصد، ولی بالای ۱۰۰درصد باشد، نهاد نظارتی به شرکت بیمه مورد نظر دستور میدهد، طرحی برای بهبود عملیاتی بیمهای تهیه کند. اگر طرح مورد پذیرش واقع شد، آنگاه نهاد نظارتی دستور اجرای آن را صادر میکند.

۳. اگر ضریب کمتر از ۱۰۰درصد باشد، هرچند رقم هنوز مثبت است، ولی موضع نهاد نظارتی سختتر خواهد بود. این در صورتی به شرکت دستور داده میشود که اقدامات اصلاحی را انجام دهد تا عملکرد شرکت با اختلال مواجه نشود. برخی از ضمانتهای اجرا و مجازاتهایی که ممکن است شامل شرکت موردنظر شود، چنین است:

۱ - ممنوعیت یا محدودیت توزیع سود سهام.

۲ - کاهش هزینههای اداری و عملیاتی و بازنگری در شعبهها.

در بدترین حالت و در مواردی که ضریب منفی باشد، بدین معنا است که در صورت وقوع ریسکها منابع مالی شرکت برای پرداخت خسارتها کافی نخواهد بود.

در این موارد نهاد نظارتی به شرکت مورد نظر دستور میدهد عملیات بیمهای خود را به صورت کامل یا بخشی متوقف کند.

تا سال ۲۰۰۱ شرکتهای بیمه اموال در ژاپن از نظر حاشیه توانگری در وضعیت بسیار مطلوبی بودهاند به گونهای که بالاترین آنها از ضریب ۱۳۳۲درصد برخوردار بوده و پایینترین آنها دارای ضریب ۷۸۳درصد بوده است.

حمایت دولت از حقوق بیمهگزاران: استاندارد حاشیه توانگری مالی همچون رادار دقیقی در خدمت نهاد نظارتی صنعت بیمه است تا عملیات شرکتهای بیمه را تحتنظر قرار دهد. اما این رادار نمیتواند تمامی شناورها را در هوای توفانی از خطر غرق شدن برهاند.

این واقعیت را باید پذیرفت که امکان ورشکستگی و ناتوانی در ایفای تعهدات در شرکتهای بیمه وجود دارد. به ویژه در بازاری که آزادسازی شده است. در صورتی که شرکت بیمهای نتواند به تعهدات خود عمل کند، سبب بروز اغتشاش و نابسامانی مالی و اجتماعی میشود که افراد و سازمانهای مختلفی را گرفتار خود میکند. در این میان بیمهگزاران که بیمهنامهای را با حسن نیت از شرکت بیمه خریداری کردهاند و به آن اعتماد کردهاند در صورت ناتوانی شرکت از ایفای تعهدات خود شایسته بیشترین حمایت هستند. دولت ژاپن برای حمایت از حقوق بیمهگزاران برنامه حفاظت از حقوق بیمهگزاران را تدوین کرد و بر همین اساس دو سازمان مختلف در بخش بیمههای زندگی و غیرزندگی در سال ۱۹۹۸ تاسیس کرد.

بیمههای زندگی: شرکت حمایت از حقوق بیمهگزاران زندگی ژاپن در اول دسامبر سال ۱۹۹۸ تاسیس شد تا در صورت ناتوانی شرکتهای بیمه از ایفای تعهدات خود از حقوق بیمهگزاران حمایت کند. تمامی شرکتهای بیمه فعال در ژاپن عضو این شرکت هستند. شرکت حمایت از حقوق بیمهگزاران زندگی در صورتی که شرکت بیمه ورشکسته شود، یکی از اقدامات ذیل را برای حمایت از حقوق بیمهگزاران انجام خواهد داد:

۱ - بیمهنامههای شرکت ورشکسته به «شرکت بیمه انتقالی» که به عنوان شرکت وابسته به شرکت حمایت از حقوق بیمهگزاران زندگی تاسیس شده است، انتقال مییابد.

۲ - اعطای کمک مالی به شرکتی که بیمهنامههای شرکت ورشکسته به آن منتقل شده است.

۳ - شرکت حمایت از حقوق بیمهگزاران خود قراردادها و تعهدات شرکت ورشکسته را برعهده میگیرد.

بیمههای غیرزندگی: دولت ژاپن برای حمایت از حقوق بیمهگزاران غیرزندگی در دسامبر سال ۱۹۹۸ شرکت حمایت از حقوق بیمهگزاران غیرزندگی را تاسیس کرد.

هدف از تشکیل این شرکت این است که در صورت ورشکسته شدن یک شرکت بیمه، شرکت حمایت از حقوق بیمهگزاران غیرزندگی به شرکت جایگزین کمک مالی ارائه کند تا بتواند تعهدات شرکت ورشکسته را ایفا کند و در صورتی که شرکت جایگزینی وجود نداشت، شرکت حمایت از حقوق بیمهگزاران غیرزندگی خود تعهدات را برعهده میگیرد. براساس قانون بیمه ژاپن، تمامی شرکتهای بیمه غیرزندگی بیمهگران خارجی و بیمه لویدز باید به عضویت این شرکت درآیند.

البته بیمهگران اتکایی حرفهای الزامی برای پیوستن به این شرکت ندارند.

نهاد نظارت در صنعت بیمه انگلستان

شرکتهای بیمه در زمره مهمترین بخشهای سیستم مالی یک کشور محسوب میشوند. بدیهی است که از آن حیث که عملیات آنها طیف گستردهای از مردم و امنیت مالی آنها را تحتشمول قرار میدهد، بدین لحاظ فرایند نظارت بیمهای به عنوان یک نیاز حتمی و اجتنابناپذیر با هدف ایجاد ثبات و امنیت بیشتر در فعالیتهای بیمهگری مورد اجماع همگانی است. در کشورهایی مانند انگلستان که صنعت بیمه آنها از پشتوانه عظیم اقتصادی و مالی بهرهمند است و عملیات بیمهگری نقش حیاتی در فرآیند اقتصادی جامعه ایفا میکنند، موضوع نظارت در کنار سایر مباحث اهمیت و اعتباری دوچندان یافته است. از این رو بهرهمندی از تجارب و یافتههای علمی و پژوهشی کشوری مانند انگلستان یک ضرورت مهم تلقی میشود.

در این مبحث، به معرفی انجمنها و نهادهای اصلی بیمه در انگلستان از جمله فلسفه اصلی تشکیل و میزان مشارکت آنها در سیستمهای نظارت بر صنعت بیمه پرداخته میشود.

انجمن بیمهگران انگلستان (ABI)

یکی از نهادهای فعال در صنعت بیمه انگلستان، انجمن شرکتهای بیمه انگلستان موسوم به ABI است. به طور کلی نقشی که این انجمن در صنعت بیمه انگلستان به دنبال ایفای آن است، به این شرح است:

۱ - این انجمن تلاش میکند تا حقوق و منافع اعضای خود را به شکلی مطلوب و شایسته در محافل دولتی، تجاری، مدنی و دیگر سازمانهای سیاسی و بازرگانی بهویژه در مسائل سیاستگذاری بخش عمومی طرح و از آنها محافظت کند.

۲ - این انجمن میکوشد تا خدمات و دادههای فنی گستردهای برای اعضای خود فراهم آورد. در همین زمینه، ارائه آمار مربوط به صنعت بیمه، اطلاعات مربوط به بازار و سایر مقررات و بخشنامههای موجود در آن از تکالیف و اهداف مهم ABI تلقی میشود. بر این اساس ABI رابط و تسهیلگر شرکتهای بیمه عضو و سازمانهای نظارتی است.

۳ - این انجمن در صدد معرفی ضرورت و مفهوم بیمه در رسانههای جمعی، نهادهای مصرفکننده و سایر مراکز مرتبط با هدف تنویر افکار عمومی و افزایش آگاهی آنها از فرایند بیمهگری و بیمهگزاری است. هدف از این اقدام آن است که فرهنگ بیمهگری به عنوان یک ضرورت حتمی و خوشایند در جامعه گسترش یابد. به همین منظور، تبلیغات متعددی در این زمینه از طریق رسانهها و سایر مجاری برای آگاهی عمومی انجام میدهد. به هر حال امروزه مهمترین انجمن شرکتهای بیمه در انگلستان محسوب میشود و نقش حیاتی در اقتصاد مدرن این کشور ایفا میکند.

گروه حسابرسی داخلی شرکتهای بیمه (HAG)

گروه حسابرسی داخلی شرکتهای بیمه یک نهاد منحصربهفرد و متعهد متشکل از روسای شرکتهای حسابرسی داخلی در صنعت بیمه است. HAG در حقیقت یک سازمان غیرانتفاعی است که هدف آن بررسی در مورد مسائل و مشکلات حسابرسی در صنعت بیمه و ارائه راهکارهای عملی به نهادهای دولتی بالاخص سازمانهای نظارتی نظیر FSA است.

انجمن استانداردهای بیمههای عمومی (GISE)

نهادهای نظارتی در صنعت بیمه انگلستان، انجمن استانداردهای بیمههای عمومی است. این انجمن از سوم جولای سال ۲۰۰۰ به طور رسمی فعالیت کنترل و نظارت خود را درخصوص استانداردهای فروش و خدماترسانی بر اعضا آغاز کرد. اعضای این انجمن بیمهگران یا شرکتهای واسطه یا سایر گروههای مرتبط با صنعت بیمههای عمومی هستند. هدف عمده انجمن مزبور حصول اطمینان از نحوه صحیح خدماترسانی و برخورد منصفانه با مشتریان در فرآیند بیمههای عمومی است که در واقع به صورت غیرمستقیم به تامین اهداف نظارتی منجر میگردد.

تحولات اخیر نظارت بر صنعت بیمه انگلستان(۲۰۰۶-۲۰۰۱)

صنعت بیمه انگلستان در سالهای اخیر، دچار تحولات متعددی در حوزه ساختار نظارتی شده است. این تغییرات با هدف تامین رسالتهایی به شرح زیر صورت گرفت:

۱ -برخورد منصفانهتر با مصرفکنندگان.

۲ -هدایت شرکتهای بیمه و آگاهکردن مصرفکنندگان،

۳ -حفاظت از حقوق مصرفکنندگان.

۴ -فراهمسازی منابع مالی مناسب برای توسعه نظارت بر صنعت بیمه.

۵ -توسعه ضوابط قانونی و سیستمهای کنترلی.

۶ -ترفیع فرهنگ نظارت و بهبود فرآیندها و ساختار دهی فعالیتها در تامین این اهداف.

اولین قدم تدوین و ابلاغ کامل قانون بازارهای خدمات مالی(FSMS) در اول دسامبر ۲۰۰۱بود. این قانون به دلیل جامعیت و آیندهنگری، شرایط مناسبی در هدایت شرکتهای بیمه و حفاظت از حقوق مصرفکنندگان فراهم میکرد، علاوه بر این طراحی روشهای جدید پرداخت خسارت از دیگر تحولات انجام گرفته در این سالها بود. در سال ۲۰۰۲ با توجه به مصوبات جدید انجمن بینالمللی نظارت بر صنعت بیمه (IAIS)، برخی از قوانین دولتی و سیستمهای کنترل بهویژه در حوزه فنآوریهای جدید و اینترنت دچار تحول شد. از مهمترین تحولات انجامگرفته در طول سالهای ۲۰۰۳ تا ۲۰۰۵ میتوان به توسعه فرآیندهای نظارت بر بازار بیمه مانند طراحی فرایند مبتنی بر ریسک، اعمال تغییرات فرهنگی و توسعه اطلاعرسانی نام برد.

تحولات ساختاری در حوزه نظارت بر صنعت بیمه انگلستان

در پاسخ به تحولات سریع محیط، آژانس خدمات مالی انگلستان، پس از برگزاری جلسات متعدد با مقامات دولتی و صاحبنظران مسائل سازمانی، تغییرات سازمانی بزرگی را در حوزه نظارت و ارزیابی صنعت بیمه پیشنهاد کرد. هدف اصلی از این تغییرات ارائه رویکردی جامع به تنظیم و نظارت در صنعت بیمه است. برخی از مهمترین این تغییرات در پنجسال اخیر به شرح ذیل است: نظارت منسجم بر شرکتهای بیمه بزرگ در یک دایره واحد: از آوریل ۲۰۰۱، بزرگترین مجموعههای مالی و شرکتهای بیمه وابسته به جای آن که در شرکتهای بیمه «واحد گروههای مالی اصلی» بررسی میشوند با این تغییر به مقامات دولتی کشور اجازه داده میشود تا نظارت ویژهای بر شرکتهای بزرگ داشته باشند.

ادغام صادرکنندگان مجوز بیمه در FSA: مسوولان صادرکننده مجوز بیمه که در گذشته به صورت پراکنده فعالیت میکردند، امروزه به صورت واحد به فعالیت مشغول هستند. این تغییرات هماهنگی خوبی را در بخشهای مختلف مالی صنعت بیمه ایجاد میکند.

تحولات فرهنگی در حوزه نظارت بر صنعت بیمه انگلستان

طراحی یک چارچوب نظارتی مبتنی بر ریسک و ساختار دهی نوع فعالیتها نمیتواند در تامین اهداف نظارتی کافی باشد. ایجاد بسترهای مناسب فرهنگی و توسعه آن یکی از استراتژیهایی است که در این مسیر میتواند راهگشا باشد.

FSA بر این عقیده است که منشا تحولات فرهنگی در یک سازمان از راس سازمان سرچشمه میگیرد. در واقع رییس انجمن مالی انگلستان مسوولیت دارد تا از طریق فرآیند مدیریت تغییر، زمینه تغییرات فرهنگی را فراهم کند. به مانند بسیاری از سازمانهای پیچیده امروزی، سازمان FSA نیز به این نتیجه رسیده است که نظارت صحیح بر صنعت بیمه در صورتی محقق میشود که استراتژیهای تدوین و اجرا شده با پشتوانه فرهنگی مناسب در صنعت بیمه همراه باشد. به علاوه ناظران بیمه باید فعالانه عمل کنند، تفکر کلاننگر داشته باشند و در نهایت اینکه باید بتوانند چیزهایی را ببینند که دیگران نمیتوانند، یا به آن توجه نکردهاند.

برخلاف آنچه صنعت بیمه انگلستان در گذشته شاهد بوده است، ناظران باید ترکیب مناسبی از دانش، مهارت و ویژگیهای رفتاری لازم در حوزه نظارت بیمهای داشته باشند.

ارسال نظر