نگاهی به گزارشهای ماهانه یک گروه از فلزات اساسی

آلومینیومیها در انتظار پالس مثبت دلاری

فرآیند تولید آلومینیوم

آلومینیوم از طریق استخراج سنگ بوکسیت تولید میشود. سنگ بوکسیت پس از فرآیند تغلیظ برای تصفیه آماده میشود و پس از تصفیه، آلومینای موجود در آن از ناخالصیها جدا میشود و پس از آن با روش الکترولیز، آلومینیوم خالص به دست میآید. برای تولید هر تن آلومینیوم حدود 2تن آلومینا مصرف میشود و آلومینای موجود نیز از 4 تا 6تن بوکسیت استخراج میشود. علاوه بر این برای تولید هر تن آلومینیوم، 500کیلوگرم کربن بهعنوان اند استفاده میشود. آلومینیوم موجود به شمش و پس از آن به ورق، بیلت و راد تبدیل تبدیل میشود.

ذخایر تولید و مصرف آلومینیوم در جهان

گینه دارای بزرگترین ذخیره بوکسیت بهعنوان ماده معدنی اصلی و استرالیا بزرگترین تولیدکننده این ماده در دنیاست. بزرگترین تولیدکننده آلومینا در دنیا چین است که در تولید آلومینیوم نیز در جهان پیشتازی میکند. تولید آلومینا در جهان همواره با سرعت زیادی در حال رشد است و میزان رشد تولید به بالای 3درصد در سال رسیده است. علاوه بر این میزان مصرف نیز از تولید پیشی گرفته است و احتمالا سبقت مصرف از تولید آلومینیوم در جهان تداوم یابد.

آلومینیومیهای بورسی

آلومینیوم ایران با ارزش بازار 34هزار میلیارد تومان، بزرگترین تولیدکننده شمش آلومینیوم در میان شرکتهای بورسی بوده و به وسیله پودر آلومینا که عمدتا به صورت وارداتی است، محصولات خود را تولید و عرضه میکند. دومین شرکت، کارخانههای تولید نورد آلومینیوم با ارزش بازار 5هزار و 500میلیارد تومان است که شمش موردنیاز خود را در داخل کشور و با نرخ روز تامین و به وسیله آن اقدام به تولید ورق آلومینیومی میکند. پس از «فنوال»، شرکت آلومتک با نماد «فالوم» ارزش بازاری معادل 2هزار میلیارد تومان دارد و با خرید شمش اقدام به تولید سیم کابل میکند. «فمراد» یا آلومراد نیز با ارزش بازار هزار میلیارد تومانی اقدام به تولید ورق و بیلت میکند. همچنین شرکت آلومینای ایران، اقدام به تولید پودر آلومینا کرده و در سال گذشته موفق شده است 196هزار تن از این پودر را برای صنعت آلومینیوم تولید و عرضه کند. ارزش بازار این شرکت، حدود 199میلیارد تومان است.

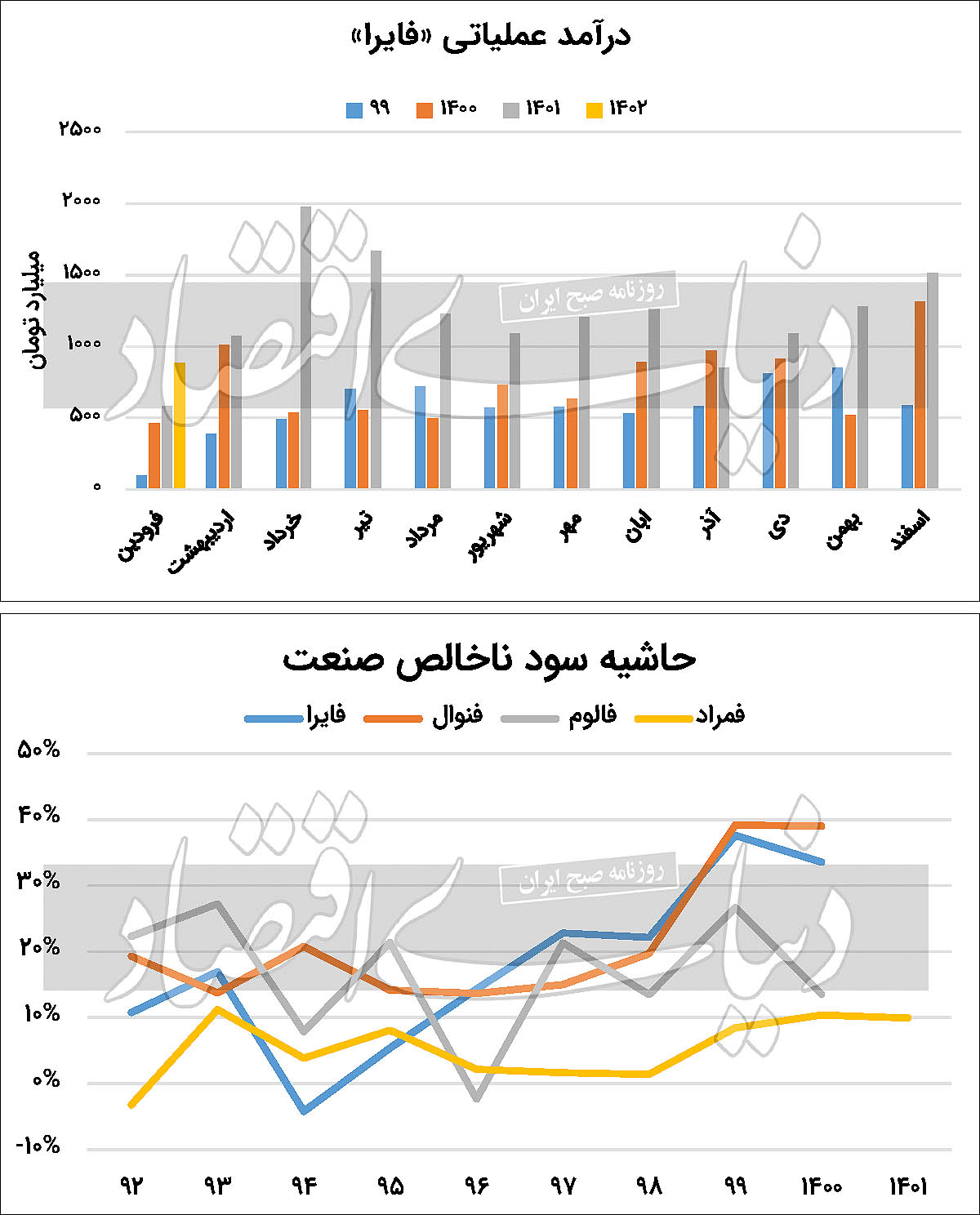

مقایسه نسبتهای سودآوری

صنعت آلومینیوم یکی از صنایعی است که طی سالهای اخیر با افزایش حاشیه سود ناخالص صنعت در حال افزایش است. در میان شرکتها نماد «فایرا» توانسته است حاشیه سود خود را طی هفتسال از منفی 5درصد به 33درصد برساند.

علاوه بر این، طی دو، سه سال اخیر «فنوال» توانسته است در حاشیه سود نسبت به سایر شرکتها پیشی بگیرد. «فمراد» هم با وجود اینکه حاشیه سود پایینتری نسبت به سایرین دارد، از ثبات بیشتری برخوردار بوده و موفق شده است حاشیه سود خود را در محدوده خاصی حفظ کند. در صورتی که طی سال آینده دولت در خصوص انرژی این صنایع تصمیم درستی اتخاذ کند و نرخ دلار نیما به دلار بازار آزاد نزدیک شود، حاشیه سود این صنعت دوباره میتواند بهبود را تجربه کند.

سایهروشن بازار جهانی بر آلومینیومیها

طی سال گذشته، با ثبات نسبی نرخ دلار قیمت آلومینا نیز در داخل کشور تا حدودی باثبات بود و همین امر سبب شد حاشیه سود شرکتهای تولیدکننده شمش نظیر «فایرا»، در سال گذشته با شتاب بیشتری صعود داشته باشد. بر همین اساس، انتظار میرود با افزایش نرخ دلار در سالجاری، رابطه میان نرخ فروش و نرخ مواد اولیه تا حدودی متعادل شود و حاشیه سود نیز کمی بهبود یابد. در صورتی که با سیاستهای جدید فدرالرزرو در نیمه دوم سال میلادی قیمتهای جهانی دوباره روند صعودی خود را آغاز کنند، در نهایت نفع بهبود فضای اقتصادی در جهان برای همه صنایع خواهد بود. در صورتی که بازارهای جهانی در وضعیت متعادل فعلی باقی بمانند و بازار شاهد تغییر شدیدی در نرخ جهانی آلومینیوم نباشد، افزایش نرخ دلار تاثیر بسزایی بر سودآوری این صنعت خواهد داشت.

بنابراین نزدیکی نرخ دلار مبادلهای به بازار آزاد به نفع آلومینیومیها و سایر صنایع دلاری خواهد بود. این صنعت، بخش بزرگی از ارز حاصل از صادرات را صرف نیازهای اساسی خود کرده و عمده این نیازها به دلیل تامین آلومینا برای شرکت است. تقریبا بهازای هر تن آلومینیوم، هزار و 613دلار نیاز ارزی وجود دارد که نزدیک به هزار دلار آن برای تامین آلومینا و 525دلار آن برای تامین آند است. از این رو تنها بخش اندکی از ارز حاصل از صادرات باقی خواهد ماند و وصول درآمدهای ارزی و تامین نیازهای ارزی برای خرید مواد اولیه در این صنعت از اهمیت زیادی برخوردار است و در تامین نقدینگی این صنعت نقش مهمی ایفا میکند.

حال وخیم آلومینیوم در فروردینماه واقعیت دارد؟

گزارشهای ماهانه اولین ماه از سال 1402 در شرکتهای آلومینیومی نشان میدهد که این صنعت در فروردینماه، به دلیل افت تولید و فروش با کاهش درآمد بسیار قابلتوجهی مواجه شد. رویه کاهش درآمد در شرکتهای فولادی نیز مشاهده میشود که در فروردینماه بسیار طبیعی است. تعطیلات ابتدای سال و مشکلات تامین انرژی در زمستان بر میزان تولید و فروش شرکتهای آلومینیومی نیز تاثیرگذار خواهد بود. با این حال، مشاهده میشود که نرخ فروش محصولات آلومینیومی در فروردینماه نسبت به اسفند رشد بسیار خوبی را تجربه کرده است. با وجود این، نرخ پودر آلومینای نماد «آلومینا» با افت خوبی مواجه شده و فرصت خوبی را برای «فایرا» فراهم کرده است.

نگاهی به گزارشهای ماهانه در مقیاس بزرگتر نشان میدهد که عمده شرکتهای آلومینیومی در فروردینماه نسبت به فروردین سالهای گذشته، از نظر میزان تولید وضعیت چندان بدی را تجربه نکرده و ورقسازهای بورسی با بهبود تولید نیز مواجه شدهاند. درآمد حاصل از فروش نیز بهرغم افت سنگین در فروردینماه نسبت به اسفندماه سال گذشته، با رشد خوبی نسبت به فروردین سال گذشته مواجه شده است؛ به این معنی که اگر زاویه دید تحلیلگر معطوف به مقایسه با سالهای گذشته شود، اتفاقا صنعت آلومینیوم فروردینماه خوبی را نسبت به مدت مشابه سالهای گذشته تجربه کرده است.

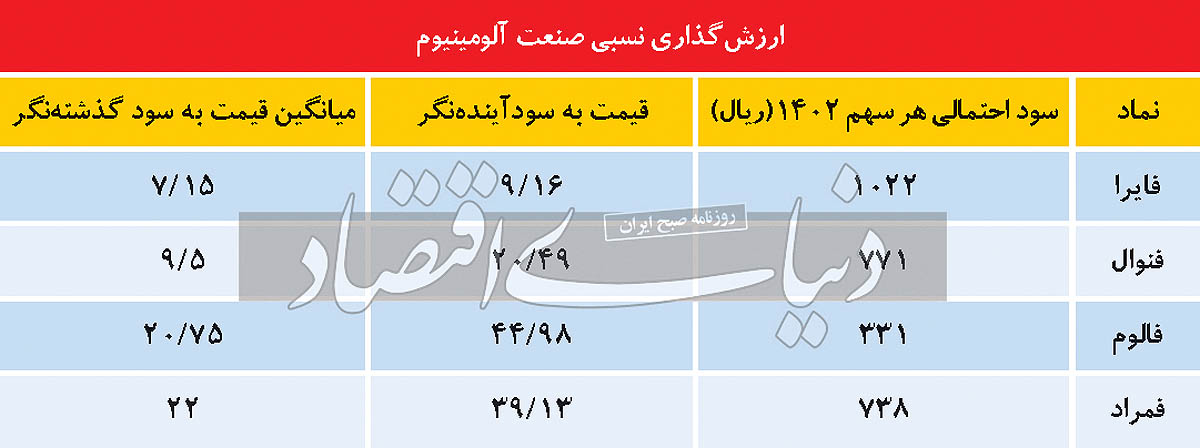

ارزشگذاری صنعت آلومینیوم

نگاهی به نسبتهای بازاری گذشتهنگر و آیندهنگر صنعت آلومینیوم نشان میدهد که این صنعت طی رشدهای اخیر بازار بازدهی بسیار بالایی را به ثبت رسانده؛ به طوری که با وجود عقبماندگی شاخص نماد «فنوال» بازدهی نزدیک به 128درصدی را به لحاظ قیمتی کسب کرده است. علاوه بر این، ضریب قیمت به سود آیندهنگر این صنعت کمی بالاتر از میانگین بوده که نشان میدهد، نمادهای این صنعت ارزندگی کافی را برای سرمایهگذاری ندارند. برای پیشبینی سود هر سهم نماد «فایرا»، نرخ شمش آلومینیوم 2هزار و 300دلار به ازای هر تن در نظر گرفته شده است. این نرخ، بسیار محافظهکارانه و نزدیک به قیمت حال این محصول است؛ چرا که قیمت فعلی آلومینیوم در منطقه تعادلی است و احتمالا با سیاستهای جدید فدرالرزرو انتظار رشد قیمت همچنان وجود دارد و میتواند انتظارات را از سودآوری صنعت بهبود بخشد. همچنین نرخ پودر آلومینا حدود 348دلار در نظر گرفته شده که به دلیل ثبات نسبی قیمت این پودر، حاشیه سود «فایرا» رشد چشمگیری را تجربه کرده است. در صورتی که قیمت جهانی این پودر ثبات خود را در محدوده فعلی حفظ کند، این حاشیه سود میتواند قابل تکرار باشد. نرخ برق برای «فایرا» حدود 920تومان و نرخ سوخت 2هزار تومان در نظر گرفته شده است.

کابل 110میلیون تومانی بهعنوان یکی از مفروضات اصلی تحلیل نماد «فالوم»، در نظر گرفته شده است. در نماد «فمراد» نرخ راد و بیلت آلومینیوم براساس ضریبی از شمش آلومینیوم بوده و به ترتیب ضریب 110 و 107 بهعنوان نسبت نرخ این دو محصول به شمش در نظر گرفته شده است. نرخ راد کارمزدی نیز حدود 3میلیون تومان به ازای هر تن فرض شده است. نرخ دلار نیز برای هر 4نماد، حدود 40هزار تومان به طور متوسط برای سالجاری خواهد بود. در صورتی که مفروضات یادشده ثابت بمانند و تغییری نکنند، شرکتهای این صنعت با قیمت فعلی برای سرمایهگذاری چندان بهصرفه نخواهند بود.