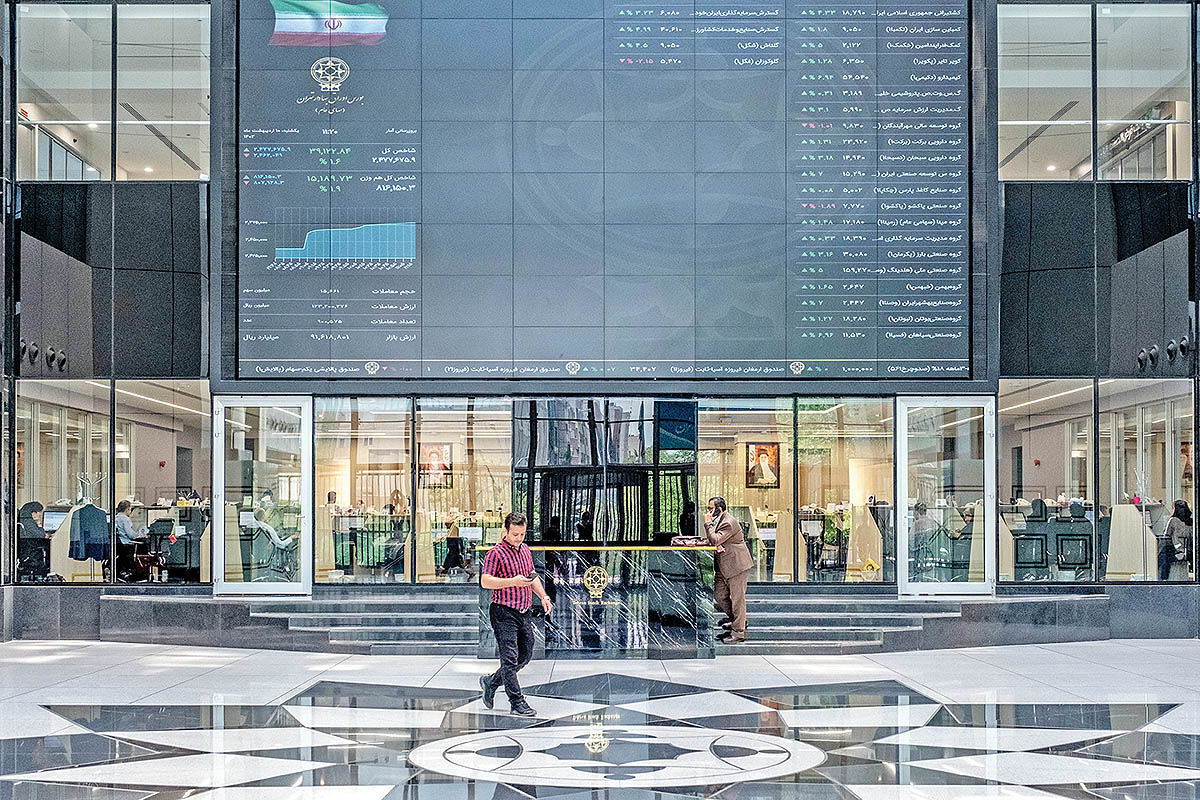

هر سه نماگر اصلی بازار سهام سبزپوش شد

انتظار بورس برای محرک

عكس: صبا طاهریان

عكس: صبا طاهریان

بازار از دریچه آمار

در جریان معاملات روز گذشته بورس تهران، شاخصکل با رشد اندک ۰.۰۱درصدی همراه شد و در سطح ۲میلیون و ۱۶۱هزارواحدی بهکار خود پایان داد. نماگر هموزن نیز که نشانی از اثرگذاری یکسان کلیه نمادهای معاملاتی است و چهره بازار را به نحو مطلوبتری نمایش میدهد، رشد ۰.۲۴درصدی را تجربه کرد و نهایتا در سطح ۷۴۶هزارواحدی بهکار خود پایان داد. در فرابورس نیز شاخص اصلی این بازار با صعود ۰.۲۴درصدی همراه شد.

نیاز به محرک در کلیت بازار

بهنظر میرسد بورس تهران این روزها به نمود عملی و اجرایی محرکهای بنیادی که در هفتههای گذشته در قالب اخبار به بازار جهت دادهاند، نیاز دارد. به بیانی سادهتر، بازار توانست در معاملات هفته قبل یک رشد خوب را در کلیت خود تجربه کند و رشد نماگرهای تالار شیشهای، با ورود پول به سهام مختلف بازار و افزایش ارزش معاملات همراه بود، اما از چهارشنبه هفته گذشته عرضهها در بازار سهام شدت گرفت و بازار در آخرین روز هفته قبل و نخستین روز از هفتهجاری، جامهسرخ بهتن کردند. روز گذشته نیز شاهد برتری محدود و ناچیز خریداران بر فروشندگان در جریان معاملات بودیم که منجر به صعود اندک نماگرهای سهامی شد. به هر روی رصد تحرکات معاملهگران در تالار شیشهای گویای این نکته است که بورس این روزها، تشنه محرک جدید است و باید نمود عینی و عملی داستان تجدید ارزیابیها را در ساختار اجرایی شرکتها مشاهده کنیم. تجدید ارزیابی، صورتهای مالی شرکتهای بورسی را بهروز خواهد کرد و شکاف بین ارزش دفتری و ارزش بازار داراییهای موجود در ترازنامه شرکتهای بورسی از بین خواهد رفت. در کشور ما که با تورم مزمنی دستوپنجه نرم میکند، فاصله معناداری بین این دو آیتم ایجاد شدهاست که بهروزرسانی آنها سبب تغییر معنادار در ارقام بسیاری از نسبتهای مالی خواهد شد که تعدی دولت و نهادهای دولتی به سود شرکتهای بورسی را محدود خواهد کرد.

بهنظر میرسد که با فاصلهگرفتن از فضای هیجانی ناشی از اخبار مربوط به تجدیدارزیابی، بازار این روزها فرصت مناسبی را برای تجدیدنظر و چینش مجدد پورتفوی معاملاتی برای سهامداران فراهم کرده تا با شناسایی فرصتهای سرمایهگذاری بالقوه، بازدهی سبد معاملاتی خود را در ماههای آتی افزایش دهند.

در بازارهای موازی چه میگذرد؟

معاملات دلار در بازار آزاد نیز این روزها، روند آرام و باثباتی را تجربه میکند. آرامش حاکم بر جریان معاملات دلار در بازار آزاد سببشده تا سایر بازارهای دارایی نیز وضعیت خنثی و آرامی را تجربه کنند. قیمت اسکناس آمریکایی این روزها در کانال ۵۰هزارتومان در حال نوسان است و انتظارات افزایشی در بازار ارز، فعلا از قدرت چندانی برخوردار نیست. قیمتها در بازار طلا و سکه نیز این روزها روند خاصی را در کلیت خود تجربه نمیکند.

اونس جهانی طلا که بر اثر اخبار جنگ میان رژیم صهیونیستی و غزه و همچنین آمارهای اقتصاد کلان آمریکا با افزایش همراه شدهبود، این روزها با عقبنشینی همراه شده و به پلههای ابتدایی کانال ۲هزار دلار رسیدهاست، بنابراین سکون قیمت در بازار ارز سببشده تا بازار طلا و سکه از محرکی که افزایش قیمتها را در این بازار رقم میزند، محروم بماند. معاملات بورس تهران نیز که همواره با نوسانات قیمت دلار همبستگی مستقیمی داشته، نیمنگاهی به روند دلار در بازار آزاد دارد. اگر دلار در بازار آزاد با افزایش قیمت قابلتوجهی همراه شود، میتوان به ادامه مسیر معاملات در بورس تهران، دیدگاه امیدوارانهتری داشت. با توجه به اینکه سود شرکتهای بورسی با افزایش قیمت دلار، با شتاب بیشتری از افزایش قیمت دلار رشد میکند، با توجه به اهرم موجود در دل شرکتهای بورسی، میتوان این بازار را بهعنوان پناهگاهی درنظر گرفت که پتانسیل جذب نقدینگی حقیقی و سرمایههای خرد را دارا است.

برآوردهنشدن انتظارات در بورس

بهرغم اینکه سایر بازارهای دارایی در اقتصاد کشور در رکود و کمای معاملاتی بهسر میبرند، اما ریسکی که سرمایهگذار در بازاری مثل بازار سهام تحمل میکند، بهمراتب بیش از بازارهایی مانند ارز، طلا و سکه و دیگر بازارها است؛ مثلا در مقطع کنونی احتمال اینکه نرخ ارز با ریزش ۵۰درصدی از سطح ۵۰هزارتومان تا ناحیه ۲۵هزارتومانی عقبنشینی کند، بسیار کمتر از ریزش قیمت یک نماد بورسی در جریان معاملات بازار سهام است، بنابراین سرمایهگذار با توجه به اینکه ریسک بیشتری را در جریان معاملات تجربه میکند، طبیعتا به موازات این ماجرا، صرف ریسک بالاتر و بیشتری را نیز مطالبه میکند.

گفتنی است که صرف ریسک، بازدهی مازادی است که سرمایهگذار افزون بر نرخ بدونریسک از فعالیت سرمایهگذاری خود مطالبه میکند، اما در سالجاری سرمایهگذاران و سهامداران حاضر در بازار سرمایه، متناسب با ریسکی که در جریان معاملات متحمل شدهاند، بازدهی دریافت نکردهاند. تا پایان معاملات روز گذشته، شاخصکل بورس تهران بازدهیدرصدی را ثبت کرده است که این میزان از بازدهی حتی از بازدهی تجمیعی ۸ ماهه صندوقهای بادرآمد ثابت که بدون هیچ میزان ریسکی، این مقدار از بازدهی را نصیب سرمایهگذار میکنند نیز کمتر است، بنابراین با اندکی تامل میبینیم که بورسیها در سالجاری از فعالیت سرمایهگذاری خود تا اوایل آذر، اصلا نتیجه و عایدی مناسبی بهدست نیاوردهاند و همین موضوع سببشده تا قهر و غضب حقیقیها در تالار شیشهای همچنان ادامهدار باشد. همچنین بررسی آمار و ارقام موجود نشان میدهد که شاخص هموزن نیز در سالجاری رشد ۲۷درصدی را ثبت کردهاست.