بانکها و موسسات مالی چگونه ریسک رشد مطالبات معوق را مدیریت میکنند؟

چگونگی ارزیابی اعتبار مالی متقاضیان وام

بخش نخست

رقم بسیار بالا و رو به رشد مطالبات معوق بانکی در ایران و چالشهای سنگینی که ادامه این روند ممکن است برای سیستم بانکداری کشور ایجاد نماید، این پرسش را به ذهن متبادر میکند که بانکهای پرسابقه و پیشرو دنیا، با چه مکانیزمی ریسک ناشی از نکول وامگیرندگان را کنترل نموده و از رشد مطالبات معوق جلوگیری میکنند؟

بخش نخست

رقم بسیار بالا و رو به رشد مطالبات معوق بانکی در ایران و چالشهای سنگینی که ادامه این روند ممکن است برای سیستم بانکداری کشور ایجاد نماید، این پرسش را به ذهن متبادر میکند که بانکهای پرسابقه و پیشرو دنیا، با چه مکانیزمی ریسک ناشی از نکول وامگیرندگان را کنترل نموده و از رشد مطالبات معوق جلوگیری میکنند؟

قطعا آشنایی با مکانیزمهای رایج در صنعت بانکداری روز دنیا به منظور کاهش ریسک معوق شدن وامها، میتواند به منزله نخستین گام در راستای استقرار یک سیستم کارآمد مدیریت ریسک (Risk management) در بانکهای داخلی محسوب شده و در بلندمدت به کاهش حجم مطالبات معوق بانکی کمک شایانی نماید.

مقاله پیش رو، به عنوان اولین قسمت از سلسله مقالات مرتبط با مدیریت ریسک، میکوشد تا کلیاتی را در مورد چگونگی ارزیابی اعتبار مالی شرکتهای متقاضی وام توسط موسسات تخصصی ارزیابی ریسک اعتباری (Credit Rating Agencies) مطرح نماید. در قسمتهای بعدی، به ترتیب به بررسی سیستم ارزیابی اعتبار مالی درون بانکی(internal risk rating system) و سیستم ارزیابی ریسک اعتباری مشتریان وامهای خرد خواهیم پرداخت.

نگارنده امیدوار است که ترجمه این سلسله مقالات، بتواند به منزله قدمی هر چند کوچک در مسیر ارتقای کیفی سیستم بانکداری در ایران محسوب گردد.

ریسک مربوط به اعتبار مالی وامگیرندگان، بزرگترین و مهمترین نوع ریسک است که بانکها و موسسات مالی مختلف با آن روبهرو هستند. در ارزیابی میزان اعتبار مالی، دو مساله مهم وجود دارد: یکی اینکه چقدر امکان دارد بنگاهی که وام را دریافت میکند، دچار قصور در پرداخت به موقع تعهدات مالی مربوط به وام (نکول یا Default) شود؟ و دیگر اینکه در صورت رخ دادن نکول، چه مقدار ضرر و زیان برای موسسه مالی پرداختکننده وام ایجاد خواهد شد؟

برای پاسخ به هر یک از این دو پرسش، نیاز به تجزیه و تحلیل عوامل متعددی وجود دارد که همین مساله باعث وجود پیچیدگی فراوان در فرآیند ارزیابی میزان اعتبار و رتبهبندی اعتباری شرکتها (Credit Rating) میشود. به این ترتیب، اهمیت فراوان مساله ارزیابی ریسک اعتباری شرکتها از یک سو و پیچیدگی این مساله از سوی دیگر، باعث شده است که رویکردهای متنوعی برای ارزیابی میزان ریسک اعتباری شرکتها رواج یابند؛ رویکردهایی که مرتبا توسط متخصصین مختلف مورد بازبینی قرار گرفته و تلاش بسیاری به منظور ارتقای روزافزون آنها صورت میگیرد.

برخی از روشهای پیشرفته رتبهبندی اعتباری که مورد استفاده بانکها و سایر موسسات مالی قرار میگیرند، از اطلاعاتی همچون دادههای مربوط به روند تغییرات قیمت سهام یک شرکت استفاده میکنند، تا میزان احتمال ناتوانی شرکت در پرداخت به موقع تعهدات مالی مربوط به وامهایش را تخمین بزنند. در بعضی روشهای دیگر نیز، از رویکردهای ریاضیاتی و آماری برای تخمین میزان ریسک مربوط به یک سبد از وامهای پرداختی به شرکتهای مختلف استفاده میشود.

برای ارزیابی ریسک اعتباری یک بنگاه، کارشناسان بانکها و موسسات مالی، باید جنبههای مختلف فعالیت آن بنگاه را مورد بررسی دقیق قرار دهند؛ از جنبههای مالی گرفته تا جنبههای مدیریتی و از تجزیه و تحلیلهای کاملا کمی گرفته تا تجزیه و تحلیلهای کیفی. این کارشناسان، باید در درجه اول احتمال بروز نکول از سوی بنگاه متقاضی وام را تخمین بزنند که برای این منظور، باید بررسی کنند که آیا روند سوددهی و نیز میزان گردش وجوه نقد (Cash flow) بنگاه، بهاندازهای هست که بتواند تعهدات مالی مربوط به وامهای کوتاهمدت و بلندمدت بنگاه را پوشش دهد یا نه؟ در درجه دوم، این کارشناسان باید میزان ضرر و زیان بانک یا موسسه مالی پرداختکننده وام را در صورت بروز نکول از سوی وامگیرنده تخمین بزنند. با توجه به اینکه در صورت نکول، بانک یا موسسه مالی پرداختکننده وام، مجبور است از طریق مصادره و فروش وثیقه به دریافت مطالبات خود اقدام نماید، بنابراین لازم است که برای این منظور، ارزش داراییهای ثابت بنگاه (مانند زمین، ساختمان، انواع داراییهای مالی و سایر داراییهایی که قابلیت استفاده به عنوان وثیقه را دارند) و نیز میزان قابلیت تبدیل داراییهای مذکور

به پول نقد مورد ارزیابی قرار گیرد.

به علاوه، کارشناسان بانکها و موسسات مالی، باید روند کلی حاکم بر صنعتی که بنگاه متقاضی وام در آن فعالیت دارد و نیز شرایط عمومی حاکم بر اقتصاد کشور را مورد تحلیل قرار دهند. همچنین باید میزان امکان بالقوه بروز تغییرات در شرایط اقتصاد کلان کشور و تاثیرات احتمالی این تغییرات بر روی شرایط مالی بنگاه مورد بررسی را در نظر بگیرند؛ تغییراتی مانند بروز چرخههای رونق و رکود اقتصادی، نوسانات نرخ ارز و نظایر آن. یک سیستم رتبهبندی اعتباری (Credit Rating system)، عبارت است از یک الگوریتم منظم و دقیق که بهسازماندهی تمام تجزیه و تحلیلهای ذکر شده در دو پاراگراف قبل پرداخته، سپس به جمعبندی و تلفیق نتایج همه این تحلیلها میپردازد و در نهایت هم یک رتبه اعتباری مشخص را به شرکت مورد بررسی اختصاص میدهد. رتبه اعتباری مذکور، بیانگر میزان توانایی شرکت در بازپرداخت به موقع تعهدات مالی خود بوده و امکان بررسی تغییرات میزان اعتبار مالی یک شرکت را در طول زمان و نیز امکان مقایسه میزان اعتبار مالی شرکتهای مختلف را در یک مقطع زمانی مشخص، فراهم میسازد.

با توجه به توضیحات فوق، در ابتدا چگونگی عملکرد موسسات رتبهبندی اعتباری Credit Rating Agencies) را بررسی میکنیم؛ موسساتی که به ارزیابی ریسک اعتبار مالی شرکتهای بزرگ در زمینه ارزیابی میزان اعتبار مالی شرکتهای بزرگ پرداخته و همه ساله ریسک اعتباری شرکتهای مذکور را بهروزرسانی (Update) میکنند. سپس این مساله را بررسی میکنیم که بانکها چگونه به ارزیابی میزان ریسک اعتباری مشتریان خود (مخصوصا بنگاههای کوچک و متوسطی که فاقد رتبه اعتباری از طرف موسسات معتبر رتبهبندی اعتباری هستند) میپردازند.

کلیاتی پیرامون موسسات تخصصی فعال در زمینه رتبهبندی اعتبار مالی شرکتها

تامین منابع مالی مورد نیاز دولتها از طریق انتشار و فروش اوراق قرضه، روشی است که قدمت بسیار زیادی در میان برخی از دولتها (انگلستان و آمریکا) داشته و هماکنون در میان کلیه دولتها رایج است. از طرف دیگر، عرضه اوراق قرضه توسط شرکتهای معتبر و خوشنام و تامین منابع مالی از طریق فروش اوراق قرضه شرکتی (Corporate Bond)، پدیدهای ست که قدمت آن به حدود یکصد سال میرسد. درست بلافاصله پس از آغاز عرضه اوراق قرضه توسط برخی از شرکتهای بزرگ و معتبر در اوایل قرن بیستم، موسسات خصوصیای با هدف رتبهبندی میزان اعتبار اوراق قرضه شرکتهای مختلف به وجود آمدند و موسساتی مانند موسسه مودیز (Moody's)، موسسه استاندارد اند پورز (Standard & Poor's) و نیز تعدادی موسسات مشابه فعالیتهایی را با هدف ارائه تخمینهایی از میزان اعتبار اوراق قرضه شرکتهای مختلف شروع کردند. در این تخمینها، سعی میشد یک برآورد کارشناسی و دقیق ارائه شود که میزان ریسک کوتاهی کردن شرکت عرضهکننده اوراق قرضه در مورد پرداخت کامل و به موقع تعهدات مالی خود در قبال خریداران این اوراق، چقدر است.

در طول 30 سال اخیر و توام با عرضه انواع محصولات مالی جدید، حوزه فعالیت موسسات رتبهبندی اعتبار نیز گسترش یافته است. برای مثال موسسه(Standard & Poor's (S&P، اولین موسسه رتبهبندی اعتباری بود که در سال 1975 رتبهبندی میزان اعتبار اوراق قرضه دارای پشتوانه رهنی (mortgage-backed bonds) و در سال 1983 هم رتبهبندی اعتباری صندوقهای سرمایهگذاری مشترک (Mutual Fund) را آغاز نمود.

رتبهبندی اعتباری انواع اوراق بهادار، لزوما معادل توصیه برای خرید یا عدم خرید یک نوع خاص از این اوراق نیست. بنابر اعتقاد موسسه S&P، «رتبهبندی اعتبار انواع اوراق بهادار، صرفا نشاندهنده عقیده موسسه S&P در مورد میزان اعتبار عمومی شرکت (یاسازمان) منتشرکننده اوراق و نیز میزان اعتبار شرکت (یاسازمان) مذکور در زمینه ایفای تعهدات مربوط به اوراق بهادار منتشره (پرداخت مبالغ تعیینشده در تاریخهای مشخص) میباشد».(۱) در هنگام سنجش و رتبهبندی میزان اعتبار یک ورق بهادار توسط یک موسسه رتبهبندی، عمدتا به تخمین مقدار احتمال بالقوه بروز زیان در شرکت (یاسازمان) انتشاردهنده اوراق توجه میشود. بنابر اعتقاد موسسه رتبهبندی مودیز (Moody's)، «رتبهبندی اعتباری اوراق بهادار، بیانگر نظر موسسه «مودیز» در مورد میزان توانایی انتشاردهنده اوراق، برای بازپرداخت اصل و نیز سود مشخص مربوط به اوراق، در زمانهای وعدهدادهشده میباشد».(۲)

شرکتها وسازمانهایی که میخواهند انواع اوراق بهاداری که منتشر میکنند، توسط موسسات مودیز و استاندارد اند پورز رتبهبندی شود، باید اجازه دسترسی کارشناسان این دو موسسه به جزئیات اطلاعات مالی شرکت (یاسازمان) خود را فراهمسازند. امروزه از یک طرف شرکتها و موسسات مختلف به امانتداری کارشناسان موسسات مودیز و استاندارد اند پورز (S&P) در مورد اسرار مالیشان اعتماد دارند وهم فعالان بازار اوراق بهادار به بیطرفانه و کارشناسی بودن رتبهبندی اعتباری این دو موسسه اعتقاد دارند و در نتیجه رتبهبندیهای صورتگرفته توسط این دو موسسه، به طور گستردهای مورد اعتماد عمومی قرار دارد. به طور خاص، میتوان به این مساله اشاره نمود که هماکنون نهادهای مالی مختلف، در خرید انواع اوراق بهادار، رتبهبندیهای دو موسسه مذکور را به عنوان یکی از مهمترین مولفههای تصمیمگیریهای خود در زمینه میزان سرمایهگذاری در اوراق بهادار مختلف در نظر میگیرند.

انواع رتبهبندی شرکتها (یاسازمانها) در حال حاضر به دو گروه کلی تقسیم میشود: گروه اول به رتبهبندی انتشاردهندگان انواع مختلف اوراق بهادار، اعم از شرکتها و نیزسازمانها میپردازند. این رتبهبندی، یک رتبهبندی کلی بوده و تفاوتی بین انواع مختلف اوراق بهاداری که یک شرکت (یاسازمان) میتواند منتشر کند، قائل نیست. اما نکتهای که در اینجا وجود دارد، آن است که در بسیاری از موارد شرکت (یاسازمان) منتشرکننده اوراق، انواع مختلفی از اوراق را منتشر میکند که میزان ریسک اعتباری هر کدام از آنها متفاوت است. گروه دوم، رتبهبندیهای دقیقتری هستند که میزان اعتبار هر یک از انواع اوراق بهادار یک شرکت (یاسازمان) را به طور جداگانه ارزیابی میکنند. به طورخاص، در این نوع ارزیابی ریسک، رتبهبندی مجزایی برای اوراق بهادار کوتاهمدت و بلندمدت هر شرکت (یاسازمان) ارائه میشود.

در ارائه رتبهبندی مجزا برای یک ورق بهادار خاص، ویژگیهایی مانند شرایط عمومی مالی شرکت (یاسازمان) انتشاردهنده اوراق، نسبت بدهی به دارایی انتشاردهنده اوراق، میزان اعتبار موسسات تضمینکننده بازپرداخت تعهدات مالی اوراق و نظایر آن مورد بررسی قرار میگیرد. همچنین فرآیند رتبهبندی، مشتمل بر تجزیه و تحلیلهای کمی و کیفی، در حوزه ویژگیهای مالی و نیز حقوقی بنگاه انتشاردهنده اوراق میباشد.

تجزیه و تحلیل کمی، عمدتا شامل تجزیه و تحلیلهای صورتهای مالی بنگاه بوده، در حالی که تجزیه و تحلیل کیفی عمدتا کیفیت مدیریت حاکم بر بنگاه را در نظر میگیرد. همچنین تجزیه و تحلیل کیفی، شامل بررسی توانایی رقابتی بنگاه موردنظر در صنعت مربوطه، بررسی روند کلی پیش روی آن صنعت بوده و همچنین میزان آسیبپذیری آن صنعت در برابر چرخههای رکود و رونق تجاری، تغییرات تکنولوژیک و نیز مسائل مربوط به بازار کار است.

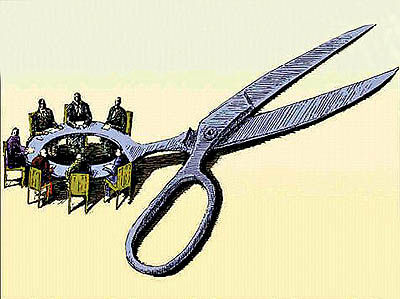

شکل 1، فرآیند کلی رتبهبندی اعتباری یک بنگاه صنعتی را نشان میدهد. در این فرآیند، تحلیلگران دورنمای کلان اقتصاد ملی، چشمانداز صنعت مربوطه، روند سیاستگذاریهای کلان اقتصادی کشور در آن صنعت و نیز ویژگیهای خاص بنگاه مورد نظر (اعم از کیفیت مدیریت قسمتهای مختلف بنگاه، شرایط فنی و نیز شرایط مالی بنگاه) را مورد بررسی قرار داده و در نهایت هم به تجزیه و تحلیل جنبههای مختلف مربوط به نوع مشخصی از اوراق بهادار که توسط بنگاه منتشرشده، میپردازند.

به شکل ۱ که به ارزیابی ریسک اعتباری شرکتهای صنعتی، توسط موسسه Moody's میپردازد، دقت نمایید.

برآورد کیفیت مدیریت حاکم بر یک بنگاه، عمدتا شامل بررسی میزان توانایی مدیریت بنگاه برای دستیابی به موفقیتهای اقتصادی و نیز کنترل میزان آسیبپذیری بنگاه در برابر ریسکها و اتفاقات غیرمترقبه مختلف میباشد. از طرف دیگر، فرآیند رتبهبندی و ارزیابی میزان اعتبار یک بنگاه، تا حدی هم به برسی میزان توانایی مدیران بنگاه، برای ایجاد انعطافپذیری در استراتژیهای کلیشان (اعم از استراتژیهای عملیاتی و فنی و نیز استراتژیهای مالی) میپردازد؛ انعطافپذیریای که شرط لازم برای کاهش آسیبپذیری در مقابل اتفاقات غیرمترقبه محسوب میشود.

سرانجام پس از پایان گردآوری اطلاعات مختلف، این اطلاعات توسط کمیته مرکزی موسسه رتبهبندی اعتباری مورد ارزیابی قرار گرفته و سپس کارشناسان برجستهای که در کمیته مرکزی دارای حق رای هستند، رای خود را در مورد اینکه چه رتبه اعتباریای به بنگاه داده شود، اعلام میکنند. سپس رتبه اعتباریای که در کمیته مرکزی تصویب شده، حدود ۴ الی ۶ هفته قبل از اعلام عمومی، به بنگاه مورد نظر اعلام میشود و آن بنگاه حق دارد تا قبل از اعلام عمومی این رای، اطلاعات و مستندات جدیدی را با هدف تجدیدنظر در تصمیم کمیته مذکور، در اختیار آنان قرار دهد.

معمولا هر موسسه رتبهبندی اعتباری، رتبههای اعتباریای را که به بنگاههای مختلف اختصاص میدهد، یک بار در سال مورد بازبینی مجدد قرار میدهد. این تجدیدنظر عمدتا بر پایه بررسی صورتهای مالی جدید و بررسی اطلاعات جدید مربوط به وضعیت کلی صنعت و نیز بنگاه صورت میگیرد. معمولا این بازبینی تنها در صورتی در دستور کار قرار میگیرد که شواهد پررنگی در زمینه تغییر رتبه اعتباری بنگاه مورد نظر وجود داشته باشد. هر گونه تغییر در رتبه اعتباری تعلقگرفته به یک بنگاه، باید در کمیته مرکزی موسسه رتبهبندی اعتبار مطرح شود و مورد تصویب قرار بگیرد.

رتبهبندی اعتباری شرکتها توسط موسسات مودیز (Moody's) و استاندارد اند پورز (S&P)

در حال حاضر، موسسه استاندارد اند پورز (S&P) برجستهترین موسسات رتبهبندی اعتباری در سطح دنیا به حساب میآید که نمایندگیهایی در بیش از 50 کشور دنیا دارد. در درجه بعد موسسه «مودیز» قرار دارد که اگرچه فعالیتهای آن عمدتا در آمریکا متمرکز است، اما نمایندگیهایی هم در سطح بینالمللی دارد. در ادامه، تعاریف کلی رتبههای مختلف اعتباری این دو موسسه را در زمینه انواع اوراق بهادار بررسی میکنیم:

تعاریف ارائهشده توسط موسسه S&P در مورد رتبههای اعتباری این موسسه (3)

AAA: اوراق قرضهای که توسط موسسه S&P،درجه اعتباری AAA را دریافت میکنند، بالاترین میزان اعتبار مالی را از نظر این موسسه دارند و توانایی شرکتهای منتشرکننده این اوراق در پرداخت به موقع تعهدات مالیشان، فوقالعاده بالا ارزیابی میشود. AA: میزان اعتبار اوراق قرضهای که درجه اعتباری AA به آنها اختصاص مییابد، تنها اختلاف ناچیزی با اوراق دارای بالاترین رتبه اعتباری (AAA) دارند و در مجموع میزان توانایی مالی شرکت منتشرکننده این اوراق، بسیار بالا ارزیابی میشود.

A: در مورد اوراقی که رتبه اعتباری آنها A است، احتمال ناچیزی در مورد تاخیر در پرداخت بخشی از تعهدات مالی شرکت منتشرکننده اوراق وجود دارد، ولی در مجموع میزان توانایی مالی شرکت ارائهدهنده این اوراق نیز به منظور بازپرداخت تعهدات مالی مربوطه، بالا ارزیابی میشود.

BBB: تعلق گرفتن رتبه اعتباری BBB به یک اوراق قرضه معین، نشانگر آن است که در شرایط فعلی، شرکت عرضهکننده اوراق مذکور، توانایی کافی برای بازپرداخت تعهدات مالی مربوط به اوراق را دارا است، اما در صورت بروز تغییرات منفی در شرایط عمومی اقتصاد کلان و یا بروز تغییرات منفی در شرایط حاکم بر مدیریت شرکت مذکور، امکان بالقوه کاهش توانایی مالی شرکت و بروز تاخیر در پرداخت بخشی از تعهدات مالی آن شرکت، دور از ذهن نیست.

BB: اوراق قرضه دارای رتبه اعتباری BB، در شرایط فعلی ریسک بسیار کمی در مورد عدم پرداخت اصل و بهره آنها وجود دارد، اما در صورت بروز تغییرات منفی در محیط اقتصاد کشور یا بروز تغییرات منفی در روند مدیریتی شرکت ارائهدهنده آن اوراق، امکان کاهش توانایی مالی شرکت در بازپرداخت اصل و فرع مبالغ مربوطه وجود دارد.

B: در مورد اوراق قرضه دارای رتبه اعتباری B، باز هم شرایط مالی فعلی شرکت منتشرکننده اوراق، برای باز پرداخت اصل و فرع مبالغ مربوط به اوراق مناسب است. اما در صورت بروز تغییرات منفی، امکان نسبتا بالایی وجود دارد که توانایی مالی شرکت لطمه خورده و بازپرداخت مبالغ مذکور دچار مشکل شوند.

CCC: در مورد اوراق قرضه دارای رتبه اعتباری CCC، وضعیت مالی فعلی شرکت مربوطه، وضعیت چندان مناسبی نیست و احتمال معقولی وجود دارد که شرکت مذکور نتواند بخشی از تعهدات مالی خود را به موقع پرداخت کند. البته در صورت بروز تغییرات منفی در سطح اقتصاد کلان، وضعیت عمومی حاکم بر حوزه کسبوکار مربوطه و یا شرایط مدیریتی حاکم بر شرکت، احتمال نکول شرکت نسبتا بالا خواهد بود.

CC: اوراق قرضه دارای رتبه اعتباری CC، با فرض ثبات شرایط فعلی، امکان بالایی وجود دارد که بخشی از تعهدات مالی خود را نتوانند به انجام برسانند.

C: در مورد اوراق قرضه دارای رتبه اعتباری C، احتمال معقولی وجود دارد که شرکت منتشرکننده این اوراق، تا پیش از فرا رسیدن تاریخ سررسید اوراق، اعلام ورشکستگی نماید.

D: رتبه اعتباری D، برعکس سایر رتبهها، ارتباطی به پیشبینی شرایط مالی آینده شرکت منتشرکننده اوراق قرضه ندارد. رتبه اعتباری D، تنها زمانی به یک اوراق قرضه مشخص نسبت داده میشود که نکول در پرداخت تعهدات مالی شرکت رخ داده باشد، نه اینکه صرفا احتمال نکول پیشبینی شود. موسسه S&P، در صورت بروز یکی از شرایط زیر، رتبه اعتباری اوراق قرضه را به D تغییر میدهد:

- مبالغ مربوط به اصل و یا فرع پول، که تاریخهای مشخص پرداختشان بر روی اوراق درج شده، در موعد مقرر پرداخت نشوند: در صورتی که مبالغ مربوطه در تاریخ مشخصشده پرداخت نشوند، موسسه S&P بلافاصله رتبه D را به اوراق قرضه مذکور اختصاص میدهد، اما اگر مبالغ مذکور ظرف مدت معینی (با تاخیر ناچیز) پرداخت شوند، علامت D از کنار نام آن اوراق قرضه پاک میشود.

- در صورتی که شرکت منتشرکننده اوراق قرضه، به صورت اختیاری، اعلام ورشکستگی کند: در صورت ورشکستگی شرکت، بلافاصله علامت D در کنار نام اوراق قرضه منتشره آن شرکت اضافه میشود و این علامت D تا زمانی باقی میماند که شرکت مذکور بتواند تضمینهایی را مبنی بر ادامه روند بازپرداخت تعهدات مالی خود (مثلا از طریق فروش داراییهایش) ارائه نماید.

علامتهای + و یا - : علامتهای مثبت و یا منفی، در کنار کلیه رتبههای اعتباری(به جز رتبههای AAA و D) آورده میشوند تا مشخص کنند که اوراق قرضه مورد نظر، در میان سایر اوراق همرتبه خود، جزو نیمه دارای اعتبار بالاتر (متناظر با علامت +) محسوب میشود، یا جزو نیمه دارای اعتبار پایینتر (متناظر با علامت -).

تعاریف ارائهشده توسط موسسه Moody'sدر مورد رتبههای اعتباری ارائهشده توسط این موسسه (۴)

Aaa: اوراق قرضهای که رتبه اعتباری Aaa به آنها تعلق میگیرد، اوراقی هستند که بنا به تحلیل موسسه مودیز، دارای کمترین میزان ریسک اعتباری بوده و شرکت منتشرکننده آن اوراق، از توانایی مالی فوقالعاده بالایی به منظور پرداخت اصل و فرع مبالغ مربوط به اوراق مذکور، برخوردار میباشد. همچنین میزان توانایی مالی شرکت به اندازهای قوی است که وقوع نوسانات منفی در اقتصاد کلان، در شرایط عمومی حاکم بر حوزه فعالیت شرکت یا در روند مدیریتی شرکت، به احتمال زیاد نمیتوانند ضربه چندانی به توانایی مالی شرکت وارد ساخته و توانایی بازپرداخت اصل و فرع مبالغ مربوط به اوراق را تحتالشعاع قرار دهند.

Aa: در مورد اوراق قرضه دارای رتبه اعتباری Aa، میزان اعتبار مالی شرکتهای منتشرکننده این اوراق، قدری کمتر از شرکتهایی است که رتبه اعتباری AAA دارند، اما در مجموع شرایط اعتباری این شرکتها بسیار مطلوب است. اما امکان بالقوه وجود دارد که در صورت وقوع تغییرات منفی، میزان توانایی مالی آنها تا حدی کاهش یابد.

A: اوراق قرضهای که رتبه اعتباری A به آنها تعلق میگیرد، همچنان میزان اعتبار مالی بالایی دارند و امکان بروز تاخیر در بازپرداخت مبالغ تعیینشده بر روی این اوراق، ناچیز است. اما در صورت وقوع تغییرات منفی، امکان بروز مشکل در بازپرداخت به موقع مبالغ مربوطه وجود دارد.

Baa: اوراق قرضه دارای رتبه اعتباری Baa، به عنوان اوراق دارای اعتبار متوسط ارزیابی میشوند و تا حدی امکان بروز تاخیر در بازپرداخت مبالغ مربوط به اصل و فرع آنها وجود دارد.

Ba: شرکتهایی که اوراق قرضه آنها در این دسته قرار میگیرد، ممکن است در حال حاضر شرایط مالی نسبتا مناسبی داشته باشند، اما چگونگی شرایط مالی آنها در بلندمدت، کمابیش نامعلوم است. بنابراین سرمایهگذاری در خرید این اوراق، تا حدی دارای ریسک بوده و معمولا خرید آنها برای سفتهبازان ریسکپذیر توصیه میشود.

B: اوراق قرضه دارای رتبه اعتباری B، به لحاظ اعتبار مالی، شرایط چندان مناسبی برای سرمایهگذاری ندارند و به خصوص ابهام قابلتوجهی در زمینه میزان توانایی مالی شرکت انتشاردهنده این اوراق، در آینده میان مدت و بلند مدت وجود دارد. این اوراق عمدتا توسط سرمایهگذارانی خریداری میشوند که ریسکپذیری نسبتا بالایی دارند.

Caa: شرایط مالی شرکتهای منتشرکننده این اوراق، در حال حاضر کمابیش ضعیف ارزیابی شده، توانایی شرکت در پرداخت به موقع مبالغ ذکر شده در اوراق، پایین ارزیابی میشود.

Ca: احتمال نکول در بازپرداخت اصل و فرع مبالغ مربوط به این دسته از اوراق، بسیار بالا بوده و لذا خرید آنها صرفا باید توسط افرادی صورت گیرد که ریسکپذیری بالایی دارند.

C: اوراق دارای رتبه اعتباری C، کمترین میزان اعتبار را دارند و خریداری آنها دارای ریسک فوقالعاده بالایی ارزیابی میشود. ضمن آنکه توانایی مالی شرکتهای منتشرکننده این اوراق، به هیچ عنوان سنخیتی با تعهدات مالی مطرحشده در این اوراق ندارد.

پس از این توضیحات اجمالی، در قسمت بعدی این سلسله مقالات، به بررسی کیفیت عملکرد دو موسسه «مودیز» و «استاندارد اند پورز» براساس دادههای امری و نیز به بررسی اجمالی چگونگی به روزرسانی (updating) رتبههای اعتباری شرکتهای مختلف، در دو موسسه مذکور خواهیم پرداخت.

منبع:

"THE ESSENTIALS OF RISK MANAGEMENT", MICHEL CROUHY, DAN GALAI, ROBERT MARK, chapter 10&11

پاورقی

۱- S&P Corporate Ratings Criteria, ۱۹۹۸, p. ۳.

2- Moody's Credit Ratings and Research, 1998, p. 4.

۳- Source: Corporate Ratings Criteria of S&P for ۱۹۹۸

4- Source: Moody's Credit Ratings and Research, 1995.

ارسال نظر