حد سود و ضرر سهم را چگونه ببندیم؟

سوار بر موج اطمینان در بورس

اختیار فروش؛ بیمه سهم

در بازار آپشن و بهخصوص در سهام بنیادی این توصیه زیاد شنیده میشود که «سهم را بخر و یک اختیار فروش نیز در کنار آن نگهدار.» این موضوع باعث میشود که سرمایهگذار به وسیله اختیار فروش خریداریشده سهم خود را اگر به زیر قیمت اعمال قرارداد اختیارمعامله فروش نفوذ کرد، به قیمت اعمال آن قرارداد بفروشد و ضرر خود را محدود نگه دارد. اگر هم قیمت سهم از قیمت اعمال بالاتر رفت و رشدی شارپ را در پیش گرفت از روند صعودی استفاده کند. اما این رویکرد معایبی دارد. اول آنکه خرید سهم بهایی دارد و خرید اختیار فروش در کنار آن بهای تمامشده را بالاتر میبرد. نماد اهرم به علت اینکه پر معاملهترین صندوق اهرمی بازار سرمایه بوده و لیدر بازار مشتق است به عنوان مثال انتخاب شده است. اگر قیمت نماد «اهرم» در بازار 2هزار تومان باشد و قرارداد اختیار فروش این نماد با قیمت اعمال 2هزار و 200تومانی، حدود 300تومان قیمت بخورد، خرید سهم در کنار خرید اختیار فروش بهای 2هزار و 300تومانی را برای سرمایهگذار به همراه دارد.

یعنی اگر اهرم از قیمت مذکور عبور کند، سرمایهگذار تازهوارد سود میبرد. هرچند این سود کمتر از خرید صرف نماد «اهرم» است، اما ریسک این استراتژی نیز محدود است و اگر اهرم به هزار و 700تومان نیز رسید، سرمایهگذار میتواند اهرم خود را با قیمت 2هزار و 200تومان بفروشد و با ضرر حدود 100تومانی از بازار خارج شود. سوال اصلی این است که آیا در بازار سرمایهای که عموما روندی نزولی و رنجگونه دارد و معمولا رشدهای شارپ در کوتاهمدت اتفاق میافتد، میتوان تارگت قیمت بالایی را داد؟ بنابراین میتوان در ازای محدود کردن سود، بهای تمامشده خرید پوتآپشن را به وسیله فروش اختیار خرید با قیمت اعمال بالا کاهش داد. با این توصیف میتوان ضمن کاهش هزینه، با ریسک محدود در بازار فعالیت کرد.

فروش کال؛ کاهش هزینهها

راهبرد فروش اختیار معامله خرید در بازار درآمدی را به همراه دارد؛ به شرط آنکه قیمت اعمال آن، دور باشد و سرمایهگذار مجبور به اعمال در تاریخ سررسید نشود. مثلا قراردادهای کوتاهمدت نماد «اهرم» با قیمت اعمال 2هزار و 200تومان یا قرارداد با اعمال 2هزار و 400تومان، پرمیوم خوبی را در روزهای هیجانی و مثبت بازار نصیب فروشنده این قرارداد میکند و با توجه به احتمال کم عبور قیمت «اهرم» از اعداد مذکور، کل پرمیوم نصیب فروشنده خواهد شد. اما این راهبرد بهتنهایی، ضرورت وجه تضمین را افزایش داده و ریسک بالایی دارد. در راهبرد معاملاتی خرید سهم و خرید اختیار فروش آن، فروش یک اختیار خرید که قیمت اعمال آن بسیار بالاتر از قیمت فعلی سهم باشد، میتواند هزینه ناشی از خرید اختیار فروش را تا حدودی جبران کرده و نقطه سربهسر استراتژی را کاهش دهد. مثلا اختیار فروش اهرم با قیمت اعمال 2هزار تومان اکنون 23تومان است.

با فروش کالآپشن، قیمت اعمال 2هزار و 200تومان به قیمت اعمال 95تومان نهتنها هزینه اختیار فروش بلکه هزینه خرید اهرم نیز کاهش مییابد. این موضوع باعث کاهش نقطه سربهسر و سرعت به سود رسیدن استراتژی میشود. حتی گاهی برابری قیمت اختیار فروش با اعمال دور و قیمت اختیار فروش، سبب میشود تا بهای تمامشده این راهبرد معاملاتی، به اندازه همان خرید سهم باشد. اما تفاوت آن با خرید خالی سهم در آن است که حد سود و حد ضرر محدود است.

چند سناریو وجود دارد. اول آنکه سهم تا قیمت اعمال اختیار خرید اعمال بالا، رشد کند که در این صورت اختیار فروش و اختیار خرید اعمال نمیشود و سرمایهگذار مانند خرید خالی سهم سود میکند. اگر قیمت سهم، زیر قیمت اعمال اختیار فروش برود، سرمایهگذار با اعمال اختیار فروش، ضرر خود را محدود میکند. در حالی که اختیار فروش برای معاملهگر به واسطه فروش اختیار خرید دورتر، ارزانتر تمام شده است. اگر قیمت سهم از قیمت اعمال اختیار خرید عبور کرده و رشد شارپ را در پیش بگیرد، سرمایهگذار از رشد احتمالی عقب خواهد ماند. بنابراین قبل از اجرای این راهبرد، سرمایهگذار باید به حد ضرر و حد سود خود آگاه باشد.

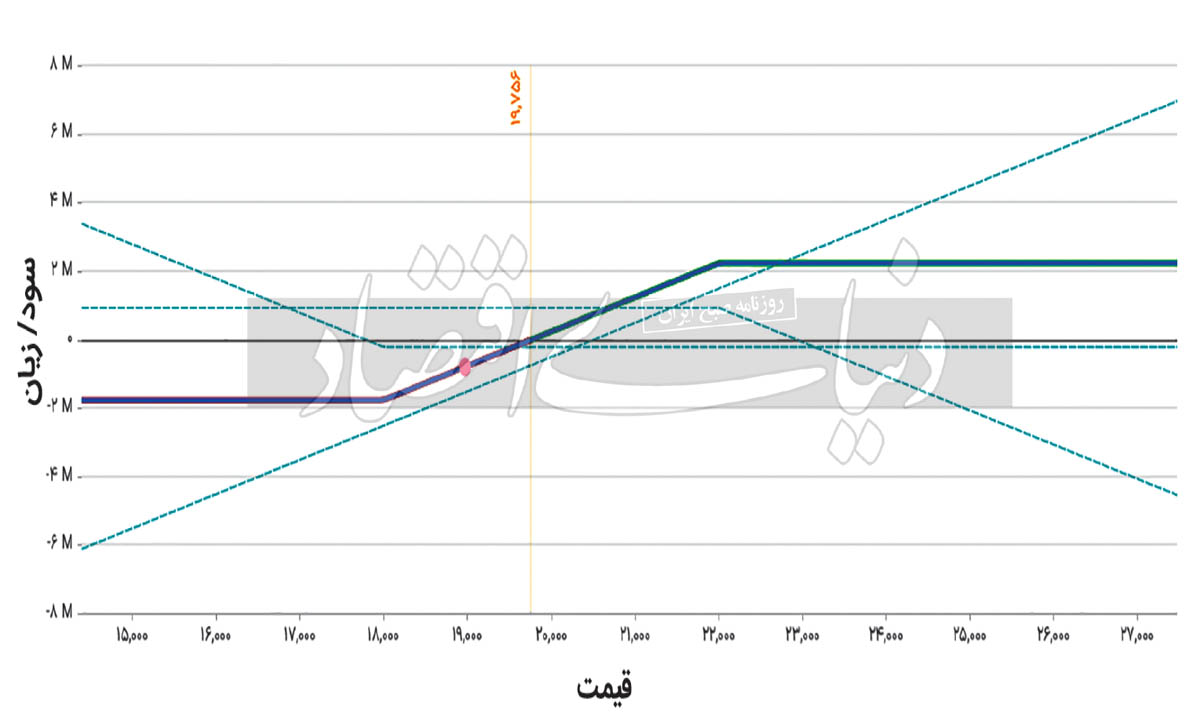

نمودار گزارش، مثال واقعی از این راهبرد معاملاتی است. قیمت نماد «اهرم» 2هزار و 50تومان و قیمت اختیار فروش در زیان آن حدود 23تومان معامله میشود. همچنین «ضهرم4005» با قیمت اعمال 2هزار و 200تومان یک حد سود برای این نماد است. بنابراین با فروش این قرارداد، عملا با دریافت 95تومان، بهای تمامشده معامله کاهش مییابد. بنابراین سود استراتژی از خرید خالی «اهرم» بالاتر است. در این مثال، حتی سود اهرم از خرید خالی آن نیز در یک روند صعودی بیشتر شده است.

با راهبرد مورد اشاره، میتوان مانند بازارهای جهانی، حد ضرر و حد سود گذاشت و با اطمینان بالا سوار بر روند شد.