جایگزینی چکهای الکترونیکی، چه اثری در تبادلات پولی دارد؟

عصرجدید در بازار پول

آغاز مرحله جایگزینی چکهای الکترونیکی به جای چکهای فیزیکی از مهمترین تغییرات بازار پول در سالجاری خواهد بود. طبق اعلام بانک مرکزی بر اساس برنامهریزی صورتگرفته در برنامه هفتم، چک کاغذی تا سه سال آینده در شبکه بانکی حذف و چک الکترونیکی جایگزین آن میشود. همانطور که میدانیم چک یکی از مهمترین ابزارهای پرداخت در اقتصاد ایران است که به دلیل تغییر ماهیت رویه اجرا، نقش متفاوتی در سالیان گذشته ایفا کرده است. طبق قانون، چک ماهیتا ابزار پرداخت نقدی بوده که با اضافه شدن سررسید از پرداخت نقدی به پرداخت در آینده تبدیل شده است و تا زمان سررسید به عنوان یک ابزار پرداخت کاملا مشروع از نظر فعالان اقتصادی و در مقام یک وسیله مبادله مانند نقدینگی، پوشش مبادلات اقتصادی را انجام میدهد.

از منظر اقتصاد کلان پوشش مبادلات اقتصادی بهوسیله چکهای صادر شده موجب خلق نقدینگی جدید و به نوعی غیررسمی میشود که از اختیار و رادار بانک مرکزی خارج است. تصور کنید اقتصاد در شرایط تورمی قرار دارد و رئیس کل بانک مرکزی به منظور کنترل تورم تصمیم به اتخاذ سیاستهای انقباضی و کنترل حجم نقدینگی میگیرد؛ اما دارندگان دسته چک به لحاظ شرایط تورمی و انتظارات تورمی اقدام به صدور چک به مبالغ بیشتر کنند که موجب ایجاد جریانی غیررسمی و خلاف جهت سیاست بانک مرکزی در بازار پول میشود و میتواند شدت تاثیر سیاستهای پولی را کاهش دهد یا چهبسا خنثی کند.

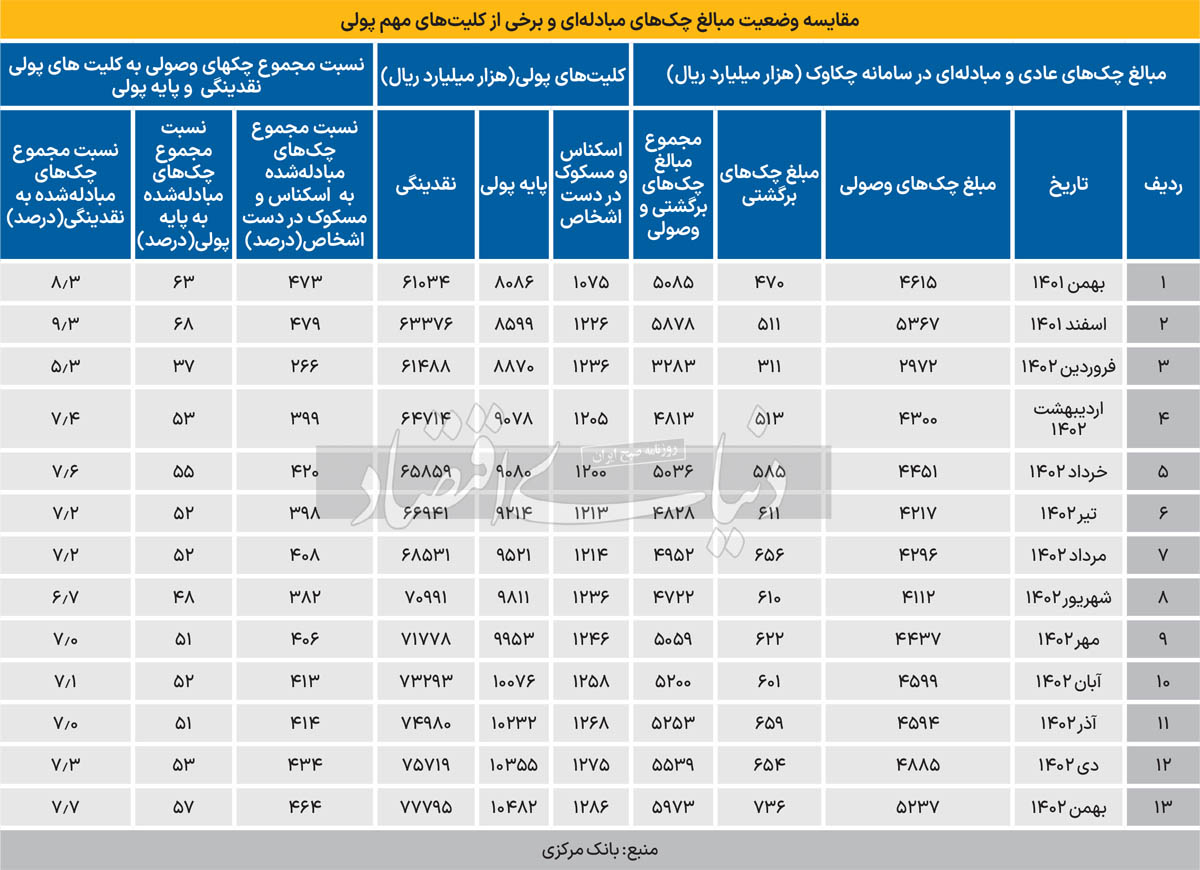

طبق آمار بانک مرکزی نتایج چکهای عادی مبادلهای در سامانه چکاوک نشان میدهد به صورت تجمعی در 12 ماه منتهی به بهمن ماه 1402 مجموع چکهای عادی مبادلهشده (مجموع چکهای وصولی و برگشتی) در شبکه بانکی معادل 65621هزار میلیارد ریال بوده است و مقدار نقدینگی در بهمن ماه 1402 معادل 77795هزار میلیارد ریال بوده است. در واقع نسبت تجمعی چکهای مبادلهشده در 12 ماهه منتهی به بهمن1402 به حجم نقدینگی در بهمن 1402 معادل 84درصد بوده است. وجود انبارهای مشابه و تقریبا معادل نقدینگی در بازار پول ضمن احتساب سرعت چرخش چک، وضعیت تسلط و جایگاه بانک مرکزی در بازار پول را تحتتاثیر قرار میدهد.

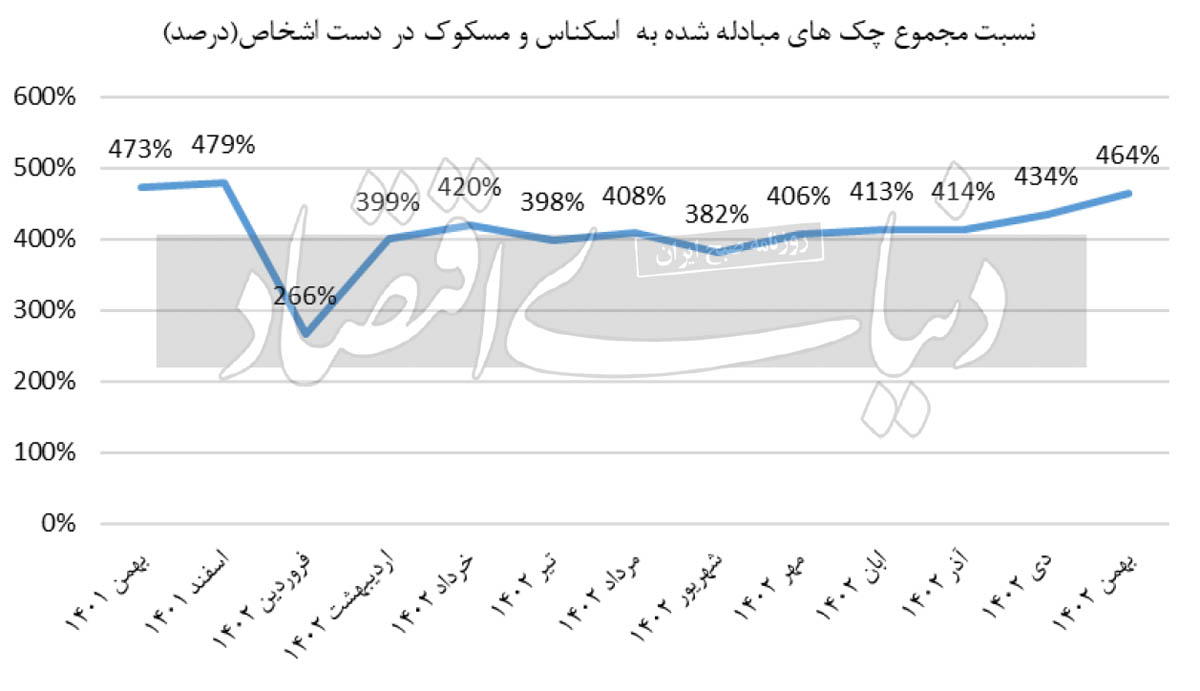

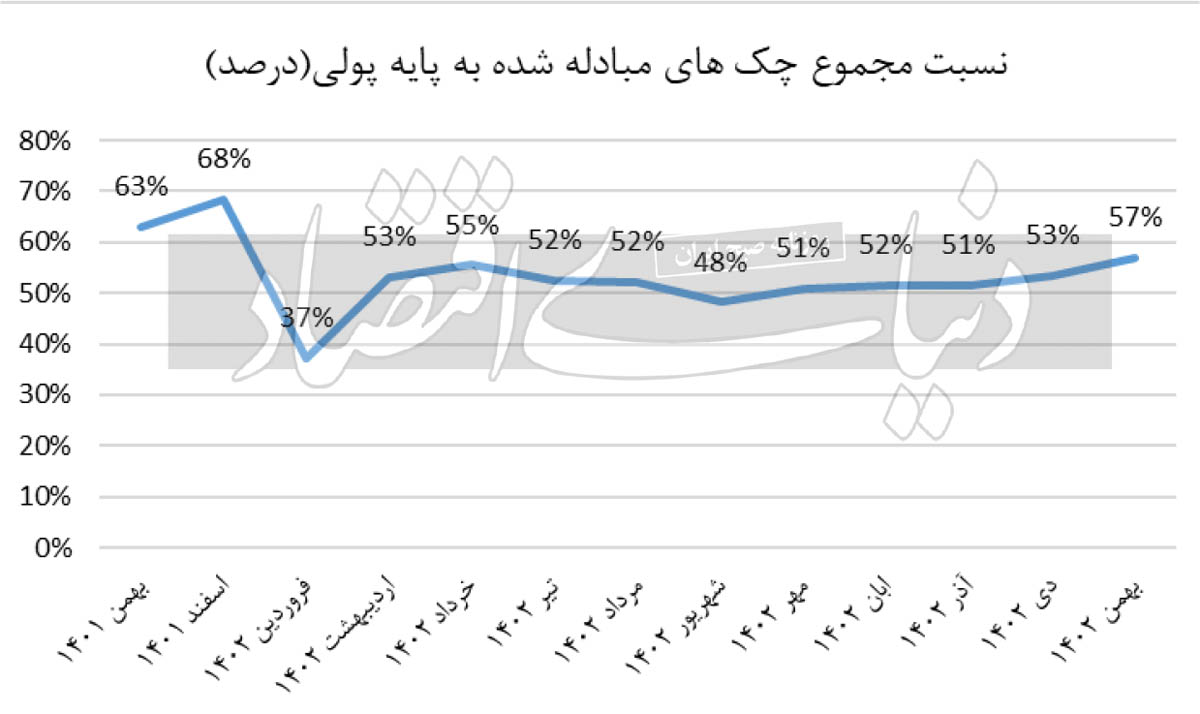

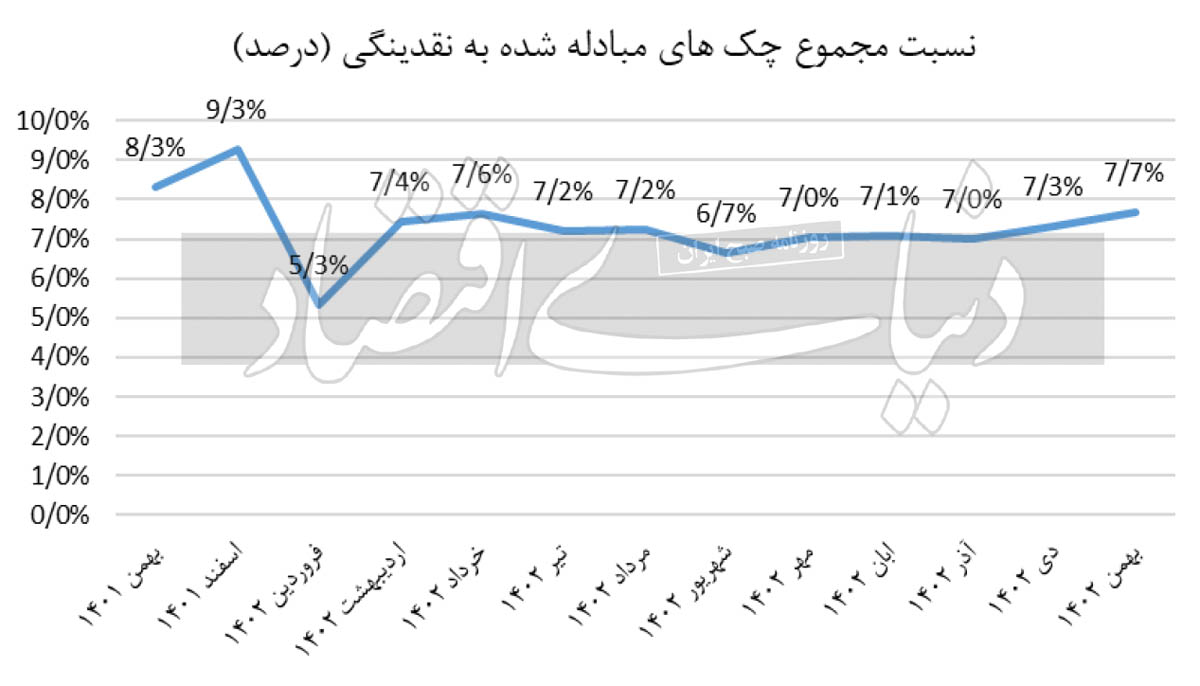

همچنین مقایسه ارزش چکهای مبادلهشده در هرماه نسبت به بعضی از کلیتهای پولی از جمله اسکناس و مسکوک در دست اشخاص، پایه پولی و نقدینگی نیز قابلتوجه است. در 12 ماه منتهی به بهمن 1402 به طور میانگین در هر ماه چکهای مبادلهشده 5 برابر اسکناس و مسکوک در دست اشخاص بوده است. همچنین نسبت میانگین چکهای مبادلهشده به پایه پولی در هر ماه تقریبا معادل 53درصد بوده است. در خصوص نقدینگی هم نسبت چکهای مبادلهای به نقدینگی در هر ماه در بازه مذکور تقریبا معادل 7.3درصد بوده است.

بنابراین لازم است بانک مرکزی برای شناخت بهتر وضعیت موجود به منظور اثربخشی بیشتر سیاستهای پولی به وضعیت چکهای مبادلهای کاملا واقف باشد و چکهای الکترونیکی در اجرای این امر مهم نقش بسزایی خواهند داشت. افزایش اشراف اطلاعاتی بانک مرکزی به وضعیت چکهای موجود و همچنین مبالغ چک و سررسید چکهای صادر شده اطلاعات مهمی از مختصات بازار پول و متغیرهای مهم مرتبط با سیکلهای رکود و رونق اقتصاد را میتواند انعکاس دهد که بدون شک در کارآیی سیاستهای پولی بانک مرکزی تاثیر بسزایی خواهد داشت. عدممحدودیت تعداد برگ چک در کنار محدودیتهای سقف مبلغ برای هر صادرکننده متناسب با اعتبارسنجی نیز از مهمترین ویژگیهای چکهای الکترونیک است که قابلیت دسترسی به دامنه حداکثر و حداقلی برای هدفگذاری کلیتهای پولی برای سیاستگذار را میتواند فراهم کند.

در پایان نیز میتوان اشاره کرد که به حداقل رساندن ریسکهای عملیاتی (مانند حذف نگرانی افراد در خصوص ثبت چک در سامانه و امنیت بالا و عدمامکان سرقت یا تحریف چک) و احراز کامل هویتی به همراه اعتبارسنجی، در کنار مواردی دیگر از جمله فراهم کردن زیرساختها به منظور اطلاعرسانی از وضعیت نقلوانتقالات چک، امکان جایگزینی در تمامی معاملات، موجب افزایش امنیت در معاملات و همچنین افزایش ضریب اعتبار چک میشود. همچنین با اجرای نظام اعتبارسنجی که پیششرط اجرای چک الکترونیک است میتوان انتظار داشت با کاهش ریسک نکول تسهیلات خرد، سهم تسهیلات الکترونیکی افزایش یافته و به تبع آن سهم تسهیلات خرد و اشخاص حقیقی نیز در شبکه بانکی بیشتر شود.

![]()

* کارشناس امور بانکی