روند استقراض بانکها از بانک مرکزی صعودی بوده است

فشار بانکی به پایه پولی

دار و دسته تورمساز

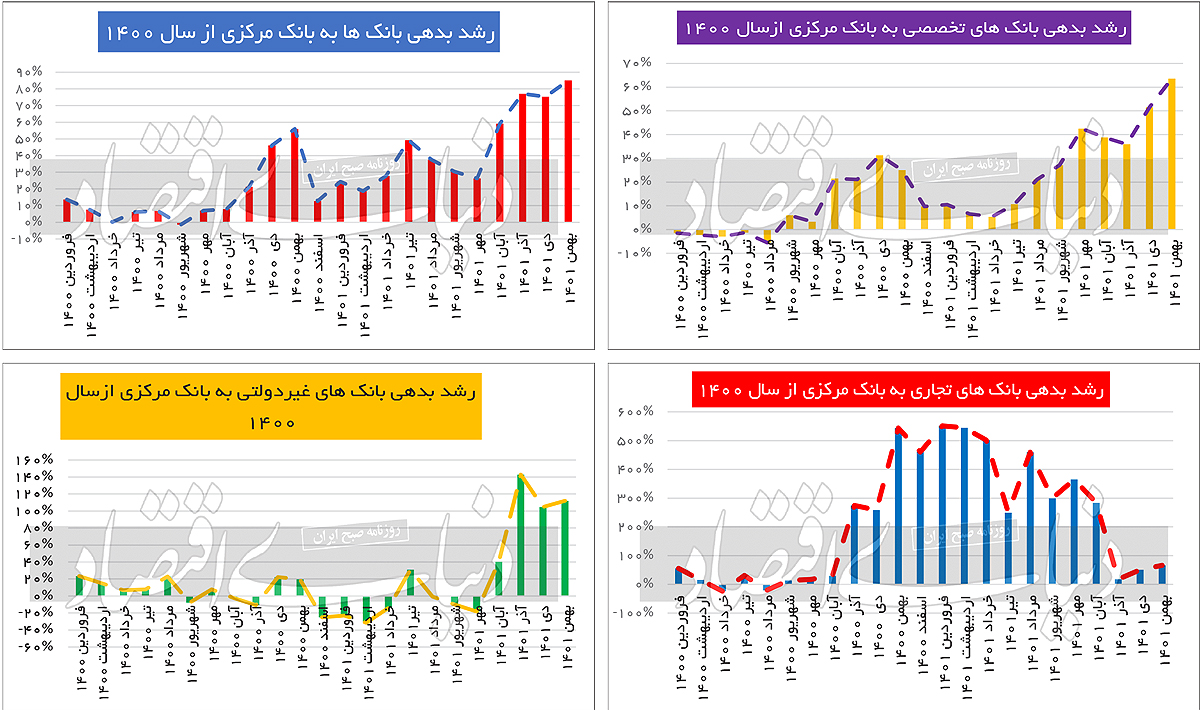

بررسی آمارهای بانک مرکزی نشان میدهد که رقم بدهی بانکها به بانک مرکزی در بهمنماه1401 به بیشاز 344هزار میلیارد تومان رسیده است. به این ترتیب، این متغیر مهم نسبت به بهمنماه1400، 85درصد رشد داشته است. تنها در ماه بهمن میزان بدهیهای بانکها به بانک مرکزی 12درصد رشد کرده است. جالب اینکه بانک مرکزی در بهمن ماه، ولخرجی جالبی داشته و رشد بدهی دولت به بانک مرکزی نیز معادل 1/ 9درصد بوده است.

ازطرفی بدهی بانکهای تجاری به بانک مرکزی نیز رشد قابل توجهی داشته است. بر این اساس و با توجه به آمارها، در بهمنماه1401، بدهی بانکهای تجاری به بانک مرکزی به رقم بیشاز 83هزار و 500میلیارد تومان رسید. به این ترتیب، رشد این بدهی نسبت به بهمنماه سال1400، بیش از 66درصد بوده است. ازطرفی رشد بدهی این گروه از بانکها به بانک مرکزی در بهمن1401 نسبت به دی همان سال (رشد ماهانه)، 49درصد بوده که رقم قابل توجهی است و نشان می دهد سرعت استقراض این گروه بانکی در میانه زمستان، بهشدت افزایش یافته است. رشد ماهانه بدهی بانکهای تجاری به بانک مرکزی، معادل 39درصد بوده است. بنابراین در دو ماه نخست میزان بدهی بانکهای تجاری به بانک مرکزی دوبرابر شده است. بانکهای تجاری دولتی شامل 3بانک سپه، ملی و پستبانک است. سوال مهم این است که چرا طی دو ماه، میزان بدهی بانکهای تجاری به بانک مرکزی دوبرابر شده است؟

به نظر میرسد بانکها بهویژه بانکهای تجاری، بهدلیل تسهیلات تکلیفی با مشکل نقدینگی مواجه بوده و برای تعادلبخشی به ترازنامه خود به منابع بانک مرکزی وابستهاند. همچنین برخی از این استقراض نیز میتواند بهدلیل ساماندهی و ادغام بانکهای نظامی باشد. اما اثر این اضافهبرداشتها بهطور مستقیم بر پایه پولی موثر است و مردم آن را بهصورت افزایش میانگین قیمتها احساس میکنند. علاوه بر بانکهای تجاری، وضعیت بانکهای تخصصی و بانکهای غیردولتی نیز مساعد نیست و طی ماههای منتهی به بهمن1401 روند صعودی داشته است.

کارنامه استقراضی بانکها از بانک مرکزی

آمارهای بانک مرکزی نشان میدهد در ماههای آبان، آذر، دی و بهمن سال1401، بدهی بانکها به بانک مرکزی رشد قابل توجهی داشته است. این موضوع نشان میدهد که منابع بانکها کاهش یافته و نیاز آنها به منابع بانک مرکزی بیشتر شده است. بررسیها نشان میدهد که بدهی بانکها به بانک مرکزی در آبان سال گذشته به حدود 260هزار میلیارد تومان رسیده است. بهعبارتی این رقم نسبت به مدت مشابه سال قبل حدود 59درصد رشد داشته است. اما اوج این افزایش مربوط به بهمن1401 بوده است. بهطوریکه با رشد بیشاز 85 درصدی نسبت به مدت مشابه سال قبل، رقم بدهی بانکها به بانک مرکزی از حدود 186هزار میلیارد تومان در بهمن1400، به بیشاز 344هزار میلیارد تومان در بهمن1401 رسید. در دیماه1401 نیز این میزان 307هزار و 240میلیارد تومان گزارش شد که حکایت از رشد بیشاز 75درصدی نسبت به مدت مشابه سال قبل دارد.

روند افزایشی بدهی بانکها به بانک مرکزی از مهرماه سال1401 آغاز شد و تا بهمنماه نیز ادامه پیدا کرده است. البته باید توجه کرد که بانک مرکزی هنوز آمارهای بدهی بانکها در اسفند1401 را منتشر نکرده است. این افزایش بدهی بانکها به بانک مرکزی حاکی از رشد اضافهبرداشت بانکها و یا تخصیص خط اعتباری به آنها از سوی بانک مرکزی است که هر دوی آنها در تضاد با سیاستهای ضدتورمی دولت است. علت این اتفاق میتواند ریشه در رفتار و تکالیف دولت بر دوش بانکها داشته باشد که دومینو وار به رشد پایه پولی منجر شده است؛ چراکه بار اصلی نظام تامین مالی در ایران بر دوش بانکها و ازطریق تسهیلات است و تامین مالی ازطریق سرمایهگذاری، نقش کمی ایفا میکند. در هر دو مورد میتواند افزایش کسری بانکها و بانکهای دارای کسری موجب بدهی بیشتر این نهادها به بانک مرکزی شود و از اینسو پایه پولی را رشد دهد.

این موضوع در نهایت میتواند اثرات تورمی را برای اقتصاد ایران دربرداشته باشد. این موضوع نشان میدهد که قاعدهمند کردن بدهی بانکها به بانک مرکزی و ضابطهمند شدن اضافهبرداشت بانکها بهصورت جدی، باید از طریق بانک مرکزی و نهادهای نظارتی مربوطه، مورد پیگیری قرار گیرد. بانک مرکزی در راستای ضابطهمند کردن استقراض و اضافهبرداشت، بانکها را ملزم به خرید اوراق قرضه کرده بود تا با این ابزار بتواند اضافهبرداشت بانکها را کنترل کند و در ابتدای اجرایی شدن این موضوع، بهصورت جدی این موضوع را کنترل میکرد؛ اما با گذشت زمان، بهنظر میرسد که سختگیریهای بانک مرکزی به موضوع استقراض بانکها در ازای خرید اوراق قرضه کاهش یافته است؛ چراکه کاهش خرید اوراق قرضه دولتی توسط بانکها در ماههای اخیر، بهوضوح قابل مشاهده است. درواقع بانکها بهدلیل نداشتن منابع لازم و همچنین جذاب نبودن نرخ بازدهی این اوراق، توان و تمایل خرید اوراق بدهی را ندارند.

اوجگیری بدهی بانکهای تخصصی و غیردولتی

آمارهای بانک مرکزی نشان میدهد که در ماههای آبان، آذر، دی و بهمن1401، بدهی بانکهای تخصصی و غیردولتی به بانک مرکزی رشد چشمگیری داشته است. این موضوع نشان میدهد که منابع این بانکها در ماههای مذکورکاهش یافته و به همین دلیل، استقراض آنها از بانک مرکزی افزایش داشته است.

آمارها حکایت از آن دارند که اضافهبرداشت بانک های تخصصی از بانک مرکزی در دیماه سال گذشته حدود 89هزار میلیارد تومان بوده که به نسبت مدت مشابه سال گذشته رشد 5/ 51درصدی را ثبت کرده است. همچنین در بهمن1401، میزان بدهی این گروه از بانکها با رشد نقطهای بیشاز 63درصدی، به حدود 92هزار میلیارد تومان رسید. نگاهی به روند اضافهبرداشت بانکهای تخصصی نشان میدهد که تا پیش از شهریور1401، بدهیهای این گروه از بانکها کمتر از 58هزار میلیارد تومان بوده و رشد سالانه آن نیز از 27درصد تجاوز نکرده است؛ اما از شهریور1401، رقم این بدهی به بالای 60هزار میلیارد تومان رسید و تا پایان بهمن1401 به بیش از 91هزار و 900میلیارد تومان رسید. بانکهای تخصصی شامل 5بانک توسعه تعاون، توسعه صادرات ایران، صنعت و معدن، مسکن و کشاورزی هستند.

درباره بانکهای غیردولتی نیز بررسیها نشان میدهد که از شهریور1401 تا پایان بهمن ماه، اضافهبرداشت این بانکها از بانک مرکزی روند افزایشی داشته است. آمارها حاکی از این است که بدهی بانکهای غیردولتی در شهریور1401 حدود 62هزار میلیارد تومان بوده و در بهمن ماه همین سال، این رقم به بالای 168هزار میلیارد تومان رسیده است. درواقع رشد اضافهبرداشت بانکهای خصوصی نسبت به مدت مشابه سال قبل، از منفی 10درصد در شهریور1401 به 112درصد در بهمنماه1401 رسیده که رشد بسیار چشمگیری است. نکته قابل توجه درخصوص بانکهای غیردولتی این است که این گروه از بانکها بهدلیل اینکه تسهیلات تکلیفی کمتری دارند، باید میزان استقراض کمتری داشته باشند؛ اما آمارها نشان میدهد که درعمل اینگونه نبوده است.

ازسوی دیگر، بررسی آمارهای مربوط به بانکهای تجاری نشان میدهد که رشد بدهی این گروه از بانکها از مهر1401 روند نزولی پیدا کرد؛ بهطوریکه در آذر و دی1401، رشد این رقم برای اولینبار پساز آذر1400، به زیر 100درصد رسید. البته در دی و بهمن سال گذشته اضافهبرداشت بانکهای تجاری نسبت به آذرماه دوباره افزایشی بوده است. آمارها نشان میدهد که بدهی بانکهای تجاری به بانک مرکزی در دی و بهمن سال گذشته بهترتیب، 56هزار و220 و 83هزار و 580میلیارد تومان بوده است.