اولین بانک اختصاصی فقرا:

مروری بر تجربه موفق «گرامین بانک» در بنگلادش

مترجمین: مینا طاهری* و مهدی صمیمی**

منبع: csa.com

دسترسی به وام بانکی کوچک، در بسیاری از موارد، مسالهای بسیار حیاتی برای خانوارهای کم درآمد محسوب میشود. برای مثال کشاورز خردهپایی را در نظر بگیرید که پسانداز ناچیزی دارد و چند ماه هم تا زمان برداشت محصولش باقی مانده است.

متیو روبن

مترجمین: مینا طاهری* و مهدی صمیمی**

منبع: csa.com

دسترسی به وام بانکی کوچک، در بسیاری از موارد، مسالهای بسیار حیاتی برای خانوارهای کم درآمد محسوب میشود. برای مثال کشاورز خردهپایی را در نظر بگیرید که پسانداز ناچیزی دارد و چند ماه هم تا زمان برداشت محصولش باقی مانده است. اکنون اگر محصول این کشاورز دچار آفت شده و به طور فوری به سم نیاز داشته باشد یا به طور ناگهانی هزینه درمانی سنگینی به یکی از اعضای خانواده او تحمیل شود و بانکها هم به دلیل فقدان وثیقه و نیز فقدان ضامن بانکی (کارمند دولت) از پرداخت وام به این فرد خودداری کنند، خطر نابودی همه محصول او (یا مرگ یکی از اعضای خانوادهاش) وجود دارد. در چنین شرایطی، رویه رایج آن است که کشاورز مذکور به رباخواران محلی مراجعه نموده و با نرخ بهره بسیار سنگینی از آنها وام میگیرد؛ یا مجبور میشود محصول خود را در ازای دریافت پول بسیار ناچیزی، پیش فروش کند.

با این اوصاف، مصوبه اخیر بانک مرکزی در زمینه قبول گواهی یارانه نقدی خانوارها به عنوان وثیقه دریافت وامهای بانکی کوچک، به احتمال فراوان گام مناسبی در زمینه افزایش اعتماد سیستم بانکی کشور و نیز سازمانهای خیریه غیردولتی برای پرداخت وامهای خرد محسوب شده و به صورت بالقوه میتواند از طریق ایجاد فضای مناسبی به منظور گسترش فرصتهای دریافت وام به ویژه برای ساکنان مناطق محروم کشور، بسترساز کاهش نابرابری در دسترسی به فرصتهای دریافت وام باشد.

بدون شک یکی از عواملی که میتواند به موفقیت بهتر در دستیابی به چنین هدف ارزشمندی کمک کند، بهرهگیری از تجربیات موفق سایر کشورها در رونقبخشی به وامهای خرد است و در همین راستا، مقاله پیشرو میکوشد تا به بررسی اجمالی یکی از تجربههای موفق جهانی در این زمینه بپردازد:

فقیرترین مردم دنیا، اغلب با مشکلات زیادی برای دسترسی به انواع خدمات مالی مواجه هستند؛ از دریافت وامهای کوتاهمدت و بلندمدت گرفته تا امکانات مربوط به دریافت و پرداخت سریع پول و نظایر آن. بهرغم پیشرفتهای گسترده دهههای اخیر در زمینه افزایش تنوع، کاهش قیمت و ارتقای کیفیت خدمات مالی، همچنان در بسیاری از مناطق فقیرنشین امکان دسترسی به ابتداییترین خدمات مالی وجود ندارد. به این ترتیب شاهد ایجاد چرخه بازخورد منفی غمانگیزی هستیم: هر چه افراد فقیرتر باشند، شانس دسترسی آنها به خدمات مالی کاهش مییابد و هر چه شانس دسترسی به خدمات مالی کاهش یابد، فقرا آسیبپذیری بیشتری در برابر فقر خواهند داشت.

بالطبع یکی از پایهایترین خدمات مالی، وامهای کوتاه و بلندمدت است. مهمترین موانعی که باعث میشود بانکها از پرداخت وام به فقرا دوری کنند، به طورخلاصه شامل این موارد است: اغلب فقرا داراییهای بادوامیندارند که بتوان از آنها به عنوان وثیقه برای تضمین بازپرداخت وام استفاده نمود؛ اکثریت فقرا سوابق دریافت و پرداخت منظمیندارند تا بانک بتواند بر مبنای آن از میزان توانایی آنها برای بازپرداخت وام اطلاع یابد؛ بخش قابل توجهی از فقرا در مناطق دورافتاده و روستاهایی زندگی میکنند که شعب بانکهای رسمیدر نزدیکی آنها وجود ندارد؛ بسیاری از فقرا سواد کافی برای خواندن و نوشتن ندارند و به این ترتیب نمیتوانند اسناد بانکی را مطالعه و امضاکنند و حتی در صورت امضای این اسناد، بانکها نمیتوانند به توانایی افراد کمسواد در تنظیم مناسب دخل و خرج (به منظور ایجاد توانایی برای بازپرداخت اقساط وام) اعتماد نمایند.

در مورد زنان فقیر، غالبا اوضاع دسترسی به خدمات مالی، از این هم بدتر است؛ زیرا در بسیاری از جوامع سنتی، پرداخت وام به زنان بسیار سختتر از مردان بوده و در عینحال زنان به مراتب سختتر از مردان میتوانند موقعیتهای شغلی دائمیرا به دست آورند و در نتیجه درآمد آنان نوسانات شدیدتری خواهد داشت. به این ترتیب بانکها به سختی حاضر میشوند وامهای خود را به زنانی اختصاص دهند که هم کمدرآمد و فقیر هستند و هم درآمد آنها نوسانات زیادی دارد.

علاوه بر همه اینها، باید توجه کنیم که امور جانبی مربوط به هر وام بانکی (اعم از فرآیند پرداخت وام، جمعآوری اقساط مربوطه و نیز پیگیری و نظارت بر پرداخت منظم اقساط توسط وامگیرنده)، هزینه نسبتا ثابتی دارد که کمابیش مستقل از میزان وام میباشد. برای توضیح بیشتر میتوان این طور گفت که هزینه پرداختی بانک (عمدتا به عنوان دستمزد کارکنان و نیز اجاره مکان شعبه بانک) برای انجام امور جانبی مربوط به یک وام ۱۰۰ دلاری، تفاوت چندانی با هزینه مربوط به یک وام ۵۰۰۰ دلاری ندارد؛ درحالی که طبیعتا یک وام ۵۰۰۰ دلاری، ۵۰ برابر وام ۱۰۰ دلاری برای بانک درآمد ایجاد خواهد نمود. در نتیجه بانکها متمایلند که به منظور کنترل هزینههای خود، پرداخت وامهای دارای مبالغ بسیار پایین را، تا حد ممکن کاهش دهند.

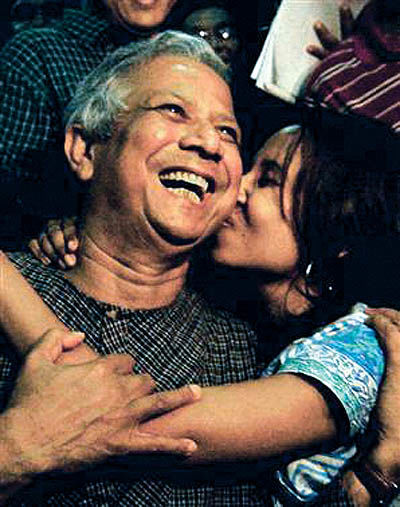

با توجه به توضیحات فوق، بسیاری از فقرا برای تامین وامهای کوتاه و بلندمدت، راهی جز متوسل شدن به قرضدهندگان غیررسمی ندارند؛ افرادی که معمولا برای وامهای پرداختی خود، بهرههای بسیار هنگفتی را مطالبه مینمایند. بدیهی است که طراحی مکانیزمیبه منظور شکستن این چرخه معیوب، خواهد توانست تحول بزرگی در برنامههای فقرزدایی ایجاد نماید که در ادامه این مقاله، به بررسی یکی از موفقترین تجربیات جهانی در این زمینه خواهیم پرداخت؛ یعنی تجربه موفق اقتصاددان نامدار بنگلادشی، محمد یونس [۱]، که توانست از طریق تاسیس موسسهای با عنوان گرامین بانک، صدها هزار روستایی بنگلادشی را به طور پایدار از فقر خارج نموده و به پاس تلاشهای موفق خود، جایزه نوبل صلح را در سال ۲۰۰۶ دریافت نماید [۲]:

فلسفه ایجاد بانک گرامین

فقیرترین مردم جهان با موانع بسیاری برای دسترسی به خدمات مالی پایه رو به رو هستند. یک مشکل این است که افراد فقیر، به دلیل فقدان دارایی قابل وثیقهگذاری در بانک، شرط اساسی برای وام گرفتن را ندارند. همچنین بیشتر آنها پیشینه مالی معتبر نداشته و نیز فاقد آموزش یا پیشینه رسمیکاری هستند. بسیاری از آنها در مناطق روستایی زندگی میکنند و به بانکهای سنتی دسترسی دارند. بسیاری از آنها سواد خواندن و نوشتن ندارند و نمیتوانند امضا کنند. همچنین در مناطق محروم و حاشیهنشین، زنها معمولا محدودترند و تنها مردان میتوانند ضامن وام شوند. به علاوه اغلب بانکها روی وامهای کوچک، که برای افراد فقیر مناسب است، سرمایهگذاری نمیکنند، چراکه هزینههای مبادله از قبیل اجرا و نظارت، مانع آن میشود. در غیاب دسترسی به خدمات مالی، به طور سنتی مردم فقیر انتخابی جز تن دادن به بهرهکشی و استعمار بهرهخواران محلی و پرداخت بهرههای هنگفت به آنان ندارند.

در چنین وضعیتی، اقتصاددان مشهور بنگلادشی، محمد یونس، این واقعیت یعنی وجود تبعیض شدید علیه فقرا در زمینه دریافت وامهای بانکی را، به عنوان شکستی تجاری در کشورش بنگلادش، در اواسط دهه ۱۹۷۰ به حساب میآورد. در آن زمان بنگلادش از قحطی رنج میبرد و فقدان دسترسی کشاورزان خردهپا به وامهای کوچک مورد نیاز برای بهبود بهرهوری کشت محصولات (از روشهایی مانند بهبود کانالکشی آبیاری، خرید ماشینآلات کشاورزی و امثالهم)، به وضعیت معیشتی بحرانی آنها لطمات بیشتری وارد میساخت.

به گفته محمد یونس: «برای من تدریس تئوریهای زیبای اقتصادی در کلاس دشوار بود، وقتی که فقدان تاثیرگذاری تدریس خود را در مواجهه با فقر و گرسنگی احساس میکردم». سرانجام، یونس تصمیم گرفت با تغییر رویکرد خود درباره اقتصاد و بانکداری به این شرایط پاسخ دهد. علاوه بر این او مشاهده کرد که مردم فقیر فاقد توانایی نیستند: «اعتبار دادن به فقیران به آنها اجازه میدهد تا تواناییهای بالقوه خود را، سریعا به اجرا درآورند؛ تواناییهایی مثل بافندگی، پرورش غلات و میوه، برنجکوبی و تولید صنایع دستی. پولی که از این طریق به دست میآورند ابزار و کلیدی است برای بروز تواناییهای دیگر و نیز به آنها کمک میکند تا پتانسیلهای خویش را کشف کنند.» به عبارت دیگر، محمد یونس، تصمیم گرفت مردم فقیری را که زمین ندارند، به عنوان یک فرصت اقتصادی برای سرمایهگذاری مورد توجه قرار دهد.

نتیجه چنین تصمیمی، پس از سالها تلاش و پیگیری، تاسیس موسسهای با نام «بانک گرامین» (Grameen Bank) در بنگلادش بود که موفقیت آن، الگوبرداری برای برنامههای مشابهی در سطح جهانی را به دنبال داشت؛ مثل تجربه موفق «بنیاد همکاری اجتماعی بینالمللی» (Foundation for International Community Assistance) با علامت اختصاری FINCA در بولیوی.

اما هر یک از این برنامهها، وامهایی را در اختیار ساکنان مناطقی قرار میدهند که به طور سنتی از دسترسی به وامهای بانکی محرومند. همچنین همه آنها این ایده را دارند که وام، با اعانه و صدقه کاملا متفاوت است. به این ترتیب برخلاف سایر برنامههای کمک به فقرا که به طور مستمر نیازمند کمک حامیان مالی هستند، پروژههایی مانند «گرامین بانک»، فقط برای تامین هزینههای تاسیس و راهاندازی خود به دریافت کمکهای بلاعوض نیازمند هستند و طبیعتا نیازی نیست که این کمکهای مالی برای مدت طولانی ادامه پیدا کند.

حال سوال این است که این برنامهها چگونه به افراد بیسوادی که وثیقه بانکی، ضامن و نیز دیگر ویژگیهای لازم برای گرفتن وام را ندارند، وام میدهند؟ طبیعتا باید ریسک عدم پرداخت اقساط چنین وامهایی، به نحو مناسبی مدیریت شود. چهار خصوصیت بارز در مواجهه با این ریسک در گرامین بانک، عبارتند از: قرض دادن پول به گروههای کوچک به جای افراد، هدفگذاری برای پرداخت بخش عمده وامها به زنان، پیشنهاد اعطای وام در سطوح مختلف و پیشنهاد نرخ بهرهای بالاتر از نرخ بهره رایج.

قرض دادن به گروه، به جای فرد

یک خصوصیت رایج در بسیاری از برنامههای پرداخت وامهای خرد، اعطای وام تنها به گروههای کوچک مردم و نه به افراد است. در گرامین بانک، وامها فقط به گروههای متشکل از ده الی بیست عضو پرداخت میشود و در نتیجه کل گروه طرف حساب بانک به حساب میآید. هر عضو از این گروهها که معمولا شغل مشابهی (مانند کشت غلات، تولید صنایع دستی یا نظایر آن) را انجام میدهند، طرح تجاری و شیوه کسب و کار خاص خودش را دارد، ولی اگر یک یا تعداد بیشتری از این افراد در بازپرداخت اقساط وام قصور کنند، تعهد جمعی به عنوان ضامن برای بانک عمل میکند. تا آنجایی که حتی اگر پروژه یک فرد شکست بخورد و برخی از قرض گیرندگان قادر به بازپرداخت نباشند، هنوز امکان دارد کل گروه، بدهی را مدیریت کند. از دیدگاه اقتصادی نیز این روش بانک را از تحت نظر گرفتن جداگانه تک تک قرضگیرندگان بینیاز میکند؛ چرا که خود اعضای گروه، یکدیگر را تحت نظر میگیرند و برای این کار انگیزه لازم را دارند.

یک مزیت روشن برای وام دادن به «یک گروه» به جای «یک فرد»، این است که موجب ایجاد یک مکانیزم حمایتی میشود. به عبارت دیگر اعضای گروه تشویق میشوند که پی در پی با هم ملاقات داشته و برای حل مشکلات کسب و کارهایشان به یکدیگر کمک کنند. برای کارآفرینان کوچک و خردهپای روستایی، این مساله میتواند یک مزیت بزرگ باشد. از دیدگاه گرامین بانک هم مشاهده شده که اگر وام به گروههای کوچک داده شود، وجود احساس مسوولیت جمعی در برابر وامها، نظم پرداخت اقساط وامها را به شدت افزایش میدهد.

البته ممکن است برخی افراد در نگاه اول این گونه تحلیل کنند که پرداخت وام گروهی، منجر به مشکل عمل جمعی میشود. به عبارت دیگر وام دادن به گروه میتواند باعث شود هر عضو گروه روی بازپرداخت دیگران حساب کند و خودش چندان جدی به دنبال بازپرداخت وام نباشد. با این وجود، چرا در عمل، نظم بسیار بالایی در بازپرداخت منظم اقساط وامهای پرداختی از سوی گرامین بانک وجود دارد؟

در پاسخ به این پرسش، تئوری اتحاد اجتماعی پیشنهاد میکند که همکاری از شناختن و تعهد به خود گروه حاصل میشود این در حالی است که تحقیقات دیگر پیشنهاد میکند همکاری از ارتباطات داخلی گسترش یافته اعضای گروه و تعهدات متقابل میان آنها حاصل میشود. اعضا قابلیت اعتمادشان را به یکدیگر در طول زمان اثبات میکنند و همین مساله به اعضای گروه امکان میدهد در مقابل سود همه اعضا متعهد باشند که در واقع یک نیروی متعهدکننده از جانب خود اعضا به حساب میآید.

در واقع مطالعات نشان داده که وقتی اعضای گروه یکدیگر را نمیشناسند یا آشنایی کمیدارند، بازپرداخت وامها بهتر صورت میگیرد تا زمانیکه خود اعضا با یکدیگر گروهی را تشکیل میدهند یا گروهها از میان اعضای کلیسا یا افراد خانواده انتخاب میشوند. به عبارت دیگر، وجود روابط اجتماعی نزدیک بین اعضای گروه، اگر به سمت بخشش فرد مقصر (فردی که اقساط وام خود را در زمان مقرر آماده نکرده) پیش رود، میتواند عاملی منفی باشد. علاوه بر موارد فوق بازپرداخت وام به ویژگیهای خود گروه نیز وابسته است. اگر سرمایه اجتماعی در گروه زیاد بوده و به نظرات و ارزشهای مشترک توجه بیشتری نشان داده شود و نیز اعتماد متقابل بین اعضا وجود داشته باشد، آن گاه نظم بازپرداخت اقساط وام نیز بهتر است. بنابراین پرداخت وام به گروههای متشکل از اعضای مشابه (از نظر شغل، سن، جنسیت و...) مکانیزمی برای عملکرد بهتر و نظم قابل اعتمادتر در بازپرداخت اقساط وام ایجاد میکنند. به عنوان نتیجه میتوان گفت که با پرداخت یک وام به یک گروه چندنفره از قرضگیرندگان و مسوولیت تک تک اعضای گروه در برابر بازپرداخت منظم اقساط، سرمایه اجتماعی خود این گروهها به عنوان منبع جمعی وثیقه عمل میکنند.

هدفگیری زنان در پرداخت وام

یک جنبه رایج و موفق مدل مالی گرامین بانک، وام دادن به زنان است. تجربه کشورهای مختلف جهان نشان میدهد که زنان، به طور متوسط در بازپرداخت وامهایشان صادقتر و متعهدتر از مردان عمل میکنند. اما این مساله، تنها دلیل گرامین بانک برای هدفگیری زنان نیست. مساله مهمتر آن است که زنان بیشتر از مردان متعهدند که وام را برای بهبود کسب و کارشان مصرف کنند. تجربه نشان داده است که در بسیاری از موارد، مردان خانوارهای فقیر تمایل دارند بخشی از وام دریافتی را برای خود خرج کنند. درحالی که زنان، به طور میانگین تمایل بیشتری برای اختصاص هزینه به منظور بهبود استانداردهای زندگی خانواده و بچههایشان و نیز اختصاص درآمدها برای تحصیل و سلامت فرزندان دارند. از آنجاییکه درصد زیادی از فقیران جهان کودکان هستند، اگر به مادران و پرستارهای آنها کمک شود، نیازهای این کودکان نیز بهتر برآورده میشود.

علاوه بر این، اعطای وام به زنان در کشورهای جهان سوم و جوامعی که زنان از حقوق مساوی با مردان برخوردار نیستند، به تغییر تدریجی سلسله مراتب موجود در راستای بهبود عدالت جنسیتی و قدرتمندتر شدن زنان کمک میکند.

وامهایی که مرحله به مرحله افزایش مییابند

روش معمول دیگری که توسط گرامین بانک به کار گرفته میشود، سیاست وامهای مرحلهای است. به عبارت دیگر تمامیقرضگیرندگان باید با وامهای کوچک شروع کنند و با بازپرداخت منظم اقساط این وامها، شایسته گرفتن وامهایی با مبالغ بیشتر شوند. اعتبار فرد تنها تا زمانی معتبر است که تمامیدیگر اعضای گروه هم اقساط وام خود را منظم بازپرداخت کنند. این سیاست کمک میکند که ظرفیت بازپرداخت هر فرد از طریق تجارب موفق قبلی او اندازهگیری شود. به طور سنتی سنجش اعتبار، شامل اندازهگیری مسوولیتپذیری و ثبات است و در روش وامهای مرحلهای نیز از همین فلسفه برای سنجش اعتبار استفاده میشود. به عبارت دیگر با این روش وام دهی، متقاضیان وام در غیاب سابقه اعتبار، میتوانند پیشینه اعتباری برای خود ایجاد کنند.

این نظم و ترتیب در بازپرداخت وامها، انگیزه و مشوقی برای قرضگیرندگان است تا بتوانند در آینده از وامهای بزرگتری استفاده کنند. متداول است که متقاضیان وام، چندین بار از گرامین بانک وامهای با مبالغ بسیار پایین دریافت میکنند تا بتوانند سابقه اعتباری خوبی برای خود ایجاد نموده و به واسطه این سابقه اعتباری خوب، بتوانند وامهای با مبالغ بیشتر و برای دورههای طولانیتر دریافت کنند.

نرخ بهره بالا

از آنجاییکه هزینههای مدیریتی وامهای کوچک بالاست، سازمانهایی مانند گرامین بانک برای بقای خود یا باید کمک هزینه دریافت کنند و یا نرخ بهره بالایی داشته باشند. در ابتدا این امر مغایر با هدف اینگونه سازمانها در مبارزه با فقر به نظر میآید، اما باید تاکید شود که نرخ بهره سالانه حدودا ۲۰ درصدی مربوط به وامهای گرامین بانک، به نظر بسیار زیاد میآید در حالی که در مقایسه با روشهای موازی موجود کاملا پایین هستند. یعنی در مقایسه با نرخ بهرهای که بهرهخواران محلی درخواست میکنند، بسیار مناسبتر است و دقیقا به همین دلیل است که انبوه روستانشینان بنگلادشی مایلند از گرامین بانک وام دریافت کنند. بانک گرامین نرخ بهره معادل سالانه ۲۰ درصد را در نظر گرفته است. در گذشته، برای اینکه نرخ بهره وامها پایینتر بماند (برای سالها نرخ بهره پایینتر از سطح پوشش هزینههای گرامین بانک بود)، این موسسه مجبور شد از کمکهای مالی خیرین استفاده کند. به هر حال بانک گرامین یک نمونه موفق است که از سال ۱۹۹۸ توانسته است با افزایش نرخ بهره وامهای پرداختی خود، نیاز به استفاده از کمکهای مالی بلاعوض را از بین ببرد.

طبیعتا نرخ بهره به متغیرهای بسیاری وابسته است اما نکته مهم این است که نهادهای مالی مشابه گرامین بانک، باید از منظر اقتصادی دوام بیاورند و برای رسیدن به این پایداری اقتصادی، علاوه بر ایجاد بسترهایی به منظور تضمین بازپرداخت منظم اقساط وامها، لازم بوده که نرخ بهره دریافتی هم نسبتا بالا (ولی در عین حال به شدت پایینتر از نرخ بهره رایج بهرهخواران محلی) در نظر گرفته شود.

جزئیات مهم برای موفقیت برنامههای پرداخت وام به فقرا

چهار ویژگی مورد اشاره، یعنی قرض دادن به گروه، هدفگذاری زنان، فراهم کردن انگیزه از طریق وامهای مرحلهای و بالا بردن نرخ بهره به اندازه کافی تا هزینهها پوشش داده شوند، همگی یک مدل خدمترسانی پایه برای جوامع فقیر فراهم میکنند. این مدل پایه هماکنون در دهها کشور دنیا آزمایش شده است. در مناطق شهری و روستایی، در کشورهای صنعتی و نیز در کشورهای بسیار فقیر. هر یک از این چهار ویژگی جزء مدل بانک گرامین هستند که هم به عنوان یک کسب و کار پایدار و هم یک سرمایهگذاری اجتماعی موفق بوده است. واقعیت بسیار چشمگیر دیگر، به نرخ ۹۰ درصدی بازپرداخت منظم اقساط وامها مربوط میشود که با نرخ بازپرداخت وامهای بانکهای موفق در پرداخت وام به گروههای نسبتا ثروتمند و دارای وثیقه بانکی در جوامع صنعتی قابل مقایسه است.

به علاوه برنامههای پرداخت وامهای کوچک به فقرا و مزایای کلی آن برای اجتماع، ظرفیت این را دارد که از وامهای ساده کسبوکار فراتر رود. خدمات اساسی و پایهای بیشتری میتواند توسط سازمانهای مالی فراهم شود و فقیران میتوانند از خدمات مالی

نه تنها برای سرمایه گذاری در کسب و کار، بلکه برای سرمایهگذاری در تحصیلات و فراهم آوردن سلامتی برای اعضای خانواده، بهره ببرند.

با این وجود، طراحی مدلهای موفق برای قرض دادن به خانوارهای کمدرآمد، به ویژگیهای گروههای هدف، قوانین و عرفهای محلی و نیز فلسفه سازمانی بستگی دارند. آنچه که برای مناطق روستایی بنگلادش موثر است، ممکن است برای جوامعی با مشکلات و مسائل متفاوت جوابگو نباشد. به این ترتیب مشاهده میشود که موسسات مختلف که اهدافی مشابه گرامین بانک دارند، مدلهای کمابیش متفاوتی را در مکانهای مختلفی از داکا (پایتخت بنگلادش) تا شیکاگو و دیترویت در پیش گرفتهاند.

بسیاری از این برنامهها، طرحهایی برای پسانداز به خانوارهای فقیر پیشنهاد میکنند. گروههای ده الی پانزده نفرهای که خواهان دریافت وام هستند، باید در ابتدا در یک طرح پسانداز گروهی، به صورت هفتگی مبلغ اندکی را پسانداز کنند. در حال حاضر هم برخی از شعبههای گرامین بانک و هم مرکز فرهنگی و توسعه روستایی فیلیپین، اینچنین برنامههایی را پیشنهاد میدهند. به علاوه برخی از شعبههای گرامین، برای اعضای خود سرویسی تحت عنوان رفاه اجتماعی فراهم میکند که آموزشهای پیشگیری از بارداریهای ناخواسته، برنامههای نظارت بر وضعیت آموزش و بهداشت و تغذیه کودکان و نیز برنامههای ورزشی را شامل میشوند و دریافت وام بانکی، به شرکت در این برنامهها مشروط شده است.

به عنوان مثالی دیگر، «انجمن توسعه مناطق روستایی بنگلادش» (BRAC)، خانوادههای فقیر متقاضی دریافت وام را ملزم میکند که قبل از دریافت اولین وام خود، دوره آموزشی خاصی را بگذرانند. البته بانک گرامین با فلسفه متفاوتی کار میکند و به جای آموزشهای سنگین، دستورالعملهای کوچکی را پیشنهاد میدهد. در مجموع به این سادگی نمیتوان گفت که کدام یک موفق تر است، همانطور که نمونههای موفقی از هر دو مدل موجود است.

در مجموع میتوان نتیجه گرفت که طراحی جزئیات، اهمیت زیادی در موفقیت چنین برنامههایی دارند، اما نکته مهم این است که برنامههای پرداخت وامهای کوچک، برای جوامع فقیر مزیتهای زیادی را ایجاد میکند و جنبههای انقلابی و متحولکننده چنین برنامههایی در زمینه ایجاد امکان دریافت وام برای افراد کمدرآمد فاقد وثیقه بانکی، یک حرکت بسیار مثبت به سوی از بین بردن پایدار فقر و خودکفایی مالی و شغلی کامل بخشی از فقرا به حساب میآید، بدون آنکه عزت نفس آنان از طریق پرداخت صدقه و کمکهای بلاعوض مخدوش شود.

* m.taheri۸۹@gmail.com

** mehdisamimi@gmail.com

ارجاعات:

[۱]: برای آشنایی بیشتر با تجربه محمد یونس و گرامین بانک مراجعه کنید به به مقاله «تجربه موفق یک اقتصاددان در فقرزدایی» (نوشته مایکل تودارو و ترجمه دکتر غلامعلی فرجادی)، منتشرشده در صفحات ۲۸ و ۲۹ روزنامه دنیای اقتصاد (چهارشنبه ۳ شهریور ۸۹) که در آدرس اینترنتی زیر نیز قابل دسترسی است:

http://www.donyaeeqtesad.com/Default_view.asp?@=۲۲۰۹۰۶

[۲]: ترجمه متن سخنرانی محمد یونس در مراسم دریافت جایزه نوبل، با عنوان «آیا میتوانیم فقر را به موزهها بفرستیم؟»، در صفحات ۲۸ و ۲۹ روزنامه دنیای اقتصاد (۱۸ آبان ۱۳۹۰) منتشر شده و در آدرس اینترنتی زیر قابل مشاهده است:

http://www.donyaeeqtesad.com/Default_view.asp?@=۲۷۶۹۳۴

ارسال نظر