دومین ورشکستگی بانکی در آمریکا؛ فدرالرزرو میتواند از دومینوی سقوط جلوگیری کند؟

لرز بازارها ازسیلیکونولی

بررسیهای به عمل آمده از وضعیت موسسات مالی ایالاتمتحده حاکی از آن است که «بانک سیگنچر» دومین ورشکستگی بانکی این منطقه را در هفته اخیر به ثبت رسانده است. به دنبال این اتفاق بانک مذکور به شرکت بیمه سپرده فدرال واگذار شد تا بتواند با تسویه بدهی سرمایهگذاران از بیشتر متضرر شدن آنها جلوگیری کند. این شرایط درحالی رقم میخورد که بانک «سیلیکونولی» به عنوان یکی از مهمترین بانکهای آمریکا در حوزه پرداخت تسهیلات به شرکتهای حوزه فناوری اطلاعات نیز در روز جمعه به دلیل ضعفهای مدیریتی در ارائه بهره مناسب و عملکرد نامناسب مدیران در بخشهای دیگر بسته شد.

البته دولت آمریکا این وعده را به مشتریان داده است که به مطالبات آنها پاسخ داده میشود. همچنین مقامات پولی این کشور این اطمینان خاطر را به سرمایهگذاران این دو نهاد میدهد که با واگذاری دو بانک سیلیکونولی و سیگنچر به شرکت بیمه سپرده فدرال، بدهی آن دسته از افرادی که تا سقف 250 هزار دلار دارند در روزهای آتی به شکل مستقیم و عدهای از سرمایهگذاران که بیش از 250هزار دلار در بانکهای مذکور سرمایهگذاری کردهاند، به صورت انتشار سهام، اوراق بهادار و... پرداخت خواهد شد. اگرچه مقامات آمریکا درصدد آرام کردن شرایط و پرداخت بدهی سرمایهگذاران هستند، اما شرایط ملتهب اقتصاد آمریکا غیرقابل انکار است و مقامات بلندپایه چون جو بایدن رئیسجمهور، جنت یلن وزیر خزانهداری و همچنین سیاستگذاران فدرال رزرو از این موضوع ابراز نگرانی کردند؛ زیرا این بانک از جمله مهمترین نهادهای خدمترسانی به حوزه رمزارزها بوده است و حدود 40 شعبه در سراسر آمریکا را به خود اختصاص میداد. تنش در بازار سهام، خزانهداری آمریکا و... سرمایهگذاران را سردرگم کرده است. برخی از تحلیلگران بر این باورند که فدرال رزرو در نشست بعدی خود سیاستهای انقباضی را متوقف خواهد کرد. اما برای تحلیل دقیقتر این موضوع باید تا زمان انتشار گزارش این نشست منتظر ماند.

چارهجویی مقامات آمریکایی

تعطیلی دو بانک مهم ایالاتمتحده از جمله «سیلیکون ولی» و «سیگنچر» در هفته گذشته واکنشهای زیادی را به همراه داشت. در این میان جو بایدن اعلام کرد: «ما از سرمایهگذاران سهام بانکها محافظت نخواهیم کرد؛ زیرا آنها آگاهانه ریسک کردند و مادامی که ریسک آنها نادرست باشد، قطعا سرمایهگذاران پول خود را از دست میدهند، چرا که سرمایهگذاری اینگونه عمل میکند.» با این حال رئیسجمهور آمریکا خطاب به مالیاتدهندگان اعلام کرد: «هیچ ضرری را متحمل نخواهید شد.» او در ادامه صحبتهای خود ادامه داد که سیستمهای بانکی ایالاتمتحده باثبات است و جای نگرانی نیست. پس از آن فدرالرزرو خطاب به سرمایهگذاران اعلام کرد که برنامه جدیدی برای حوزه بانکداری در نظر گرفته است.

در این میان قانونگذاران افزودند که سپردهگذاران بانک سیلیکونولی میتوانند از روز دوشنبه به تمام پول خود دسترسی داشته باشند. پس از آن مقامات فدرال رزرو افزودند: «امروز ما اقدامات قاطعی را برای محافظت از اقتصاد ایالاتمتحده از طریق تقویت اعتماد عمومی به سیستم بانکی خود انجام میدهیم. این گام تضمین میکند که سیستم بانکی ایالاتمتحده به اجرای نقشهای حیاتی خود در حفاظت از سپردهها و دسترسی به اعتبار برای خانوارها و کسبوکارها به شیوهای که باعث رشد اقتصادی قوی و پایدار میشود، ادامه میدهد.» بازتاب این موضوع در نشست سری این نهاد که ساعت 11:30 روز گذشته در حال برگزاری بود، قابل مشاهده است.

نتایج این جلسه که به بحران بانکی به وجود آمده و بررسی عملکرد بانکهای شکست خورده اختصاص دارد، منتشر نشده است. شواهد گویای آن است که در شرایط فعلی انتظارات برای افزایش نرخ بهره کاهش یافته است و اقتصاددانان و تحلیلگران بر خلاف نظرات خود در هفته گذشته مبنی بر تداوم سیاستهای انقباضی، انتظار توقف یا کاهش نرخ بهره را دارند. به نظر میرسد که با وقایع روزهای اخیر، بیشترین تنش را بازارهای جهانی و سرمایهگذاران این بخش متحمل خواهند شد.

بازارهای جهانی در تنش هستند؟

با توجه به عوامل مذکور و نگرانی سرمایهگذاران بازارهای ریسکی از ریزش ارزهای دیجیتال، باید گفت که بازارهای جهانی در شرایط نامطلوبی قرار دارند. شکست حوزههای خدمترسانی به بازار کریپتو، بر قیمت ارزهای دیجیتال اندکی اثرگذار بوده و سرمایهگذاران بخش بیتکوین و اتریوم را نگران کرده است. این موضوع سبب خروج برخی از سرمایهگذاران از این بخش شد. افرادی که از این حوزه خارج شدند با بررسی کوتاهمدت بازارها مبنی بر افزایش دوباره نرخ بهره و افت بازارهای جهانی از جمله طلا و بیتکوین، داراییهای خود را به بانکها منتقل میکنند. اما حتی با واگذاری سپرده بانکها به بیمه فدرال، نگرانی سرمایهگذاران خاتمه پیدا نکرد، اما این نکته را در نظر گرفتند که با توجه به صحبتهای مقامات فدرال رزرو، بایدن و یلن، بانکها موظف به پرداخت بدهیهای خود به سرمایهگذاران هستند و در شرایط فعلی کمریسکتر از بازارهای جهانی به نظر میرسند.

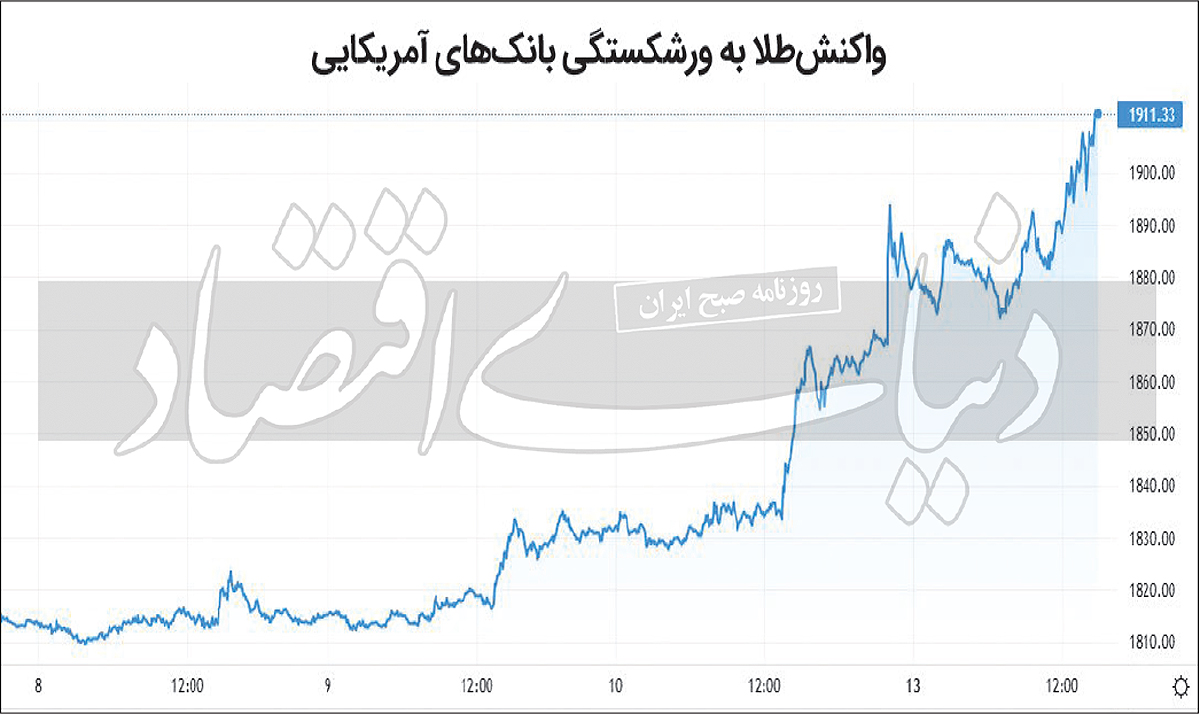

اما این دسته از سرمایهگذاران چرا با وجود روند صعودی طلا از ورود به این بازار اجتناب میکنند؟ در پاسخ به این سوال باید گفت که گرچه ورود طلا به کانال 1900 دلاری، موقعیت مطلوبی برای سرمایهگذاران این بخش به دنبال داشته است، اما این امر سیگنالهای مثبتی را به تحلیلگران نمیدهد. آن دسته از سرمایهگذارانی که قصد انتقال داراییهای خود به این بخش را دارند باید توجه داشته باشند که احتمال افزایش عملیات ضد تورمی بانک مرکزی، قوت گرفتن شاخص دلار، قربانی شدن بازار طلا در ماههای آتی و عدم ثبات این بازار وجود دارد؛ از سوی دیگر رشد بازار طلا در شرایط بحرانی از ترس بازارهای جهانی نسبت به وقوع بحران حکایت دارد. این درحالی است که در سوی دیگر، بازارهای سهام این منطقه در حال ریزش هستند و روزانه از ارزش آنها کاسته میشود.

در این میان بازدهی 2 ساله اوراق خزانهداری نیز از روز جمعه برای سومین روز متوالی با کاهش مواجه شد تا در نهایت بزرگترین افت خود از اکتبر 1987 را به ثبت برساند. این موضوع سبب شد بازدهی آن بیش از یک واحد درصد کاسته شود و به زیر 1/ 4 درصد تنزل یابد.