بازارهای نوظهور در مقابل سیاستهای پولی جهانی مقاومت کردند

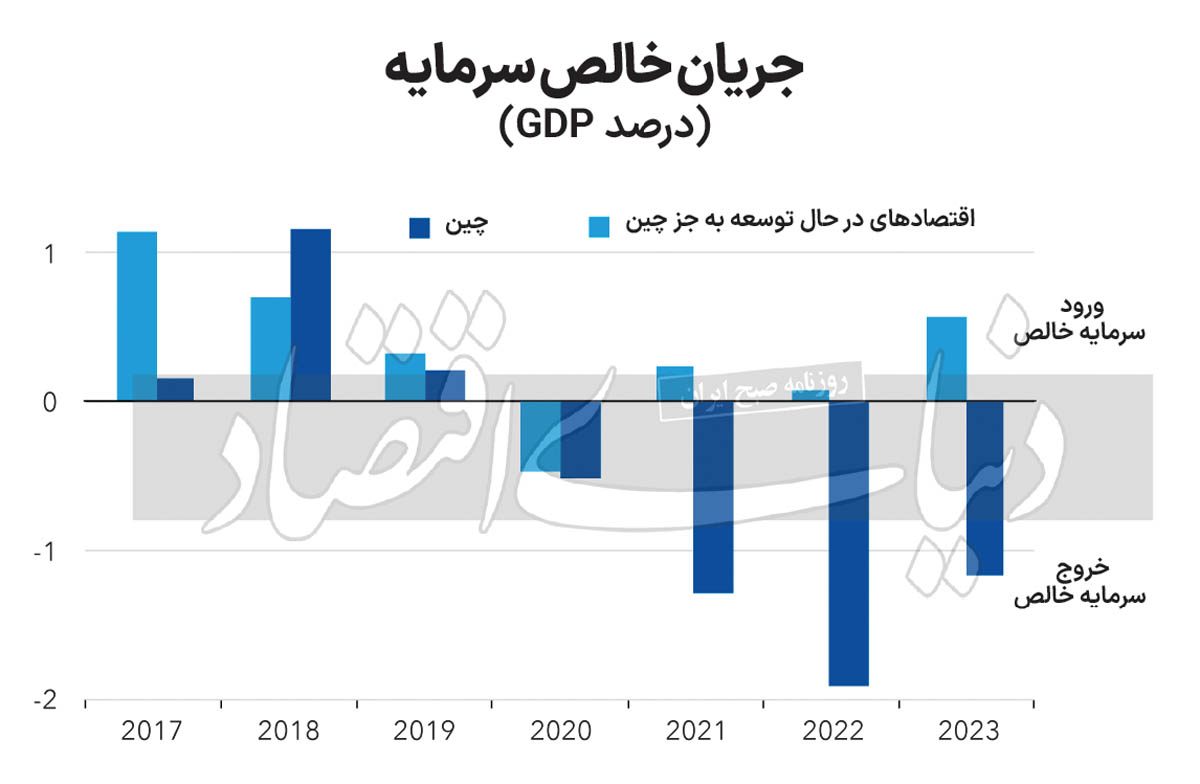

جاماندگی چین در جذب سرمایه

مالیه بینالملل یکی از مباحث کلیدی در اندازهگیری مبادلات خارجی و تراز پرداختهاست. این شاخه از علم اقتصاد، به تمام اقلامی میپردازد که باعث ورود و خروج سرمایه از مرزهای یک کشور میشوند. سرمایه میتواند از طرق مختلفی مانند صادرات، واردات، سرمایهگذاری، خرید دارایی، کمکهای بشردوستانه و سایر مبادلات تجاری و غیرتجاری، از کشوری به کشور دیگر منتقل شود. به گزارش صندوق بینالمللی پول، در هفتههای اخیر، نرخ بهره در ایالات متحده به بیشترین حد خود در ۲۰سال گذشته رسیده است. ارزش دلار نیز در برابر سایر ارزهای جهان، بهشدت تقویت شده است. با توجه به نقش قابل توجه دلار در مالیه و تجارت بینالملل و با مد نظر قرار دادن تجارب تاریخی، دلایل خوبی برای نگرانی در رابطه با بازارهای نوظهور و کشورهای درحال توسعه وجود دارد. میدانیم که انقباض پرشتاب پولی در ایالات متحده و ظهور دلار پرقدرت، میتواند منجر به فرار ناگهانی سرمایه از کشورها و وقوع بحران مالی در بازارهای نوظهور جهان شود. با این حال، بازارهای یادشده، فعلا شاهد چنین بحرانی نبودهاند.

آخرین گزارش بخش خارجی صندوق بینالمللی پول نشان میدهد که جریان سرمایه در بازارهای نوظهور، نسبت به سطح پایینی که بعد از همهگیری کووید قرار داشت، بهبود یافته است. در سال گذشته، برخلاف سیاستهای انقباضی پولی اعمالشده، جریان خالص سرمایه ورودی به بازارهای نوظهور در کشورهای درحال توسعه، به ۱۱۰میلیارد دلار افزایش یافت. به بیان دیگر، جریان خالص سرمایه ورودی به این بازارها، به اندازه 0.6درصد از تولید ناخالص داخلی آنها افزایش یافت. این رقم در بالاترین سطح خود از سال۲۰۱۸ قرار دارد.درمطالعه انجامشده، کشورهای آژانتین، بنگلادش، برزیل، شیلی، کلمبیا، کاستاریکا، گواتمالا، مجارستان، هند، اندونزی، مالزی، مکزیک، پاکستان، پرو، فیلیپین، لهستان، رومانی، روسیه، عربستان، آفریقای جنوبی، تایلند، ترکیه، اروگوئه و ویتنام بهعنوان بازارهای نوظهور در نظر گرفته شدهاند.

چین؛ قربانی اصلی سیاستهای انقباضی پولی

در طول دورههای قبلی که در جهان انقباض پولی اعمال شده است، بازارهای نوظهور شاهد کاهش جریانهای خالص ورودی در پرتفوهای پرنوسان بودهاند. با وجود سیاستهای انقباضی پولی اخیر، جریان ورودی خالص سرمایهگذاری خارجی مستقیم در این بازارها، پایدارتر بوده است. در این میان، چین یک استثنا است. این کشور شاهد خروج جریان خالص سرمایه در طی سالهای ۲۰۲۲ و ۲۰۲۳ بوده است. در سالهای یادشده، جریان ورودی خالص سرمایه گذاری مستقیم خارجی نیز، در این کشور منفی بوده است. برخی از این آمار و ارقام ممکن است نشاندهنده درآمد شرکتهای چندملیتی باشد که به کشورشان بازمیگردند. همچنین، ممکن است این ارقام حاکی از تغییر انتظارات درباره رشد چین و چندپارگی جغرافیای اقتصادی در جهان باشند.پیش از این، چین بهعنوان مقصد خوبی برای سرمایهگذاریهای خارجی شناخته میشد؛ اما اکنون، تنشهای ژئوپلیتیک با ایالات متحده، رکود در بازار املاک و مستغلات و سیاستهای سختگیرانه دولت نسبت به شرکتها باعث شده است که بسیاری از سرمایهگذاران از بازارهای چین اجتناب کنند. از سوی دیگر گسترش بازارهای سرمایه غیرچینی از جمله هند، کرهجنوبی و تایوان فرصت مناسبی را در پیش پای سرمایهگذاران قرار داده است.

درواقع، اینکه بیشتر بازارهای نوظهور در بحبوحه انقباضات پولی جهانی، مقاومت نشان دادهاند تا حدی بهخاطر بنیادهای قویتر در این بازارهاست. اکنون بسیاری از کشورها، از چارچوبهای سیاستی پولی و مالی قوی و همچنین بهکارگیری موثرتر سیاستها و ابزارهای مربوطه بهره میبرند تا بتوانند ضمن افزایش کارآیی بازار، ثبات بازار را نیز حفظ کنند.

اما این تنها بخشی از ماجرا است؛ چراکه روندهای موجود در جریان خالص ورودی روی کاهش جریان سرمایه ناخالص جهانی سرپوش میگذارند. چیزی که بهطور همزمان باعث کاهش جریان ناخالص ورودی و جریان خروجی ناخالص میشود. این به این معناست که خرید دارایی توسط خارجیها و همچنین، خرید داراییهای خارجی توسط افراد داخل کشورها، کاهش یافته است. در سالهای ۲۰۲۲ و ۲۰۲۳ جریان ورودی ناخالص جهان، نسبت به سالهای ۲۰۱۷ تا ۲۰۱۹ و مطابق با سرمایه خروجی ناخالص جهان، از 5.8درصد به 4.4درصد از تولید ناخالص جهانی رسید. به بیان دیگر، جریان ورودی ناخالص جهان، از 4.5تریلیون دلار به 4.2تریلیون دلار کاهش یافت.

سود آمریکا از دلارهای پرقدرت

کاهش جریان ناخالص سرمایه در جهان، تفاوت بزرگی را که در بین کشورهای جهان وجود دارد، پنهان میکند. این در حالی است که ایالات متحده ۴۱درصد از ورودی سرمایه ناخالص جهانی را به خود اختصاص داده است؛ این رقم، تقریبا دوبرابر سهم ۲۳درصدی این کشور در سالهای ۲۰۱۷ تا ۲۰۱۹ است. جریان خروجی سرمایه نیز در این کشور بهطور مشابه افزایش یافته که از ۱۴درصد به ۲۱درصد از خروجی ناخالص جهانی رسیده است.

در همین حال، جریانهای ناخالص جهانی خروجی و ورودی در چین، بهطور قابل ملاحظهای در دوره مذکور، کاهش یافته و حتی کاهش شدیدتری در جریانهای ناخالص در مراکز مالی دنیا مشاهده شده است. این موضوع میتواند نشاندهنده افزایش چندپارگی مالی در دنیا باشد. از سوی دیگر، میتواند تا حدی منعکسکننده کاهش برخی از استراتژیهای مالیاتی یا نظارتی توسط شرکتهای بزرگ چند ملیتی در مراکز مالی دنیا باشد؛ چراکه سهم این شرکتها از جریانهای جهانی بهشدت کاهش یافته است. همزمان با کاهش جریانهای جهانی، بازارهای نوظهور باید بهکارگیری راهبردهای تقویتکننده را در چارچوبهای اقتصاد کلان، سیاستهای موثرتر و نهادهای قویتری افزایش دهند؛ زیرا این راهبردها به آنها کمک میکند تا از چشمانداز نرخهای بهره بالاتر و طولانیتر در ایالات متحده استفاده کنند.

همچنین، این کشورها ابزارهای متنوعی در اختیار دارند تا با تنشهای ناشی از نوسانات جریان سرمایه مقابله کنند. «چارچوب سیاست یکپارچه» صندوق بینالمللی پول، میتواند به کشورها در چینش بهترین ترکیب سیاستی ممکن کمک کند. این چارچوب سیاستی، همچنین میتواند در گذار از دورههایی که دلار پرقدرت است، به کشورها کمک کند. «چارچوب سیاست یکپارچه» که در طول سالهای اخیر توسط کارشناسان صندوق بینالمللی پول تدوین شده است، شامل توصیههای سیاستی به کشورهای در حال توسعه است و برای ایمن کردن این کشورها از شوکهای اقتصادی بینالمللی ایجاد شده است.