«دنیایاقتصاد» نتیجه نظرسنجی مردادماه را بررسی کرد

بورس؛ از پیشبینی تا واقعیت

در این نظرسنجی، تنها 24درصد از کارشناسان بازار سرمایه بر این عقیده بودند که شاخص کل بورس احتمالا روزهای مثبتی را تجربه کند و 38درصد از فعالان بازار روزهای منفی را برای بورس تهران متصور بودند. نزدیک به نیمی از کارشناسان، یعنی 48درصد نیز پیشبینی کرده بودند که روزهای متعادلی پیشروی بازار باشد. شاخص کل هموزن اما شرایط متفاوتی داشت.44درصد از فعالان بازار، بر این عقیده بودند که شاخص کل هموزن روندی مثبت خواهد داشت، 45درصد نیز روندی متعادل را برای این نماگر متصور بودند. 19درصد نیز روزهای سرخی را برای شاخص هموزن پیشبینی کرده بودند. اما واقعیت معاملات نشان میدهد که شاخص کل در مردادماه بازدهی منفی 3/ 2درصدی و شاخص هموزن بازدهی منفی 2/ 5درصدی را به ثبت رسانده است. تمایلات بازاریها نیز نشان میداد که احتمالا بازار به استقبال سهام ریالی بزرگ و کوچک خواهد رفت. در این نظرسنجی در خصوص صنایع پیشرو نیز نظرخواهی شده بود. هرچند به دلیل شرایط بازار و کاهش شدید سطح اعتماد ممکن است، واقعیت با آنچه پیشبینی میشد، اندکی متفاوت باشد. دلیل این امر نیز عدمپیشبینیپذیری بازار به دلیل فقدانثبات رویه در تصمیمگیریها در سطح کلان است. دلیل دیگر، تحولات بازارهای جهانی است که موجب شده است بازدهی دلاریها از ریالیها پیشی بگیرد.

آنچه تحلیلگران متصور بودند

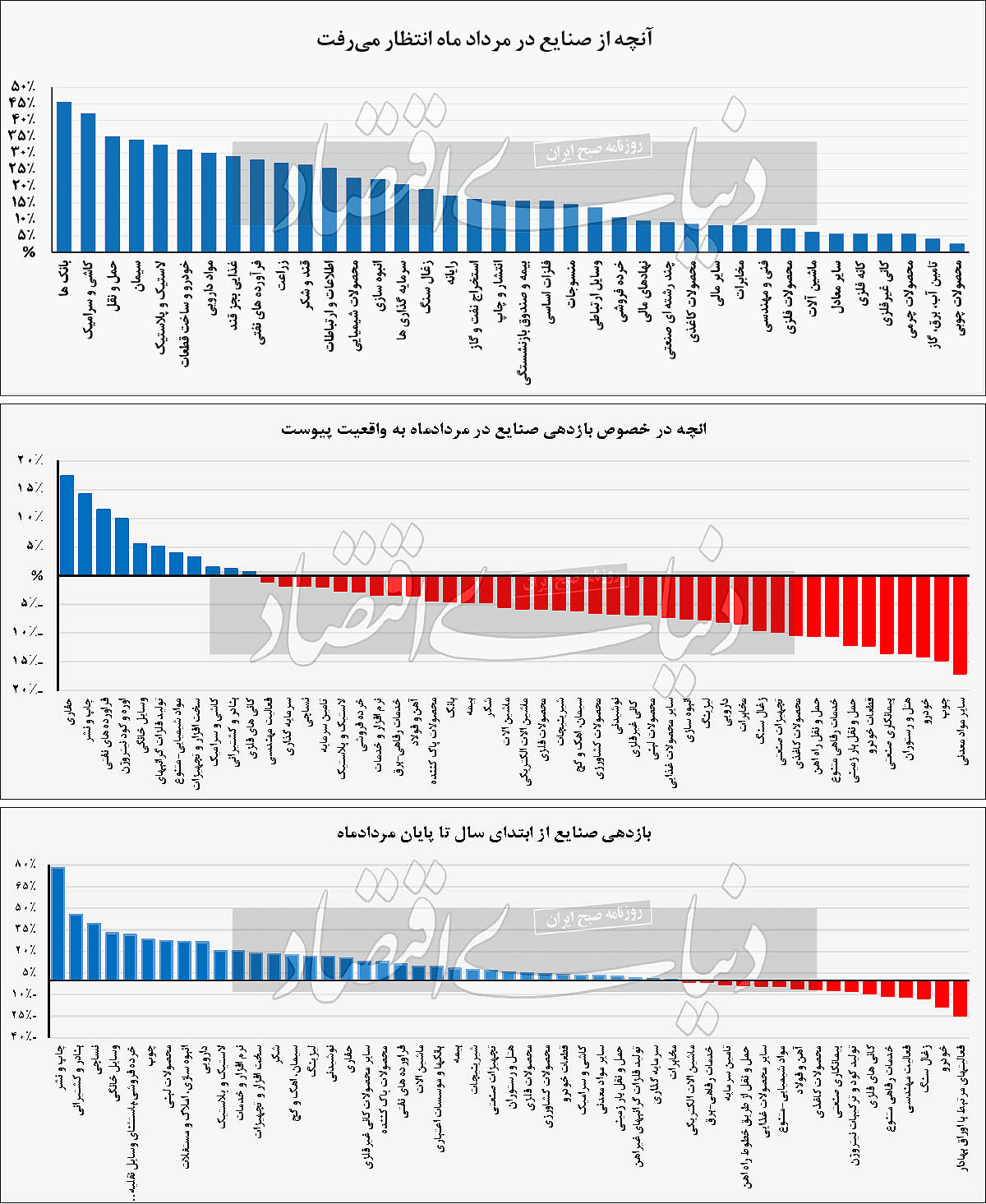

با توجه به اینکه تمایل بازار به سهام ریالی در اوایل مرداد افزایش یافته بود و با در نظر گرفتن افزایش دخالتهای دولت در بازار سرمایه و احتمال سربلندی ریالیها در این ورطه، این پیشبینی دور از انتظار نبود که ریالیها در کانون توجهات قرار بگیرند. بر همین اساس، نظرسنجیها نشان میدهد که بازار برای احتمال رشد شاخص هموزن، اهمیت ویژهای قائل بوده و روزهای سبزی را برای کلیت سهام ریالی متصور بود. نظرسنجیها در خصوص صنایع پیشرو نیز نشان میداد که احتمالا گروه بانک و موسسات اعتباری در صدر بازدهی صنایع قرار گیرد و پس از آن کاشی و سرامیک در جایگاه دوم باشد. فعالان بازار بر این عقیده بودند که پس از کاشی و سرامیک، گروههای حملونقل، سیمان، لاستیک و پلاستیک، خودرو و ساخت قطعات و مواد دارویی در جایگاههای بعدی قرار خواهند گرفت.

پس از موارد مذکور نیز عمدتا صنایع ریالی به چشم میخورد و جالبتر آنکه گروه فرآوردههای نفتی نیز جزو 10صنعت برتری بود که فعالان بازار به آنها توجه ویژهای داشتند. همانطور که اشاره شد، دلیل انتخاب این صنایع احتمالا ریسک پایین آنها نسبت به شرکتهای بزرگی است که دولت در آنها مداخلات شدیدی دارد. علاوه بر این، رشد کرکاسپردها نیز چشمانداز مثبتی را برای صنایع بورسی در مردادماه ترسیم کرده بود. معاملات روزهای ابتدایی مردادماه در بازارهای جهانی نیز حاکی از آن بود که قیمتها به کف چند ماه اخیر خود رسیده و پس از آن با افزایش تقاضا برای نفت و احتمال خروج از شرایط رکود به دلیل لحن روسای بانک مرکزی و کاهش سیاستهای انقباضی، شرایط برای رشد کامودیتیها بهخصوص اوره و متانول فراهم شد؛ به طوری که قیمت اوره به بالای 400دلار، قیمت متانول به بالای 250دلار و قیمت شمش بیلت به حدود 460دلار به ازای هر تن رسید. با وجود احتمال رشد بازارهای جهانی، عمده تحلیلگران بر این عقیده بودند که صنایع بزرگ به دلیل افزایش دخالتهای دولتی شرایط مساعدی را تجربه نمیکنند. اما آمارها نشان میدهد، بازارها به گونه دیگری عمل کردهاند. برخی از پیشبینی کارشناسان تا حدودی عملی شده و برخی از آنها برخلاف تصورات به واقعیت پیوسته است.

واقعیت چگونه رقم خورد؟

آمار معاملات صنایع و شاخص فرآوردههای نفتی نشان میدهد که صنعت حفاری با ثبت بازدهی 17درصدی در صدر بازدهی ماهانه در مردادماه سالجاری قرار دارد. پس از حفاری، صنعت چاپ و نشر مانند ماههای گذشته بازدهی بالایی را ثبت کرده و در جایگاه دوم قرار دارد. پس از چاپ و نشر، فرآوردههای نفتی موفق شده است با ثبت بازدهی 11درصدی شرایط مطلوبی را تجربه کند. صنعت تولید اوره نیز موفق شده است با ثبت بازدهی 10درصدی در جایگاه چهارم جدول رتبهبندی بازدهی ماهانه صنایع قرار گیرد. این چهار صنعت که بازدهی بالای 10درصد را به ثبت رساندهاند، عملا برخلاف انتظار سرمایهگذاران بوده و صنایعی با رشد همراه شدهاند که با دلار رابطه مستقیمی دارند. رشد شاخص فرآوردههای نفتی را میتوان به رشد کرکاسپردها نسبت داد و پیشبینی میشود، تابستان این صنعت داغتر از بهار باشد. همچنین رشد قیمت اوره جهانی به بالای 400دلار سبب شده است تا صنعت اوره شرایط مناسبی داشته باشد. اما باید منتظر گزارشهای ماهانه این صنعت بود و نرخهای دلاری فروش را مورد بررسی قرار داد؛ چرا که اگر با قیمتهای واقعی فروش این صنعت صورت نگرفته باشد، احتمالا صنعت اوره با واکنش منفی تحلیلگران مواجه خواهد شد. پس از صنایع مذکور، صنعت لوازمخانگی، تولید فلزات گرانبها نظیر مس و آلومینیوم و طلا، صنعت مواد شیمیایی که شامل متانول و سایر پتروشیمیهاست، صنعت سختافزار و تجهیزات، کاشی و سرامیک و بنادر و کشتیرانی و کانیهای فلزی شامل سنگآهنیها و معادن آنها بازدهی بالای یکدرصد را به ثبت رساندهاند.

همانطور که اشاره شد، صنایع دلاری شرایط بسیار خوبی را تجربه کردهاند که دلیل عمده آن نیز رشد قیمتهای پتروشیمی در بازارهای جهانی ناشی از رشد قیمت جهانی نفت بود. کاشی و سرامیک نیز که انتظار میرفت بازدهی بهتری را به ثبت برساند، اکنون پایینتر از انتظارات عمل کرده است. اما با افزایش تقاضا در صنعت کاشی و سرامیک و احتمالا در صنعت لوازمخانگی بهخصوص پارسخزر و بوتان، انتظار میرود، گزارشهای خوبی در انتظار این صنعت باشد. برخلاف تصورات، صنایع لاستیک و پلاستیک، مواد دارویی و سیمان موفق نشدند بازدهی بالایی را نصیب سهامداران خود کنند؛ به طوری که صنعت لاستیک و پلاستیک با افت 3درصدی و صنعت سیمان با افت 6درصدی در جایگاه مناسبی به لحاظ بازدهی قرار ندارند. داروییها نیز که در ماههای گذشته عملکرد خوبی را به ثبت رسانده بودند، در مردادماه موفق به برآورده کردن انتظارات بازار نشدند. صنعت خودرو که بعضا با حواشی بسیاری همراه شد و اخبار مثبتی نیز از این صنعت به گوش میرسید، جزو پایینترین بازدهیها قرار داشت و سهامداران خودرویی و قطعهساز در مردادماه حدود 12تا 14درصد در زیان قرار داشتند.

همانطور که انتظار میرفت، گزارشهای تیرماه گزارشهای بسیار ضعیفی بودند و سطح درآمدها نسبت به خردادماه روندی کاهشی به خود گرفته بود. دلیل آن نیز افت سطح انرژی و افت سطح تولید در تیرماه بود. اما با تحولات مثبتی که در بازارهای جهانی رخ داد و نفت 80دلاری را تا 87دلار کشاند، محصولات نفتی و پتروشیمی را با رشد قیمت بالایی همراه کرد و واقعیت معکوس آن چیزی شد که انتظار میرفت؛ به طوری که اکنون صنایع دلاری در صدر بازدهی ماهانه قرار دارند و موفق شدهاند پس از رشدهای ابتدایی سال، پس از مدتها ریزش، به بازار خودی نشان دهند. بر همین اساس انتظار میرود با بهبود سطح تولیدات در مردادماه، نرخ فروش برخی از صنایع بهخصوص صنایع دلاری مانند پتروشیمی و پالایشی بهبود یابد. اما گزارشهای مردادماه میتواند سطح انتظارات را کاهش داده یا تقویت کند. اگر برخلاف تصورات بازار نرخهای فروش بر قیمتهای جهانی و رشد آن منطبق نباشد، بازار با واکنش منفی فعالان همراه خواهد بود. همچنین ریسکهای سسیستماتیک داخلی، کاهش سطح اعتماد عمومی و عدمتعیینتکلیف صنایع و شرایط سیاست خارجی و همچنین ریسکهای خارجی نظیر ریسک بازارهای جهانی سبب شده است تا واقعیتها با تصورات تفاوت بسیاری داشته باشد.

آنچه در این پنجماه گذشت

بررسیها از آمار معاملات پنجماه اخیر صنایع نشان میدهد که صنعت چاپ و نشر موفق شده است با ثبت بازدهی 78درصدی در صدر بازدهیها قرار گیرد. پس از آن صنایع مهمی نظیر لوازمخانگی، دارویی، شکر، سیمان، شویندهها و فرآوردههای نفتی و کاشی و سرامیک بهتر از شاخص کل عمل کرده و بازدهی بالای 3درصد را به ثبت رساندهاند. آنچه مهم است، این است که همچنان صنایع ریالی به دلیل کاهش ریسک، در صدر بازدهی 5ماهه قرار دارند؛ اما اگر تحولات بازارهای جهانی ادامهدار بوده و رویای نفت 100دلاری محقق شود، صنایع دلاری در کوتاهمدت میتوانند شرایط بهتری را تجربه کنند. اما این به شرط آن است که دولت نیز سطح دخالتها را کاهش دهد.

سودهای شیرین آپشن نصیب چه کسانی شد؟

با ریزش نماگر اصلی بازار به محدوده بسیار پایین قیمتی، بازار آپشن نیز سودهای خوبی را نصیب خالیفروشها کرد. این در حالی است که ارزش معاملات قراردادهای اختیار معامله روند کاهشی را در پیش گرفته بودند. به دنبال تحولات بازار خودرو و ریزشهای شدید قیمت سهام خودروییها، قراردادهای آپشن نیز برای فروشندگان آن سودهای شیرینی به همراه داشت؛ به طوری که پرمعاملهترین قرارداد آپشن خودرویی، یعنی «ضخود8018»، بازدهی 23درصدی و «ضسپا6005» به عنوان پرمعاملهترین قرارداد سایپا، بازدهی 46درصدی را در یکماه اخیر به همراه داشته است. در پی معاملات شستا نیز «ضستا6004»در مردادماه بازدهی 15درصدی را به ثبت رساند. اهرم نیز با قرارداد آپشن «ضهرم1219» بازدهی 17درصدی را نصیب فروشندگان کرد.