یک چهارم دارایی بانکها، منجمد و غیرمولد است

دارایی منجمد بانکها؛ چند همت؟

سنجش ناترازی نظام بانکی

کاهش ناترازی بانکها همواره یکی از اهداف مهم در نظام بانکی ایران بوده که سیاستگذار در برنامه هفتم توسعه نیز بر لزوم اجرای آن تاکید کرده است. در همین راستا بررسی داراییهای غیرمولد و منجمد بانکها برای اجرای این سیاست حائز اهمیت است. تسهیلات غیرجاری، مطالبات از دولت، وثایق تملیکی و سرمایهگذاریهای بلندمدت و غیربانکی از جمله داراییهای منجمد شبکه بانکی محسوب میشوند. بررسیها نشان میدهد میزان داراییهای منجمد شبکه بانکی به حدود 2000هزار میلیاردتومان میرسد که تقریبا یکچهارم یا 26.5درصد از کل داراییهای بانکهای مورد بررسی را تشکیل میدهد.

یکی از اهداف کمی اصلاح نظام بانکی در لایحه برنامه هفتم توسعه، کاهش ناترازی بانکها به میزان 20درصد است. بر اساس مفاد همین لایحه، بانک مرکزی موظف به ارزیابی کیفیت دارایی بانکها و موسسات اعتباری غیربانکی به هزینه خود بانک و موسسه مربوطه به عنوان پیشنیاز طبقهبندی بانکها به سه طبقه سالم، قابل احیا و غیرقابل احیا خواهد بود. سازوکار اجرایی و دستورالعمل ارزیابی کیفیت دارایی موسسات اعتباری نیز ظرف شش ماه پس از ابلاغ برنامه، باید توسط بانک مرکزی تهیه و در شورای پول و اعتبار مصوب و ابلاغ شود. در این راستا بانک مرکزی مجاز به استفاده از تمام روشهای ممکن از جمله تاسیس شرکت ارزشیابی داراییها خواهد بود.

بنابراین موضوع کاهش ناترازی شبکه بانکی و به طور مشخص ناترازی ترازنامه (دارایی-بدهی)، یکی از موارد حائز اهمیت بوده که خوشبختانه در لایحه برنامه هفتم توسعه دیده شده است. نحوه تهیه گزارش ارزیابی کیفیت داراییها برای یک بانک و راهبردهای آن، موضوعی مفصل و تخصصی است که موضوع این یادداشت نیست. در این نوشته، تلاش خواهد شد تا با استفاده از ارقام صورتهای مالی بانکهایی که در سامانه کدال افشا میشوند، برآوردی ساده و تقریبی از حجم داراییهای منجمد و غیرمولد شبکه بانکی انجام گیرد تا بهصورت خوشبینانه و بر اساس ارزشهای دفتری به تخمینی از حجم ناترازی دارایی-بدهی شبکه بانکی برسیم. در این راستا لازم است تا ابتدا با سرفصلهای محتمل داراییهای منجمد و غیرمولد شبکه بانکی آشنا شویم.

بهطور کلی و به زبان ساده میتوان داراییهای منجمد و غیرمولد شبکه بانکی را، آن دسته از داراییها اطلاق کنیم که قابلیت درآمدزایی یا به طور دقیقتر درآمدزایی در چرخه فعالیتهای اصلی بانک را نداشته باشد. دسته دیگری از داراییها تحت عنوان دارایی موهومی نیز در ترازنامه برخی از بانکها وجود دارد که بیش از ارزش منصفانه آن در دفاتر بانک شناسایی میشوند و بدون تهیه گزارش ارزیابی کیفیت دارایی (AQR) نگارنده قادر به برآورد آن نیست. در ادامه به بررسی طبقات داراییهای منجمد و غیرمولد شبکه بانکی پرداخته میشود. با این توضیح که مبنای محاسبات و ارقام ارائه شده، صورتهای مالی بانکهایی است که صورتهای مالی آنها در سامانه کدال منتشر میشود. بنابراین این اعداد لزوما قابل تعمیم به کل شبکه نیست، هرچند که عمده بانکها را شامل میشود.

تسهیلات غیرجاری

مهمترین قلم داراییهای منجمد شبکه بانکی، تسهیلات غیرجاری است. تسهیلات غیرجاری به آن دسته از تسهیلات اعطایی بانکها اطلاق میشود که بیش از دوماه از تاریخ پرداخت آخرین قسط آن گذشته باشد. بر اساس گزارش بانک مرکزی، در پایان سال 1401، بیش از 420 همت از تسهیلات شبکه بانکی غیرجاری محسوب میشود. بیش از 65درصد این عدد در دسته مطالبات مشکوکالوصول قرار میگیرد، به این معنا که از آخرین قسط پرداختشده آنها بیش از 18 ماه میگذرد و طبیعتا احتمال بازپرداخت آن به کمترین سطح خود رسیده است. نکته قابلتوجه آن است که این عدد بیش از 1.7 برابر کل سرمایه شبکه بانکی است. در واقع سرمایه بانکها که باید بهعنوان یک سپر برای جذب زیان بانک و جلوگیری از انتقال آن به سپردهگذاران عمل کند، حتی کفاف سوختشدن مطالبات غیرجاری شبکه بانکی را نیز نمیدهد. این درحالی است که بخش قابلتوجهی از تسهیلاتی که در عمل غیرجاری محسوب میشوند به دلیل استمهال، در طبقه جاری قرار میگیرند و بدون تهیه گزارش ارزیابی کیفیت داراییها، نمیتوان برآورد دقیقی از آن ارائه کرد.

مطالبات از دولت

یکی دیگر از اقلام مهم داراییهای منجمد، مطالبات بانکها از دولت است. با رجوع به صورتهای مالی بانکهایی که صورتهای مالی آنها افشا میشود و همینطور گزارشهای وزارت اقتصاد درمییابیم که اختلافنظر در مورد این قلم قابلتوجه است. با درنظرگرفتن صورتهای مالی حسابرسیشده بانکها توسط موسسات حسابرسی مختلف و از جمله سازمان حسابرسی، مطالبات بانکهای مورد بررسی از دولت صرفا بابت تسهیلات تبصرهای و تقبل ناترازی بانکهای ناسالم توسط دولت، بیش از 340 همت برآورد میشود. این عدد نیز به تنهایی معادل 1.4 برابر کل حساب سرمایه شبکه بانکی است.

وثایق تملیکی

بانکها زمانی که اعتبارگیرندگان در بازپرداخت تعهدات خود نکول میکنند، به شرط وجود وثیقه مناسب بابت آن اعتبار یا تسهیلات اعطایی، به سراغ تملیک آن میروند. وثایق تملیکی میتواند ملک، زمین، کارخانه یا امثال آن باشد. داراییهایی که لزوما سهلالبیع برای واگذاری نیستند. در حال حاضر وثایق تملیکی بانکهای مورد بررسی بیش از 110 همت برآورد میشود. این عدد معادل 39درصد حقوق صاحبان سهام همه بانکهای شبکه است.

سرمایهگذاریهای بلندمدت و غیربانکی

بر اساس قانون رفع موانع تولید و متعاقب آن دستورالعمل سرمایهگذاری در اوراق بهادار بانک مرکزی، بانکها مجاز به سرمایهگذاری در عملیات غیربانکی نیستند. بهنظر میرسد قرار دادن این قلم در زمره داراییهای منجمد شبکه بانکی با تردید همراه باشد چراکه باتوجه به زیانده بودن عملیات اصلی بانکها در برخی از سالهای اخیر باتوجه به نرخ بهره دستوری، آنچه باعث کاهش زیان دوره و حتی سود بانکها میشده، سود ناشی از همین سرمایهگذاریها بوده است. از طرفی بانکها، سرمایهگذاریهای بلندمدتی نیز انجام دادهاند که فارغ از بانکی یا غیربانکی بودن و سودده یا زیانده بودن آنها، باتوجه به نقدشوندگی بسیار پایین و عدمامکان فروش سریع در مواقع بحران، میتوانند به شکلی در دسته داراییهای منجمد شبکه بانکی قرار گیرند. سرمایهگذاریهای بلندمدت بانکهای مورد بررسی در پایان سال 1401، بیش از 300 همت بوده است. این عدد نیز قدری بیشتر از کل حساب سرمایه شبکه بانکی است.

مطالبات از شرکتهای فرعی و وابسته

بانکها علاوه بر تسهیلاتی که به شرکتهای فرعی و وابسته خود اعطا میکنند، مطالباتی نیز بابت موارد مختلف از ایشان دارند. جمع مطالبات بانکهای مورد بررسی از شرکتهای تابعه کمتر از 100 همت است و برآورد میشود که کمتر از نیمی از آن منجمد باشد. با این حال با در نظر گرفتن رقم 100 همتی، این عدد معادل 40درصد حساب سرمایه شبکه بانکی است.

سایر اقلام (داراییهای غیرمولد)

به جز مواردی که اشاره شد، برخی دیگر از اقلام در ترازنامه بانک هستند که به سختی میتوان آنها را منجمد قلمداد کرد اما لزوما نیز در چرخه عملیات اصلی درآمدزایی بانک موثر نیستند. برای مثال داراییهای ثابت از جمله مواردی است که میتواند به نوعی دارایی غیرمولد درنظر گرفته شود. شبکه شعب بانک عمده بخش داراییهای ثابت بانکها را تشکیل میدهد. باتوجه به تعدد قابلتوجه شعب بانکها و زیانده بودن بسیاری از آنها و همینطور شکلگیری بانکداری دیجیتال، شاید بتوان بخشی از مبالغ داراییهای ثابت را در دسته داراییهای غیرمولد قرار داد. دو طبقه دارایی با عنوان سایر دریافتنیها و سایر داراییها نیز در ترازنامه بانکها با ویژگی مشابه وجود دارد که به نوعی اگر منجمد نیز نباشند، میتوانند به عنوان دارایی غیرمولد شناخته شوند.

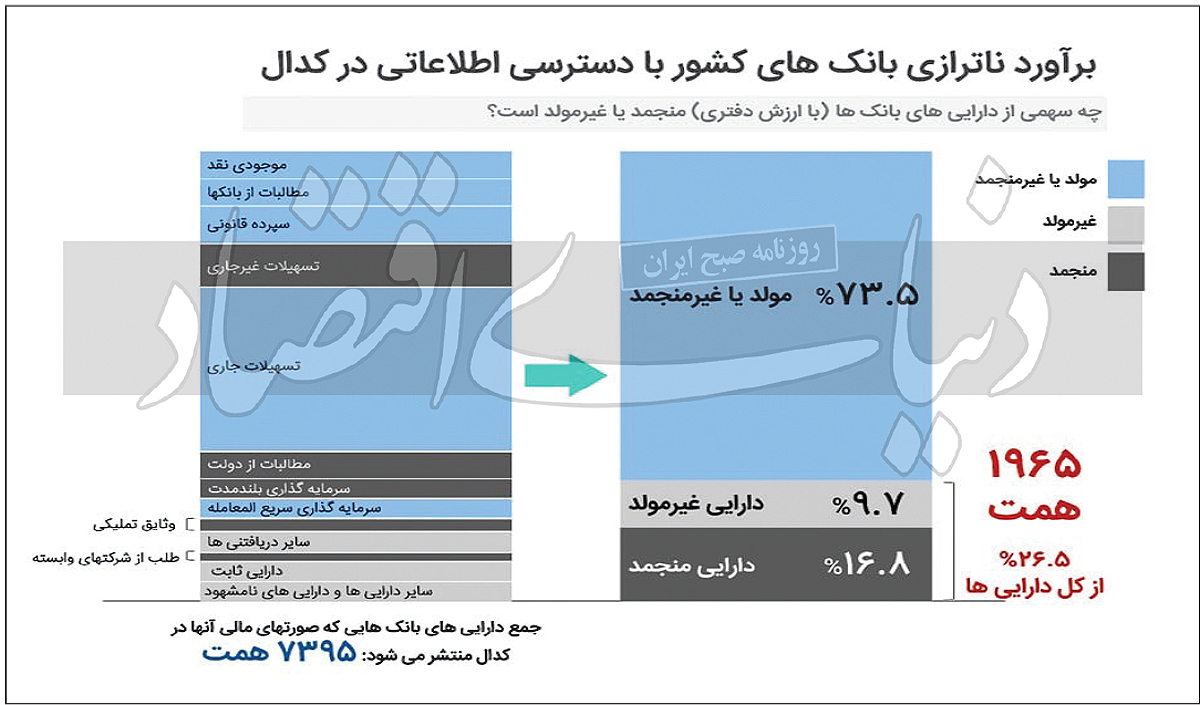

برای جمعبندی و با درنظر گرفتن ارزشهای دفتری بانکهایی که صورتهای مالی آنها در کدال منتشر میشود و بدون رعایت الزامات گزارش ارزیابی کیفیت داراییها، در حالت خوشبینانه، حدود 1250 همت از داراییهای این بانکها را میتوان در دسته منجمد قرار داد. این عدد بیش از 5.2 برابر حقوق صاحبان سرمایه بانکهای کشور است. با درنظر گرفتن داراییهای غیرمولد، این عدد به مرز 2000 همت نیز بالغ میشود. این عدد 26.5درصد از کل داراییهای بانکهای مورد بررسی را تشکیل میدهد که به وضوح میزان قابلتوجهی محسوب میشود.

در شکل، خلاصهای از وضعیت داراییهای بانکهای مورد بررسی ارائه شده است.

درگذشته موارد متعددی وجود داشته است که درنتیجه تعلل در عدمحلوفصل ناترازی دارایی-بدهی یک بانک یا موسسه اعتباری، درنهایت به دلیل سرایت بحران به همه شبکه بانکی، دولت این ناترازی را تقبل کرده که خود تبعات زیانباری در اقتصاد کشور داشته است. اساسا هدف برنامه هفتم از تهیه گزارش ارزیابی کیفیت داراییها نیز صرفا محاسبه سرجمع ناترازی شبکه بانکی نیست، بلکه این امر گام اول و بهعبارتی پیشنیاز اصلاح نظام بانکی خواهد بود و پس از آن از طریق تاسیس شرکت مدیریت داراییها (AMC) و سایر راهبردهای برنامه گزیر، و البته پیش از بحرانیشدن وضعیت یک بانک، داراییهای منجمد، غیرمولد و موهومی آن تعیین تکلیف میشود. نحوه برخورد با هرکدام از طبقات داراییهای مذکور، خود موضوع مفصلی است که در آینده مورد بررسی قرار خواهد گرفت.

* تحلیلگر بانکی