در این مطلب میخوانید:

- عرضه اولیه چیست؟

- نگاه دقیقتر در مفهوم عرضه اولیه

- خرید عرضه اولیه به روش بوک بیلدینگ چیست؟

- نکات مهم در روش بوکبیلدینگ

- در عرضه اولیه شرکت کنیم یا نه؟

- خرید عرضه اولیه بهصورت خودکار

- خرید عرضه اولیه بدون نقدینگی

- موج اول و دوم رشد قیمتی در عرضه اولیه

- بهترین زمان برای عرضه اولیه سهام

- عرضههای اولیه در سال 98

عرضه اولیه چیست؟

دنیای بورس | یکی از جذاب ترین رویدادهای بازار سرمایه عرضه های اولیه است. امری که در اکثر مواقع سود مناسبی را نصیب سرمایهگذاران میکند و به عنوان مهمترین رویداد بورس مطرح میشود. در این نوشتار قصد داریم تا نحوه خرید سهام در نخستین روز عرضه، زمان مناسب برای فروش آن ، خرید عرضه اولیه بهصورت خودکار و بدون نقدینگی را مورد بررسی قرار دهیم. همچنین نگاهی به عرضههای اولیه صورت گرفته در سال 98داشته باشیم.

دیروز خواندیم: کارگزاری چیست؟ کارگزاران بورسی چه وظایفی دارند؟

نگاهی دقیقتر به مفهوم عرضه اولیه

عرضه اولیه به زبان ساده یعنی اینکه خرید سهام یک شرکتی که قرار است برای اولین بار در بورس و یا فرابورس عرضه شود. به عبارت دیگر، در عرضه اولیه، سهام یک شرکت برای بار اول در بازار سهام توسط عموم قابل خریداری خواهد بود.

در حال حاضر خرید سهام در عرضههای اولیه به روش بوکبیلدینگ (ثبت سفارش دفتری) است. این در حالی است که تا قبل از زمستان سال 95 شاهد عرضههای اولیه به روش حراج بودیم. این روش برخی ناعدالتیها در تخصیص سهام به عموم سرمایهگذاران را به دنبال داشت. بهطوریکه همیشه انتقاد سرمایهگذاران از روش مزبور در تمامی عرضههای اولیه مشاهده میشد. در نهایت سیاستگذاران بازار سرمایه به تدبیر برای بکارگیری روشهای دیگر در عرضه افتادند که سرانجام روش ثبت سفارش دفتری را برگزیدند.

خرید عرضه اولیه به روش بوک بیلدینگ چیست؟

در حال حاضر سهامداران برای ارسال سفارش خرید عرضه اولیه در بازار بورس و فرابورس، روش بوک بیلدینگ است. در روش ارسال سفارش به شیوه بوک بیلدینگ، سفارشات بر روی یک نماد در بازه زمانی مشخصی که توسط سازمان بورس از پیش اطلاعرسانی شده ، دریافت میشود. بر این اساس سهامداران فرصت دارند تا طی چند ساعت و بدون هیچگونه اولویت زمانی سفارش خود را ثبت کنند.

در روش بوک بیلدینگ بهجای تعیین یک قیمت مشخص، یک بازه قیمتی دارای بالاترین و پایینترین آستانه قیمتی اعلام میشود. همچنین در این روش حجم یا حداکثر تعداد سهامی که هر فرد میتواند دریافت کند نیز از طریق اطلاعرسانیهای سازمان بورس اعلام میشود. پس از اتمام مهلت سفارش گیری نیز تعداد سهم هر کد بورسی مشخص میشود که این تعداد بر اساس کل افرادی است که در مهلت مقرر سفارش خود را ثبت کردهاند.

نکات مهم در روش بوکبیلدینگ

در حال حاضر عرضههای اولیه در بازار سهام به روش بوک بیلدینگ است. در این راستا باید به چند نکته توجه داشت:

- سهامداران برای ارسال سفارش حداقل ۲ ساعت وقت دارند.

- قیمت خرید بهصورت یک بازه قیمتی اعلام میشود. در این میان کف و سقف این بازه قیمتی مشخص است. البته باید عنوان کرد که اولویت با سفارشهایی خواهد بود که روی سقف قیمتی قرار داده شده باشد.

- حجم قابلخرید برای هر کد و در واقع سقف این خرید از سوی ناظر بازار اعلام میشود.

- اختصاص سهم به سهامداران و هر کد معاملاتی پس از اتمام زمان سفارش گیری آغاز خواهد شد.

هفته گذشته خواندیم: صف خرید و صف فروش سهام چیست؟

در عرضه اولیه شرکت کنیم یا نه؟

یکی دیگر از سوالهایی که بسیاری از سهامداران پاسخ دقیقی برای آن ندارند این است که آیا اصلا در عرضه اولیه شرکت کنند یا خیر؟

در این راستا باید پاسخ داد که بر خلاف خیلی از سهمها که تحلیل اهمیت زیادی در خرید و فروشها دارد، در عرضههای اولیه این معیار چندان مورد توجه قرار نمیگیرد. به عبارت دقیقتر در عرضههای اولیه فراتر از اینکه سود شرکت چه میزان است و یا اینکه آیا شرکت ارزنده است یا نه، انتظارات بازار نقش مهمی دارد. در واقع این انتظارات نقش بسیار مهمی در موفقیت عرضههای اولیه و مشارکت فعالان در این زمینه دارد.

در این راستا بعضا نظر سنجیهایی در کانالهای مختلف بورسی قبل از عرضه سهم در خصوص اینکه آیا در عرضههای اولیه شرکت میکنید یا خیر؟ برگزار میشود. در این میان چنانچه از نطر فعالان بازار سهم در انتظار عرضه اولیه، ارزنده باشد قاعدتا تمامی تحلیلها کنار میرود و موجی از سهامداران به خرید سهم میپردازند.

با هم دانستیم: اوراق بهادار چیست؟ انواع آن کدام است؟

خرید عرضه اولیه بهصورت خودکار

حتما تا به حال برایتان پیش آمده که در روز و زمان عرضه اولیه (که معمولا 2 ساعت است) کاری برایتان پیش آمده باشد و نتوانید برای عرضه اولیه سفارش بگذارید. از سوی دیگر ممکن است که چندین کد بورسی برای خرید عرضه اولیه داشته باشید و ورود و خروج به حساب های بورسی مختلف برای شما زمانبر باشد.

در این راستا برخی کارگزاریها برای حل این معضل و آسودگی بیشتر مشتریان، امکاناتی فراهم کردهاند که سهامداران از قبل با تایید فرمهای مربوطه و اعلام رضایت، خرید هر عرضه اولیهای را بهصورت خودکار انجام میدهد و دیگر نیازی نیست تا سهامداران در روز عرضه اولیه اقدام به صرف وقت برای خرید داشته باشند.

بیشتر هم بدانید: پذیرهنویسی چه فرقی با عرضه اولیه سهام دارد؟

خرید عرضه اولیه بدون نقدینگی

از آنجا که وجود جذابیت در خرید عرضه اولیه سبب ورود بسیاری از افراد به بورس و دریافت کد معاملاتی شده، بسیاری از کارگزاری ها خدماتی را برای مشتریان خود در خصوص خرید عرضه اولیه در نظر گرفتهاند که از جمله آن میتوان به خرید عرضه اولیه بدون نقدینگی توسط کارگزاری برای مشتریان اشاره کرد.

بر این اساس در زمان عرضه اولیه کارگزاری بدون وجود نقدینگی از سوی مشتری اقدام به خرید سهم عرضه اولیه میکند. هر زمان که سهم فروخته شد نیز کارگزاری اصل پول خود را دریافت میکند. البته در این روش بازه زمانی مشخصی برای فروش سهم درنظر گرفته میشود و سهامدار نمیتواند تا هر زمان که تمایل داشت، سهم را نگهداری کند و اقدام به فروش نکند.

موج اول و دوم رشد قیمتی در عرضه اولیه

عرضههای اولیه در بیشتر موارد سودده بوده و بازدهی بالایی نصیب سهامداران میکند. از بازه زمانی رشد قیمتی سهم بهطور پیوسته تا رسیدن به نخستین زمان کاهش قیمت را به اصطلاح موج اول رشد قیمتی یاد میکنند. ممکن است سهمی 4روز متوالی با نوسان مثبت حداکثری 5درصدی روبرو شود و به این ترتیب در موج نخست به بازدهی 20درصدی برسد و ممکن است موج اول آن حتی تا بیش از 100درصد سود نیز همراه باشد.

حال برخی از نمادهای تازه وارد به بازار سهام پس از کسب بازدهی در موج اول، یک روند نزولی و یا متعادل را تجربه کرده و مجدد به فاز رونق و صعود بازمیگردند. این روند به موج دوم رشد قیمتی معروف است که شرایط مناسبی برای کسب سود بیشتر برای سهامداران به ارمغان میآورد.

با هم بخوانیم: سهامداران حقیقی و سهامداران حقوقی چه تفاوتی با هم دارند؟

بهترین زمان برای عرضه اولیه سهام

یکی از مهمترین سوالها برای سهامداران این است که چه زمانی اقدام به فروش سهامی که در جریان عرضه اولیه خریداری کردهایم، بکنیم؟

باید تاکید شود که عرضه اولیه سهام نه تنها حفظ منافع سرمایهگذاران را به دنبال دارد، بلکه موجب رونق بورس شده که این موضوع در نهایت رشد و توسعه اقتصادی را به دنبال دارد. به عبارت دقیقتر عرضه اولیه یک رابطه برد – برد را ایجاد میکند.

ولی با تمامی این موارد نبایدتصور کرد که هیچگاه زمان فروش این سهام تازه عرضه شده، فرانرسیده و به عبارت دقیقتر سهامداران این سهم را به مدت نامعلوم در پرتفوی سرمایهگذاری خود نگاه دارند. در واقع کسب اطلاع از نشانههای خروج سهامی که به تازگی در بازار بورس عرضه شدهاند نشانه مهمی است که هر سرمایهگذار بایستی درباره آن اطلاعاتی داشته باشد.

ولی واقعا بهترین زمان برای فروش آن، چه وقتی است؟ در این راستا نشانههایی وجود دارد که میتواند زمان مناسب خروج از سهم را به ما اطلاع دهد.

ولی واقعا بهترین زمان برای فروش آن، چه وقتی است؟ در این راستا نشانههایی وجود دارد که میتواند زمان مناسب خروج از سهم را به ما اطلاع دهد.

- رسیدن به بازدهی 20درصدی: بیشتر سهامی که برای اولین بار در بورس عرضه میشوند، بازدهی حدود 20درصدی را نصیب سهامداران میکنند. به این ترتیب با احتساب سقف نوسان مثبت 5درصدی روزانه، باید با بعد از 4روز از زمان عرضه، در انتظار فروش سهم بود. البته در این میان استثنا نیز وجود دارد. بهطوریکه برخی از نمادها در دومین روز از عرضه نیز سقف 5درصدی نوسان مثبت را نیز طی نمیکنند و این موضوع آلارمی است برای خروج هر چه سریعتر از سهم.

- توجه به صفهای خرید: یکی از مهمترین نشانههای خروج از سهم تازهوارد به بازار، برچیدن صفهای خرید است. از آنجا که در روز نخست عرضه اولیه، تعداد بالایی از سهامداران برای خرید اقدام میکنند، تبعا تعداد کمی نصیب هر کد معاملاتی میشود. بنابراین سهامداران در روزهای آتی به خرید سهم اقدام کرده و در واقع صف خریدی را روزانه برای آن شاهد خواهیم بود. شاید در طول هر روز سهامدار عمده شرکت اقدام به عرضه سهم و کاستن از این صف خرید داشته باشد، ولی مجدد صف برای آن تشکیل میشود. هر زمان که دیگر صف خریدی برای سهم باقی نماند و به تعادل رسید، میتوان نشانهای از این امر برای فروش برداشت کرد.

- توجه به عوامل بنیادی: یکی دیگر از موارد توجه به گزارشهای عملکرد شرکت و تحلیلهای بنیادی از سوی شرکتهای کارگزاری و تحلیلگران است. خوشبختانه با گسترش فضای مجازی، قبل و بعد از هر عرضهای تعداد زیادی گزارش تحلیلی منتشر شده که محدوده ارزندگی سهم در آن قابل مشاهده است.

- توجه به روند کلی بازار: بازار سهام مانند هر فعالیت اقتصادی دیگر دارای دورههای متفاوتی از رکود، رشد ، رونق و در نهایت نزول دارد و این سیکل طی زمان به صورت متوالی اتفاق میافتد. اگر شرکتی در زمان رکود و یا نزول بازار عرضه شود معمولاً به دلیل خروج سرمایه حجم تقاضا برای عرضه اولیه افت پیدا میکند و به همین دلیل چون جو عمومی بازار منفی هست تعداد روزهای مثبت در سهام عرضه اولیه پایینتر از دوران رونق خواهد بود. ولی در دوران رونق و صعود شدید بازار قضیه برعکس است. از آنجایی که حجم نقدینگی بزرگی در بازار در جریان است عموماً تقاضای سنگینی برای سهام ایجاد میشود که در نهایت میتواند برای مدت طولانی شاهد تشکیل صفهای خرید سنگین در آن سهم باشیم.

پیشتر هم خوانده بودید: افزایش سرمایه چیست؟ انواع آن را بشناسیم

عرضههای اولیه در سال 98

جزییات عرضههای اولیه امسال را اینجا بخوانید.

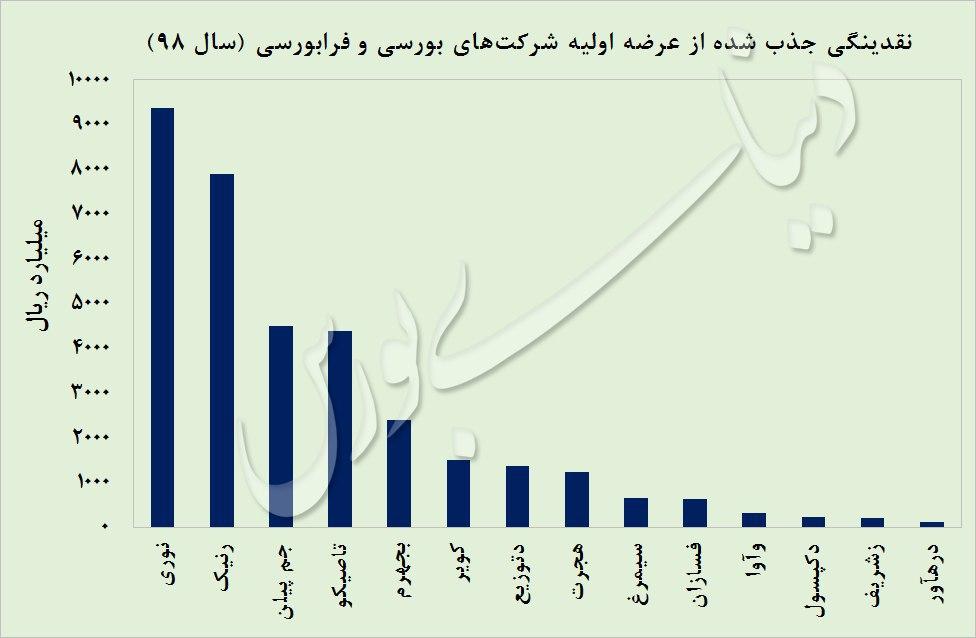

هر چند انتظار میرفت با توجه به شرایط مناسب بازار سهام در سال 98، عرضههای به مراتب بیشتری در بورس و فرابورس صورت گیرد ولی تعلل سیاست گذار در گسترش عرضی بازار، سبب شد تا تنها 14عرضه اولیه در بازار سهام داشته باشیم که 6عرضه در بستر بورس تهران و مابقی در فرابورس بوده است.

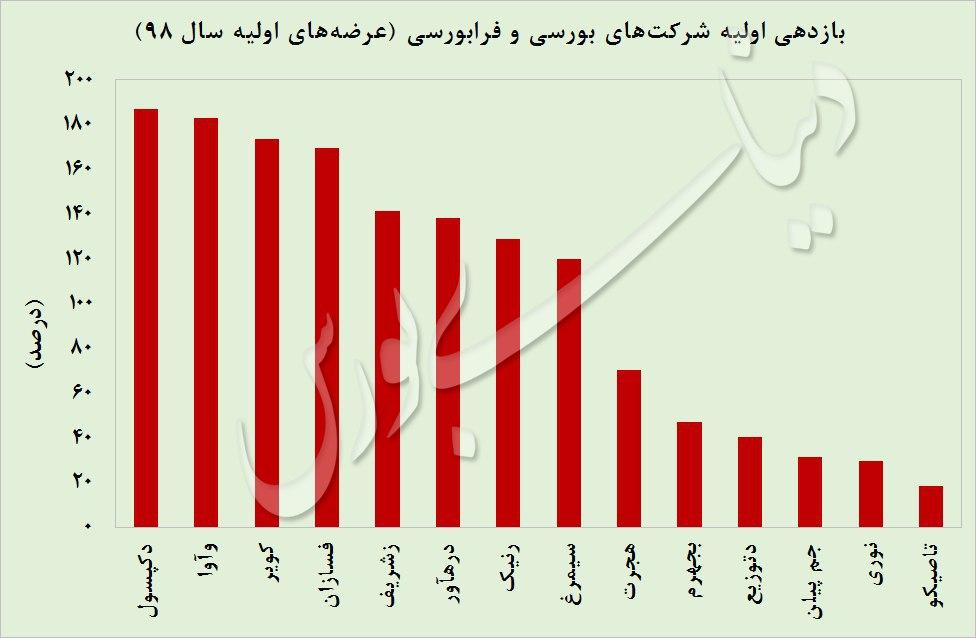

در این میان بیشترین بازدهی کسب شده در موج اول به تولید ژلاتین کپسول ایران تعلق دارد که بازدهی 187درصدی را کسب کرده است. عرضه مزبور در خردادماه در فرابورس ایران صورت گرفت و 22.8میلیارد تومان نقدینگی جذب کرد.

سرمايهگذاري آوا نوين نیز دیگر نمادی بود که برای اولین بار در آبان ماه سال 98 وارد فرابورس شد و تا لحظه تنظیم این مطلب به عنوان آخرین عرضه اولیه امسال شناخته شده است. «وآوا» نیز در موج اول بازدهی 183درصدی را به نمایش گذاشت. نکته قابلتوجه در میان بازگشت روند مثبتی به هر سهم «وآوا» در موج دوم قیمتی است. بهطوریکه همچنان این روند مثبت ادامهدار است. (تا ابتدای بهمنماه سال 98). به عبارت دقیق تر در حالی هر سهم مزبور در عرضه اولیه با کشف قیمت 216تومانی راهی بازار شد که قیمت هر سهم «وآوا» در حال حاضر به 1355 تومان رسیده است. به این ترتیب رشد قیمت بیش از 5برابری یا همان 530درصدی را در این 47روز کاری تجربه کرده است.

توليدي فولاد سپيد فراب كوير نیز دیگر نمادی بود که مهرماه امسال با کشف قیمت 625تومانی در بورس تهران عرضه شد و بازدهی 173درصدی را در موج نخست کسب کرد. نماد «کویر» در جذب نقدینگی 150میلیارد تومانی نیز توانست عملکرد موفقی داشته باشد. غلتک سازان سپاهان نیز دیگر نمادی بود که با کسب سود 170درصدی از دیگر عرضههای موفق بورس در سال 98 شناخته شد.

در بحث جذب نقدینگی نیز رکورد برترین عرضه در سال 98 به پتروشیمی نوری تعلق گرفت. هم با ورود به بورس جدید جذب نقدینگی را با ثبت 937.5 میلیارد تومان به ثبت رساند .بازدهی این سهم که در تعداد مشارکتکنندگان نیز رکورد زد در موج اول به ۳۰درصد رسید.

جنرال مکانیک نیز با جذب نقدینگی 790میلیارد تومانی در فهرست برترین عرضههای امسال قرار گرفت. این نماد نیز در موج نخست به سودی بالغ بر 129درصد دست یافت. جذب نقدینگی پتروشیمی پارس به عنوان دیگر عرضه اولیه سال 98 نیز به رقم قابلتوجه 720میلیارد تومان رسید.

دو شرکت پلیپروپیلن جم و سرمایهگذاری صدرتامین نیز که هر دو در سال ۹۸ و در بورس تهران عرضه اولیه شدند، جذب نقدینگی ۴۵۰ و ۴۴۰میلیارد تومانی را شاهد بودند. «جمپیلن» در موج اول توانست سود ۳۱درصدی را نصیب سهامداران کند.

همچنین نماد «سیمرغ» که در تیر سالجاری روانه بورس تهران شد، سود ۱۲۰درصدی را نصیب سهامداران و 66.3 میلیارد تومان نقدینگی جذب بازار کرد.

قبلا «دنیای بورس» ارایه داده بود: فاز اول توافق و هرآنچه باید از آتشبس پکن و واشنگتن بدانیم